Oszczędzanie na emeryturę: ile ryzyka?

2012-11-08 00:11

![Oszczędzanie na emeryturę: ile ryzyka? [© apops - Fotolia.com] Oszczędzanie na emeryturę: ile ryzyka?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-fundusze/Oszczedzanie-na-emeryture-ile-ryzyka-108159-200x133crop.jpg)

Oszczędzanie na emeryturę © apops - Fotolia.com

Przeczytaj także: Jak inwestować w perspektywie 5 lat?

Ile wrzucić w akcje?Problem ustalenia poziomu alokacji w ryzykowne instrumenty dotyczy w mniejszym lub większym stopniu każdego oszczędzającego. Osoby, które zbierają środki wyłącznie na lokatach, też podejmują decyzję o ekspozycji na ryzyko, przyjmując najbardziej zachowawczy wariant 100% alokacji w bezpieczne aktywa. Jednak w sytuacji bardziej długoterminowego oszczędzania doradza się pewną ekspozycję na ryzykowne aktywa, które w długim okresie pozwalają więcej zarabiać. Wtedy trzeba wybrać, czy na przykład wolimy lokować w funduszach stabilnego wzrostu, czy zrównoważonych, czy też funduszach akcji.

Pod nazwami funduszy kryją się właśnie poziomy alokacji w akcje — zwykle odpowiednio do 40%, 70% i 100%. Także gdy wychodzimy poza segment tradycyjnych funduszy, kupując samodzielnie akcje bądź — również dostępne na giełdach — niskokosztowe fundusze ETF, musimy podjąć decyzję: jaką część środków przeznaczamy na ryzykowne aktywa, a jaką zostawiamy, by zarabiała wyłącznie bezpiecznie. By spróbować nieco dokładniej odpowiedzieć sobie na to pytanie, stwórzmy modelowy profil oszczędzającego o określonych celach i możliwościach inwestycyjnych.

fot. apops - Fotolia.com

Oszczędzanie na emeryturę

Decyzja o alokacji w ryzykowne aktywa ma istotne znaczenie bez względu na to, na jakim etapie realizacji naszych planów oszczędnościowych jesteśmy.

Zbieramy na emeryturę

Załóżmy więc, że mamy 22 lata i rozpoczynamy życie zawodowe. Nasza pierwsza pensja to 2000 zł i będzie ona rosła w tempie 2% powyżej inflacji, zakładanej na poziomie 2,5%. Pod koniec życia zawodowego, obliczonego na 45 lat (pracujemy do 67 roku życia), będziemy więc zarabiać 4566 zł (w cenach bieżących). Na koniec każdego roku kariery zawodowej odkładamy 20% zarobionych przez minione 12 miesięcy środków i inwestujemy je zgodnie z przyjętą regułą: częściowo w ryzykowne, a częściowo w bezpieczne aktywa.

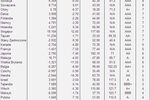

Jako przykład ryzykownych aktywów posłuży nam zdywersyfikowany globalnie portfel akcji. Taka inwestycja w latach 1900-2011 przyniosła stopę zwrotu na poziomie 5,4% powyżej inflacji. Możemy więc założyć, że nominalnie zarobimy około 8%, przy ryzyku mierzonym odchyleniem standardowym na poziomie 20%. Bezpieczne aktywa w naszej symulacji pozwalają na zysk realny na poziomie 2% rocznie (4,5% uwzględniając inflację). Jak przedstawia się wysokość emerytury w zależności od przyjętego poziomu alokacji między bezpiecznymi a ryzykownymi aktywami?

Emeryturę będziemy liczyć tak jak robi to ZUS, czyli podzielimy kapitał zgromadzony do momentu przejścia na emeryturę przez oczekiwaną długość życia (przyjmijmy optymistycznie 20 lat). W rezultacie, gdyby oszczędzać wyłącznie bezpiecznie 20% naszej pensji, uzbieralibyśmy na emeryturę na poziomie 2055 zł miesięcznie. Świadczenie odpowiadałoby więc 45% naszej ostatniej pensji. Włączenie do portfela ryzykownych aktywów wydatnie poprawia ten wynik. Gdyby na przykład co roku inwestować 40% oszczędności w globalne akcje (alokacja odpowiadająca funduszom stabilnego wzrostu), typowa emerytura powinna wynieść 2883 zł, co daje stopę zastąpienia na poziomie 63%. W przeciwieństwie jednak do inwestowania bezpiecznego ta kwota nie jest pewna — może być trochę niższa lub trochę wyższa.

![Oszczędzanie na emeryturę: pomyśl o funduszu inwestycyjnym [© fotoaloja - Fotolia.com] Oszczędzanie na emeryturę: pomyśl o funduszu inwestycyjnym](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/Oszczedzanie-na-emeryture-pomysl-o-funduszu-inwestycyjnym-153588-150x100crop.jpg) Oszczędzanie na emeryturę: pomyśl o funduszu inwestycyjnym

Oszczędzanie na emeryturę: pomyśl o funduszu inwestycyjnym

oprac. : Maciej Bitner / Wealth Solutions

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Ryzyko inwestycyjne? Nie, dziękuję [© FikMik - Fotolia.com] Ryzyko inwestycyjne? Nie, dziękuję](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Ryzyko-inwestycyjne-Nie-dziekuje-144107-150x100crop.jpg)

![Inwestowanie w fundusze: liczy się okres inwestycji [© apops - Fotolia.com] Inwestowanie w fundusze: liczy się okres inwestycji](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-w-fundusze-liczy-sie-okres-inwestycji-131334-150x100crop.jpg)

![Fundusz stabilnego wzrostu zbuduj sam [© Sebastian Duda - Fotolia.com] Fundusz stabilnego wzrostu zbuduj sam](https://s3.egospodarka.pl/grafika2/fundusz-stabilnego-wzrostu/Fundusz-stabilnego-wzrostu-zbuduj-sam-128121-150x100crop.jpg)

![Fundusz funduszy: mniejsze ryzyko i większa wygoda [© Rafael Ben-Ari - Fotolia.com] Fundusz funduszy: mniejsze ryzyko i większa wygoda](https://s3.egospodarka.pl/grafika2/fundusz-funduszy/Fundusz-funduszy-mniejsze-ryzyko-i-wieksza-wygoda-126287-150x100crop.jpg)

![Inwestowanie w fundusze: jak zacząć? [© FikMik - Fotolia.com] Inwestowanie w fundusze: jak zacząć?](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Inwestowanie-w-fundusze-jak-zaczac-119061-150x100crop.jpg)

![Inwestycje w fundusze - 8 zasad [© Inwestycje w fundusze] Inwestycje w fundusze - 8 zasad](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Inwestycje-w-fundusze-8-zasad-111271-150x100crop.jpg)

![Target date funds: nowe fundusze inwestycyjne [© Bogdan Wankowicz - Fotolia.com] Target date funds: nowe fundusze inwestycyjne](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Target-date-funds-nowe-fundusze-inwestycyjne-95338-150x100crop.jpg)

![Asset managers: wirtuozi inwestycji [© Yuri Arcurs - Fotolia.com] Asset managers: wirtuozi inwestycji](https://s3.egospodarka.pl/grafika2/doradcy-finansowi/Asset-managers-wirtuozi-inwestycji-108059-150x100crop.jpg)

![Zakupy online: bezpieczeństwo transakcji [© Artur Marciniec - Fotolia.com] Zakupy online: bezpieczeństwo transakcji](https://s3.egospodarka.pl/grafika2/sklepy-internetowe/Zakupy-online-bezpieczenstwo-transakcji-108240-150x100crop.jpg)

![Pierwsze wypłaty 800 plus na nowy okres już na kontach rodziców [© Freepik] Pierwsze wypłaty 800 plus na nowy okres już na kontach rodziców](https://s3.egospodarka.pl/grafika2/swiadczenia-rodzinne/Pierwsze-wyplaty-800-plus-na-nowy-okres-juz-na-kontach-rodzicow-267084-150x100crop.jpg)

![Będzie kolejna obniżka stóp procentowych? [© Alexander Fox | PlaNet Fox z Pixabay] Będzie kolejna obniżka stóp procentowych?](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Bedzie-kolejna-obnizka-stop-procentowych-267082-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![Jak wysokie bloki budują deweloperzy? [© Freepik] Jak wysokie bloki budują deweloperzy? [© Freepik]](https://s3.egospodarka.pl/grafika2/deweloperzy/Jak-wysokie-bloki-buduja-deweloperzy-266981-50x33crop.jpg) Jak wysokie bloki budują deweloperzy?

Jak wysokie bloki budują deweloperzy?

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jakie inwestycje alternatywne najbardziej opłacalne? [© panoKreativ - Fotolia.com] Jakie inwestycje alternatywne najbardziej opłacalne?](https://s3.egospodarka.pl/grafika2/inwestowanie/Jakie-inwestycje-alternatywne-najbardziej-oplacalne-140226-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym w V 2025 [© Jörg Möller z Pixabay] Ceny mieszkań na rynku wtórnym w V 2025](https://s3.egospodarka.pl/grafika2/rynek-wtorny/Ceny-mieszkan-na-rynku-wtornym-w-V-2025-267092-150x100crop.jpg)

![Zapłata okupu ransomware to błąd [© Freepik] Zapłata okupu ransomware to błąd](https://s3.egospodarka.pl/grafika2/ransomware/Zaplata-okupu-ransomware-to-blad-267079-150x100crop.jpg)

![250 ataków hakerskich dziennie na polskie firmy [© Freepik] 250 ataków hakerskich dziennie na polskie firmy](https://s3.egospodarka.pl/grafika2/cyberataki/250-atakow-hakerskich-dziennie-na-polskie-firmy-267076-150x100crop.jpg)

![Sprzedaż mieszkań deweloperskich w V 2025 najwyższa od miesięcy [© Freepik] Sprzedaż mieszkań deweloperskich w V 2025 najwyższa od miesięcy](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-deweloperskich-w-V-2025-najwyzsza-od-miesiecy-267075-150x100crop.jpg)

![Opóźnienia lotów rosną. Gdzie będzie najwięcej zakłóceń? [© Freepik] Opóźnienia lotów rosną. Gdzie będzie najwięcej zakłóceń?](https://s3.egospodarka.pl/grafika2/opozniony-lot/Opoznienia-lotow-rosna-Gdzie-bedzie-najwiecej-zaklocen-267070-150x100crop.jpg)