Rynek pracy, banki centralne i... Grecja

2012-12-03 10:49

Przeczytaj także: PKB w USA wyżej, w Polsce niżej

Grecja - to jeszcze nie koniecO pakiecie ,,rozwiązań" dla Grecji pisaliśmy w ubiegłym tygodniu. Filarem tego pakietu, który ma sprowadzić relację dług/PKB do 124% w 2020 roku (co i tak ciężko uznać za wielkość satysfakcjonującą) jest operacja odkupu długu, który obecnie notowany jest na ok. 35c za 1 euro nominału. Grecja za pożyczone 10 mld EUR miałaby odkupić ok. 30 mld EUR długu i go umorzyć, do miałoby doprowadzić do obniżenia nominalnego długu o ok. 20 mld EUR. Aktualnie rynkowy dług ma nominał ok. 60 mld EUR - połowę z tego trzymają greckie banki. Pytanie, kto będzie ten dług sprzedawał po tak śmiesznej cenie. Jeśli zrobią to greckie banki, trzeba będzie je dokapitalizować. Zagraniczne podmioty mogą preferować trzymanie długu i ewentualne dochodzenie swoich roszczeń w sądach. Operacja musi zakończyć się sukcesem do 13 grudnia. Jeśli to się nie uda, MFW nie wypłaci swojej części transzy, a takie kraje jak Finlandia, czy Holandia już zapowiedziały, że bez obecności MFW nie będą uczestniczyć w finansowaniu Grecji.

Fatalne dane z Polski, RPP obniży stopy

Dane o polskim PKB za trzeci kwartał negatywnie zaskoczyły. Wzrost wyniósł zaledwie 1,4% R/R, kształtując się zdecydowanie poniżej naszej prognozy i konsensusu rynkowego. Spowolnienie widoczne jest we wszystkich obszarach gospodarki. Maleje dynamika eksportu, co jest efektem spowolnienia w Europie. Dynamika inwestycji jest już ujemna - wpływ poczynań międzynarodowych korporacji i wygaszania projektów publicznych. Tego jednak można było się spodziewać. Załamanie konsumpcji w trzecim kwartale (zaledwie +0,1% R/R) jest jednak niespodzianką (spodziewaliśmy się raczej jej stopniowego schładzania) i nie rokuje najlepiej na kolejne kwartały - dwa kolejne kwartały mogą przynieść wzrost poniżej 1%. Dane z pewnością nie są korzystne ani dla polskiego złotego, ani dla notowań na GPW, szczególnie, iż po względnie dobrym okresie obydwa rynki dotarły do ważnych poziomów. Sam odczyt o PKB to za mało aby odwrócić kierunek na polskim rynku, ale przy delikatnej pomocy rynków globalnych, będzie to silny argument za wyprzedażą. Dane powinny przesądzić o obniżce stóp na posiedzeniu RPP - decyzja zapadnie w środę.

RBA, EBC i BoE - jedna czy dwie obniżki?

Pierwszy tydzień grudnia to zdecydowanie czas banków centralnych. Poza decyzją Rady poznamy jeszcze decyzje RBA, EBC i Banku Anglii. Ten ostatni przypadek wydaje się najbardziej oczywisty - BoE zasygnalizował jasno, iż na razie nie ma co mówić o dalszej ekspansji, gdyż ta mogłaby przynieść nawet skutki odwrotne od zamierzonych. Dlatego też to posiedzenie nie powinno mieć istotnego wpływu na rynki. Bank Australii miał już obniżyć stopy w ubiegłym miesiącu. Nie zrobił tego, ale rynek oczekuje, iż obniżka nastąpi na posiedzeniu, które zaplanowane jest na jutro (decyzja będzie o 4.30 naszego czasu). Koniunktura w Australii nadal nie jest na tyle silna, aby Bank pomimo pewnych oznak poprawy w Chinach zdecydował się na zakończenie cyklu ekspansji - szczególnie przy tak silnym AUD. Natomiast sporą niewiadomą jest decyzja EBC. Koniunktura w strefie pozostaje bardzo słaba i z tego punktu widzenia obniżka mogłaby wydawać się uzasadniona. Z drugiej strony Draghi może uznać, iż lepszym narzędziem będą zapowiedziane operacje interwencyjne, a skoro Madryt po tę pomoc się nie zgłosił, to znaczy, że EBC nie powinien wychodzić przed szereg. Wydaje się zatem, iż na decyzję o obniżce poczekamy do stycznia. Nie zmienia to faktu, iż patrząc na rynek stopy procentowej kurs EUR/USD powinien być znacznie niżej niż obecnie.

Sandy raz jeszcze, czyli raport z rynku pracy

Jednym z kluczowych wydarzeń tego tygodnia będzie miesięczny raport z amerykańskiego rynku pracy (czyli tzw. payrollsy). Dane będą o tyle (nie)ciekawe, iż w mniejszym lub większym stopniu będą zniekształcone przez wpływ huraganu, który widzieliśmy już w danych tygodniowych. W efekcie średnia nowych wniosków o zasiłek za listopad wzrosła o prawie 40 tys. Kiedy w kwietniu tego roku średnia wzrosła o ok. 20 tys., dane miesięczne pokazały o 60 tys. mniejszy wzrost zatrudnienia. Idąc tym tropem należałoby oczekiwać odczytu zdecydowanie poniżej 100 tys. Jednak zależność krótkoterminowa pomiędzy danymi tygodniowymi a miesięcznymi nie jest przesadnie silna. Konsensus to + 91 tys. - dane poznamy w piątek.

Na wykresach:

fot. mat. prasowe

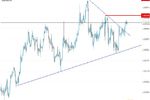

EUR/USD, D1 - tydzień na rynku EUR/USD rozpoczynamy od wzrostów, które mogą jednak być już końcową częścią fali piątej, która z kolei kończyłaby cały kilkumiesięczny ruch wzrostowy; para jest obecnie w strefie oporu, której górne ograniczenie to 1,3070; pokonanie tego oporu, dałoby bykom jeszcze jedną figurę przestrzeni do wzrostów; z kolei potwierdzeniem zmiany średnioterminowego kierunku będzie przełamanie linii trendu, obecnie w okolicach 1,2775

fot. mat. prasowe

S&P500(kontrakt), D1 - po silnym odbiciu na Wall Street wzrosty wyraźnie osłabły; może to oznaczać respekt, przed zbliżającą się strefą oporu z poziomami 1423 i 1431 pkt.; niewykluczone, że rynek wykorzysta ją do realizacji zysków i ewentualne wzrosty będą kontynuowane w drugiej połowie grudnia; słaby raport z rynku pracy byłaby idealnym pretekstem do takiej realizacji zysków

fot. mat. prasowe

EUR/PLN, D1 - słabe polskie dane idealnie wpisały się w wykres; po okresie umocnienia złotego para EUR/PLN po raz czwarty testowała linię poprowadzoną po dołkach - po danych o PKB kurs delikatnie odbił od tej linii; teoretycznie może to oznaczać wzrost nawet do 4,17, choć trzeba mieć na uwadze, iż do takiego scenariusza potrzebny może być też zwrot na EUR/USD

Nerwowy początek tygodnia na rynkach wschodzących

Nerwowy początek tygodnia na rynkach wschodzących

oprac. : Przemysław Kwiecień / X-Trade Brokers DM S.A.

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Ile mkw. mieszkania na kredyt w 2025 roku? [© Freepik] Ile mkw. mieszkania na kredyt w 2025 roku?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Ile-mkw-mieszkania-na-kredyt-w-2025-roku-264904-150x100crop.jpg)

![Na Walentynki 2025 wydamy średnio 426 zł. Jest drogo, jak nigdy dotąd [© Freepik] Na Walentynki 2025 wydamy średnio 426 zł. Jest drogo, jak nigdy dotąd](https://s3.egospodarka.pl/grafika2/Walentynki/Na-Walentynki-2025-wydamy-srednio-426-zl-Jest-drogo-jak-nigdy-dotad-264903-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2025 [© Tatiana Goskova na Freepik] Dni wolne od pracy i kalendarz świąt 2025](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2025-263099-150x100crop.jpg)

![Inwestowanie w firmę rozwijającą AI? Z tym musisz się liczyć [© Freepik] Inwestowanie w firmę rozwijającą AI? Z tym musisz się liczyć [© Freepik]](https://s3.egospodarka.pl/grafika2/inwestorzy/Inwestowanie-w-firme-rozwijajaca-AI-Z-tym-musisz-sie-liczyc-264713-50x33crop.jpg) Inwestowanie w firmę rozwijającą AI? Z tym musisz się liczyć

Inwestowanie w firmę rozwijającą AI? Z tym musisz się liczyć

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Unijne prawa pasażerów lotniczych wymagają zmian [© Freepik] Unijne prawa pasażerów lotniczych wymagają zmian](https://s3.egospodarka.pl/grafika2/prawa-pasazera-linii-lotniczych/Unijne-prawa-pasazerow-lotniczych-wymagaja-zmian-264910-150x100crop.jpg)

![Ustawa o jawności wynagrodzeń może wstrząsnąć pracodawcami [© Freepik] Ustawa o jawności wynagrodzeń może wstrząsnąć pracodawcami](https://s3.egospodarka.pl/grafika2/jawnosc-wynagrodzen/Ustawa-o-jawnosci-wynagrodzen-moze-wstrzasnac-pracodawcami-264871-150x100crop.jpg)

![3 główne wyzwania liderów w zarządzaniu zespołem [© Dragen Zigic na Freepik] 3 główne wyzwania liderów w zarządzaniu zespołem](https://s3.egospodarka.pl/grafika2/zarzadzanie-pracownikami/3-glowne-wyzwania-liderow-w-zarzadzaniu-zespolem-264847-150x100crop.jpg)

![Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r [© Krasimira Nevenova - Fotolia.com] Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-XII-2024-Eksport-spadl-o-6-3-a-import-o-3-8-r-r-264906-150x100crop.jpg)