OFE - czy rząd sięgnie po nasze oszczędności?

2013-03-22 13:29

![OFE - czy rząd sięgnie po nasze oszczędności? [© Ryszard Grzelak - Fotolia.com] OFE - czy rząd sięgnie po nasze oszczędności?](https://s3.egospodarka.pl/grafika2/OFE/OFE-czy-rzad-siegnie-po-nasze-oszczednosci-115106-200x133crop.jpg)

Znów rozgorzała dyskusja na temat przyszłości OFE © Ryszard Grzelak - Fotolia.com

Przeczytaj także: Otwarte Fundusze Emerytalne: kolejne zmiany?

Ostatnio w gazetach znów rozgorzała dyskusja na temat przyszłości Otwartych Funduszy Emerytalnych. Poniżej krótki przewodnik po najważniejszych zagadnieniach.Gdzie emerytura będzie wyższa?

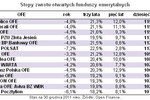

Dyskusję o OFE trzeba zacząć właśnie od tego pytania. Jeśli bowiem okazałoby się, że każda złotówka odłożona na ZUS przekłada się na większą przyszłą emeryturę niż taka sama kwota powierzona funduszom emerytalnym, zwolennicy OFE straciliby najbardziej podstawowy argument. Tak jednak nie jest. Przez 13 lat funkcjonowania OFE fundusze pomnażały środki swoich klientów średnio w tempie 9,2% rocznie. Indeksacja na indywidualnych kontach w ZUS w tym samym czasie wyniosła średnio 7,5% w skali roku (zakładając, że w 2012 będzie taka jak średnio w poprzednich 12 latach; dokładną wartość za miniony rok poznamy dopiero w czerwcu). Różnica 1,6% rocznie na korzyść OFE może nie wydawać się duża, jednak w skali czterdziestu pięciu lat powoduje, że każda złotówka odkładana przez ten czas w OFE będzie dwa razy więcej warta niż ta odprowadzana do ZUS. Spodziewany spadek tempa indeksacji w ZUS z czasem jeszcze pogłębi różnicę w stopach zwrotu.

Gdzie jest bezpieczniej?

Częstym argumentem przeciwko OFE jest to, że środki zgromadzone w funduszach inwestowane są w ryzykowne aktywa. Miałoby to odbywać się ze stratą dla bezpieczeństwa świadczeń przyszłych emerytów. Takie stawianie sprawy nie jest uczciwe. Ryzykowne instrumenty są konieczne, jeśli chcemy, by fundusze wypracowały godziwe zyski. W długim okresie (a na emeryturę większość z nas będzie oszczędzać przez co najmniej 40 lat) zdywersyfikowany portfel akcji i obligacji prawie na pewno da przyzwoicie zarobić – tak przynajmniej wskazuje doświadczenie ostatnich dwustu lat na rynkach finansowych.

Z drugiej strony zapisy na kontach w ZUS tylko z pozoru wydają się bezpieczniejsze. Cóż bowiem stanie na przeszkodzie przyszłym rządom zmienić za pięć, dziesięć czy dwadzieścia lat ustawę o ubezpieczeniach społecznych tak, by ograniczyć wysokość zobowiązań państwa? Na pewno będzie to o wiele prostsze niż wyparcie się obligacji skarbowych, które posiadają w portfelach OFE.

Czy OFE są niewłaściwym rozwiązaniem dla osób po 50. roku życia?

Przy okazji dyskusji o bezpieczeństwie oszczędzania na emeryturę poprzez OFE często podnosi się argument, że inwestycje w ryzykowne instrumenty nie są odpowiednie dla osób w wieku przedemerytalnym. Mówi się, że takie osoby są narażone na sytuację, w której tuż przed odejściem na emeryturę krach giełdowy zabierze im znaczną część oszczędności. W związku z tym w kręgach rządowych popularny jest pomysł przekierowania środków osób po pięćdziesiątym roku życia do ZUS.

Moim zdaniem, z punktu widzenia przyszłych emerytów jest to bardzo złe rozwiązanie. Przede wszystkim nie jest prawdą, że opłaca się tuż przed emeryturą obniżać ryzyko inwestycyjne. W długoterminowym oszczędzaniu chodzi bowiem o to, by nasze pieniądze jak najwięcej czasu spędziły ulokowane w ryzykownych instrumentach; gdy raz wejdziemy w akcje, warto je trzymać jak najdłużej – wtedy ryzyko jest najmniejsze. Wycofanie się zaś z inwestycji w akcje po 30 zamiast po 40 latach jest fatalnym pomysłem, zwiększającym szanse wyjścia ze stratą. Zupełnie inną kwestią są nowe składki: to, co wpłacamy do funduszu na 10 lat przed emeryturą, nie powinno już być ryzykownie inwestowane. Dlatego dobrym pomysłem jest dostosowanie alokacji do wieku, ale tylko w odniesieniu do nowych składek.

fot. Ryszard Grzelak - Fotolia.com

Znów rozgorzała dyskusja na temat przyszłości OFE

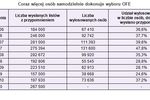

Dobrowolność OFE dla wielu jest bardzo kuszącym pomysłem. Jednak pełna dobrowolność jest niemożliwa do osiągnięcia, jeżeli chcemy, by zobowiązania wobec obecnych emerytów były honorowane.

Czy OFE pobierają za wysokie opłaty?

I tak, i nie. Zwłaszcza na początku reformy fundusze pobierały zdecydowanie zbyt wysoką opłatę wstępną (dystrybucyjną). Jednak opłaty za zarządzanie są znacznie niższe niż w klasycznych funduszach inwestycyjnych. PTE pobierają z tego tytułu ok. 0,3% rocznie, podczas gdy typowy fundusz inwestycyjny żąda rocznej opłaty na poziomie 2%. Nieuprawnione jest jednak zupełnie porównywanie opłat pobieranych przez zarządców OFE z kosztami funkcjonowania ZUS. Ten ostatni bowiem zajmuje się wyłącznie ewidencjonowaniem i administracją, zaś zarządzający funduszami wybierają, a później nadzorują spółki giełdowe, co przynosi nie tylko korzyści posiadaczom akcji, ale i całej gospodarce. Z przerzucania papierów przez ZUS żadnych dodatkowych profitów nie ma.

Czy OFE zwiększają dług publiczny?

Trudno jest znaleźć argumenty, że ZUS jest dla przyszłych emerytów lepszy niż OFE. Główny ciężar retoryki rządu leży jednak zupełnie gdzie indziej. OFE przedstawiane są jako główny winowajca przyrostu długu publicznego w Polsce. Mówi się, że ponieważ składka na ZUS nie pokrywa bieżących emerytur, rząd z tego powodu musi do nich dopłacać, co owocuje zadłużaniem państwa. Gdyby całość składki emerytalnej trafiała do ZUS, nie byłoby takiej potrzeby.

Nie sposób zaprzeczyć powyższemu rozumowaniu – coroczne odprowadzanie składek na OFE jest istotnym ciężarem dla finansów publicznych. Nie jest to jednak jedyny wydatek budżetowy – w pewnym sensie wszystko, na co państwo wydaje pieniądze, generuje dług publiczny, jeśli tylko wydatki przekraczają dochody. Jeżeli uważamy, że dalszy wzrost długu publicznego jest niekorzystny, powinniśmy przemyśleć wysokość każdej pozycji w wydatkach budżetowych. Elementem tego procesu powinno być także zastanowienie się nad sensownością składki na OFE.

![Reforma emerytalna - o co w tym chodzi? [© contrastwerkstatt - Fotolia.com] Reforma emerytalna - o co w tym chodzi?](https://s3.egospodarka.pl/grafika2/reforma-emerytalna/Reforma-emerytalna-o-co-w-tym-chodzi-132164-150x100crop.jpg) Reforma emerytalna - o co w tym chodzi?

Reforma emerytalna - o co w tym chodzi?

oprac. : Maciej Bitner, Główny Ekonomista / Wealth Solutions

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Świadczenia emerytalne: co przyniósł 2012 rok? [© apops - Fotolia.com] Świadczenia emerytalne: co przyniósł 2012 rok?](https://s3.egospodarka.pl/grafika2/emerytury/Swiadczenia-emerytalne-co-przyniosl-2012-rok-112196-150x100crop.jpg)

![Losowanie do OFE już wkrótce [© Darrin Henry - Fotolia.com] Losowanie do OFE już wkrótce](https://s3.egospodarka.pl/grafika2/fundusze-emerytalne/Losowanie-do-OFE-juz-wkrotce-112039-150x100crop.jpg)

![Dla 54% Polaków zmiany w OFE są niekorzystne [© Syda Productions - Fotolia.com] Dla 54% Polaków zmiany w OFE są niekorzystne](https://s3.egospodarka.pl/grafika/fundusze-emerytalne/Dla-54-Polakow-zmiany-w-OFE-sa-niekorzystne-d8i3B3.jpg)

![Inwestycje OFE w akcje sięgną 62 % [© denphumi - Fotolia.com] Inwestycje OFE w akcje sięgną 62 %](https://s3.egospodarka.pl/grafika/fundusze-emerytalne/Inwestycje-OFE-w-akcje-siegna-62-iQjz5k.jpg)

![Jak redukcja składek do OFE wpłynie na rynki? [© denphumi - Fotolia.com] Jak redukcja składek do OFE wpłynie na rynki?](https://s3.egospodarka.pl/grafika/OFE/Jak-redukcja-skladek-do-OFE-wplynie-na-rynki-iQjz5k.jpg)

![Fabryka Konstrukcji Drewnianych SA na NewConnect [© AshDesign - Fotolia.com] Fabryka Konstrukcji Drewnianych SA na NewConnect](https://s3.egospodarka.pl/grafika2/NewConnect/Fabryka-Konstrukcji-Drewnianych-SA-na-NewConnect-115098-150x100crop.jpg)

![LOGZACT SA na NewConnect [© AshDesign - Fotolia.com] LOGZACT SA na NewConnect](https://s3.egospodarka.pl/grafika2/NewConnect/LOGZACT-SA-na-NewConnect-115114-150x100crop.jpg)

![Długi branży automotive gwałtownie rosną [© Freepik] Długi branży automotive gwałtownie rosną](https://s3.egospodarka.pl/grafika2/automotive/Dlugi-branzy-automotive-gwaltownie-rosna-267329-150x100crop.jpg)

![Zadłużenie opieki zdrowotnej spada [© Freepik] Zadłużenie opieki zdrowotnej spada](https://s3.egospodarka.pl/grafika2/opieka-zdrowotna/Zadluzenie-opieki-zdrowotnej-spada-267308-150x100crop.jpg)

![O 28,8% r/r więcej pożyczek celowych w V 2025 [© Adam Novak z Pixabay] O 28,8% r/r więcej pożyczek celowych w V 2025](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/O-28-8-r-r-wiecej-pozyczek-celowych-w-V-2025-267303-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Ile można dorobić do emerytury? Od 1 września 2024 mniej [© DC Studio na Freepik] Ile można dorobić do emerytury? Od 1 września 2024 mniej](https://s3.egospodarka.pl/grafika2/emerytura/Ile-mozna-dorobic-do-emerytury-Od-1-wrzesnia-2024-mniej-261890-150x100crop.jpg)

![Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com] Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-na-produkcji-zwolnienia-pracownikow-w-co-5-firmie-229344-50x33crop.jpg) Praca na produkcji: zwolnienia pracowników w co 5. firmie

Praca na produkcji: zwolnienia pracowników w co 5. firmie

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Wizz Air zawiesza loty do Izraela, Jordanii do 15 września - co z prawami pasażerów? [© SKYRADAR z Pixabay] Wizz Air zawiesza loty do Izraela, Jordanii do 15 września - co z prawami pasażerów?](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-zawiesza-loty-do-Izraela-Jordanii-do-15-wrzesnia-co-z-prawami-pasazerow-267326-150x100crop.jpg)

![Koniunktura gospodarcza w VI 2025 [© Freepik] Koniunktura gospodarcza w VI 2025](https://s3.egospodarka.pl/grafika2/koniunktura-gospodarcza/Koniunktura-gospodarcza-w-VI-2025-267330-150x100crop.jpg)

![Jak firmy transportowe mogą uniknąć kar podczas kontroli granicznej? [© Freepik] Jak firmy transportowe mogą uniknąć kar podczas kontroli granicznej?](https://s3.egospodarka.pl/grafika2/transport-drogowy/Jak-firmy-transportowe-moga-uniknac-kar-podczas-kontroli-granicznej-267311-150x100crop.jpg)

![Już nie tylko zarobki przyciągają do pracy za granicą [© simcogroup z Pixabay] Już nie tylko zarobki przyciągają do pracy za granicą](https://s3.egospodarka.pl/grafika2/emigracja-zarobkowa/Juz-nie-tylko-zarobki-przyciagaja-do-pracy-za-granica-267313-150x100crop.jpg)