Zakup mieszkania w 2014 tylko z wkładem własnym

2013-06-21 12:54

![Zakup mieszkania w 2014 tylko z wkładem własnym [© drubig-photo - Fotolia.com] Zakup mieszkania w 2014 tylko z wkładem własnym](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Zakup-mieszkania-w-2014-tylko-z-wkladem-wlasnym-119624-200x133crop.jpg)

W 2014 roku nie kupisz mieszkania bez wkładu własnego © drubig-photo - Fotolia.com

Przeczytaj także: Kredyt hipoteczny tylko z wkładem własnym

Jedną z najważniejszych zmian, jakie na rynek kredytowy w przyszłym roku wprowadzi, przyjęta wczoraj przez KNF nowelizacja rekomendacji S, jest wymóg posiadania wkładu własnego. Już za kilka miesięcy może to w znaczący sposób ograniczyć dostępność kredytów.Stopniowanie wkładu własnego

Umiarkowanym pocieszeniem może być fakt, że Komisja Nadzoru Finansowego, złagodziła nieco pierwotne założenia i zdecydowała się na stopniowe wprowadzanie wymagań odnośnie wkładu własnego, rozkładając je na cztery lata. Przypomnijmy, że pierwotnie nowelizacja zakładała wprowadzenie wymagania 10-proc. wkładu własnego w przyszłym roku i dwukrotnie wyższego w rok później.

Przyjęta wersja nowelizacji zakłada z kolei, że w 2014 roku trzeba będzie posiadać minimum 5% wkładu własnego. Rok później będzie to 10%. Później wymóg będzie rósł o 5 pkt. proc. co roku, aż osiągnie poziom 20% w 2017 roku. Co ważne, gdy banki zaczną wymagać 15 czy 20-proc. wkładu, a nabywca będzie dysponował kwotą odpowiadającą 10% ceny mieszkania, brakujący wkład własny będzie mógł zastąpić ubezpieczeniem.

Dane zebrane przez Home Broker pokazują, że dziś 10 z 20 banków pozwala na zadłużanie się na 100% i więcej wartości nieruchomości. Zmiany proponowane przez nadzór spowodują więc, że w 2014 roku znacznie trudniej będzie zdobyć finansowanie na zakup mieszkania.

fot. drubig-photo - Fotolia.com

W 2014 roku nie kupisz mieszkania bez wkładu własnego

Kupując w 2014 roku mieszkanie warte 300 tys. zł trzeba będzie dysponować kwotą rzędu 20 – 30 tys. zł w gotówce. Wymaganie to co roku będzie rosło, aż w 2017 roku osiągnie poziom ok. 60 - 80 tys. zł.

Wymagania odnośnie kwoty posiadanej gotówki będą bardziej odczuwalne przez nabywców mieszkań na rynku pierwotnego niż na wtórnym. Wynika to stąd, że w tym pierwszym przypadku koszty związane z transakcją są dziś zdecydowanie niższe (brak taksy notarialnej i prowizji pośrednika), co oznacza, że finansując się w 100% kredytem, potrzeba niewielkiej ilości gotówki na dodatkowe opłaty. Można szacować, że przy zakupie mieszkania wartego 300 tys. zł na rynku pierwotnym wystarczy kwota ok. 4 tys. zł, podczas gdy na rynku wtórnym jest to już ok. 18 tys. zł. Rekomendacja KNF podniesie te wymagania o kolejne 15 tys. zł w przyszłym roku, a w 2017 roku nawet o 60 tys. zł.

Sytuacja taka rodzi obawę, że część potencjalnych kredytobiorców, nie dysponując wkładem własnym, skorzysta ze znacznie droższych niż produkty hipoteczne pożyczek gotówkowych. Trudno dziś ocenić prawdopodobieństwo takiego scenariusza, ale bez wątpienia byłby to efekt przeciwny do zamierzonego przez Komisję.

fot. mat. prasowe

Aktualne wymagania banków odnośnie maksymalnego poziomu LtV

Dane zebrane przez Home Broker pokazują, że 10 z 20 banków pozwala na zadłużanie się na 100% i więcej wartości nieruchomości.

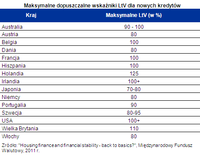

Trzeba jednak pamiętać, że wymaganie wkładu własnego jest w przypadku krajów zachodnich naturalne. Na przykład w lutym dziennik The Guardian podał, że w Wielkiej Brytanii największa konkurencja pomiędzy bankami rozgrywa się o względy klientów mających przynajmniej 40-proc. wkład własny, a dla porównania osoby mające jedynie 5% wkładu mają bardzo utrudniony dostęp do finansowania. Przykład Wielkiej Brytanii pokazuje, że sytuacja ta nie zawsze musi wynikać z regulacji nadzorczych czy prawnych (na wyspach dopuszczalny jest poziom LtV przekraczający 100%), ale polityki samych banków komercyjnych. Raport Międzynarodowego Funduszu Walutowego (z 2011 roku) pokazuje natomiast, że nie można zadłużyć się na 100% wartości nieruchomości w takich krajach jak: Szwecja, Portugalia, Japonia, Włochy, Niemcy, Dania, Kanada czy Austria. Wszystko wskazuje na to , że do tego grona w przyszłym roku dołączy Polska.

fot. mat. prasowe

Maksymalne dopuszczalne wskaźniki LtV dla nowych kredytów

W Wielkiej Brytanii największa konkurencja pomiędzy bankami rozgrywa się o względy klientów mających przynajmniej 40-proc. wkład własny, a dla porównania osoby mające jedynie 5% wkładu mają bardzo utrudniony dostęp do finansowania.

Euro tylko dla zarabiających we wspólnej walucie

Zapisy rekomendacji mówią też o kolejnym ograniczeniu dostępu do kredytów walutowych. Od przyszłego roku mają być one dostępne tylko dla osób osiągających dochody w tychże walutach. Zmiana ta raczej nie spowoduje wyraźnej zmiany na rynku kredytowym. Jak bowiem wynika z raportu AMRON-SARFiN za I kw. br. kredyty walutowe miały jedynie 1,17-proc. udział w rynku kredytowym (m.in. ze względu na inne ograniczenia wprowadzone przez nadzór).

Mniejsze wymogi co do wynagrodzenia

Zmianą, która może zarówno pozytywnie, jak i negatywnie wpłynąć na zdolność kredytową potencjalnych kredytobiorców, jest ta dotycząca wskaźnika DtI. Mówi on jaką część wynagrodzenia może pochłonąć miesięczna rata kredytu. Obecnie, dla osób zarabiających maksymalnie średnią krajową, jest to 50% wynagrodzenia, a dla tych lepiej zarabiających 65% wynagrodzenia. Co prawda rekomendacja S przewiduje ograniczenie tych wskaźników do odpowiednio 40 i 50% wynagrodzenia, ale inaczej niż dziś ich przekroczenie nie jest zabronione. Udzielając kredytu osobom, które te ostrożnościowe progi przekroczyłyby, banki powinny dokładniej sprawdzać ryzyko związane z udzieleniem pożyczki.

… i dłuższy okres do badania zdolności kredytowej

Podobnie sytuacja wygląda w przypadku okresu kredytowania. Z jednej strony ograniczony ma być maksymalny okres na jaki można się zadłużać (do 35 lat), a z drugiej wydłużono okres, który można przyjąć do badania zdolności kredytowej konsumenta. Dziś jest to 25 lat, a w 2014 roku okres ten wydłuży się o 5 lat. Zmiana ta powinna mieć pozytywny wpływ na zdolność kredytową potencjalnych nabywców.

Większość zapisów nowelizacji ma wejść w życie z początkiem przyszłego roku. Część zaleceń banki będą musiały brać pod uwagę dopiero od drugiej połowy 2014 roku.

Bartosz Turek, Magdalena Piórkowska,

![Kredyty hipoteczne 2014: jakie zmiany? [© vege - Fotolia.com] Kredyty hipoteczne 2014: jakie zmiany?](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Kredyty-hipoteczne-2014-jakie-zmiany-129612-150x100crop.jpg) Kredyty hipoteczne 2014: jakie zmiany?

Kredyty hipoteczne 2014: jakie zmiany?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Ile wyniesie minimalny wkład własny? [© Fotowerk - Fotolia.com] Ile wyniesie minimalny wkład własny?](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Ile-wyniesie-minimalny-wklad-wlasny-124776-150x100crop.jpg)

![Żegnamy kredyt bez wkładu własnego [© Magdziak Marcin - Fotolia.com] Żegnamy kredyt bez wkładu własnego](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Zegnamy-kredyt-bez-wkladu-wlasnego-129207-150x100crop.jpg)

![Kredyt bez wkładu własnego - last minute [© Unclesam - Fotolia.com] Kredyt bez wkładu własnego - last minute](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Kredyt-bez-wkladu-wlasnego-last-minute-128964-150x100crop.jpg)

![Do kiedy złożyć wniosek o kredyt bez wkładu własnego? [© Fantasista - Fotolia.com] Do kiedy złożyć wniosek o kredyt bez wkładu własnego?](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Do-kiedy-zlozyc-wniosek-o-kredyt-bez-wkladu-wlasnego-128237-150x100crop.jpg)

![Kredyt bez wkładu własnego hitem sprzedaży [© bzyxx - Fotolia.com] Kredyt bez wkładu własnego hitem sprzedaży](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Kredyt-bez-wkladu-wlasnego-hitem-sprzedazy-128160-150x100crop.jpg)

![Kredyt bez wkładu własnego: jest, ale droższy [© Magdziak Marcin - Fotolia.com] Kredyt bez wkładu własnego: jest, ale droższy](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Kredyt-bez-wkladu-wlasnego-jest-ale-drozszy-125658-150x100crop.jpg)

![Ostatni moment na korzystny kredyt hipoteczny [© Jaroslaw Grudzinski - Fotolia.com] Ostatni moment na korzystny kredyt hipoteczny](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Ostatni-moment-na-korzystny-kredyt-hipoteczny-125576-150x100crop.jpg)

![Ostatni dzwonek na kredyt bez wkładu własnego [© bzyxx - Fotolia.com] Ostatni dzwonek na kredyt bez wkładu własnego](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Ostatni-dzwonek-na-kredyt-bez-wkladu-wlasnego-125153-150x100crop.jpg)

![Gdzie po kredyt hipoteczny bez wkładu własnego? [© vege - Fotolia.com] Gdzie po kredyt hipoteczny bez wkładu własnego?](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Gdzie-po-kredyt-hipoteczny-bez-wkladu-wlasnego-123923-150x100crop.jpg)

![Karty płatnicze w I kw. 2013 r. [© Flexmedia - Fotolia.com] Karty płatnicze w I kw. 2013 r.](https://s3.egospodarka.pl/grafika2/platnosci-karta/Karty-platnicze-w-I-kw-2013-r-119612-150x100crop.jpg)

![TFI: sprzedaż i umorzenia V 2013 [© Magdziak Marcin - Fotolia.com] TFI: sprzedaż i umorzenia V 2013](https://s3.egospodarka.pl/grafika2/TFI/TFI-sprzedaz-i-umorzenia-V-2013-119625-150x100crop.jpg)

![4 pułapki samodzielnej windykacji [© AdobeStock] 4 pułapki samodzielnej windykacji](https://s3.egospodarka.pl/grafika2/windykacja/4-pulapki-samodzielnej-windykacji-265503-150x100crop.jpg)

![Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą? [© Freepik] Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą?](https://s3.egospodarka.pl/grafika2/przemysl-drzewny/Branza-drzewna-i-meblarska-z-problemami-Czy-nowe-regulacje-pomoga-265557-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik] Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik]](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-ponad-9-tys-ogolnodostepnych-punktow-ladowania-265556-50x33crop.jpg) Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania

Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Rynek znowu wierzy w obniżki stóp procentowych [© TSUNG-LIN WU - Fotolia.com] Rynek znowu wierzy w obniżki stóp procentowych](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Rynek-znowu-wierzy-w-obnizki-stop-procentowych-256702-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Czy młodzi wrócili na rynek mieszkaniowy? [© Syda Productions - Fotolia.com] Czy młodzi wrócili na rynek mieszkaniowy?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Czy-mlodzi-wrocili-na-rynek-mieszkaniowy-265565-150x100crop.jpg)

![Postępowanie upadłościowe - zaliczki od wierzycieli na pokrycie kosztów [© slasnyi - Fotolia.com] Postępowanie upadłościowe - zaliczki od wierzycieli na pokrycie kosztów](https://s3.egospodarka.pl/grafika2/upadlosc/Postepowanie-upadlosciowe-zaliczki-od-wierzycieli-na-pokrycie-kosztow-265564-150x100crop.jpg)

![Nadchodzi nowa era magazynów w Polsce [© Freepik] Nadchodzi nowa era magazynów w Polsce](https://s3.egospodarka.pl/grafika2/magazyny/Nadchodzi-nowa-era-magazynow-w-Polsce-265563-150x100crop.jpg)

![Greenwashing w polskim biznesie [© Freepik] Greenwashing w polskim biznesie](https://s3.egospodarka.pl/grafika2/greenwashing/Greenwashing-w-polskim-biznesie-265542-150x100crop.jpg)