Fundusze polskich obligacji: słabe wyniki

2013-07-16 12:48

![Fundusze polskich obligacji: słabe wyniki [© Sebastian Duda - Fotolia.com] Fundusze polskich obligacji: słabe wyniki](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Fundusze-polskich-obligacji-slabe-wyniki-120879-200x133crop.jpg)

Słabiutkie wyniki funduszy obligacji skarbowych © Sebastian Duda - Fotolia.com

Przeczytaj także: Dla kogo fundusze obligacji, a dla kogo obligacje?

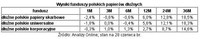

W pierwszych dwóch kwartałach bieżącego roku fundusze polskich obligacji zdecydowanie nie radziły sobie najlepiej, w większości przynosząc inwestorom straty. Średnia przecena jednostek uczestnictwa w kategorii funduszy dłużnych polskich papierów skarbowych wyniosła minus 0,6 proc. (w samym czerwcu -2,4 proc.), zaś w przypadku funduszy dłużnych polskich uniwersalnych było to minus 0,4 proc. (-1,8 proc. w czerwcu). Drugi kwartał 2013 roku okazał się tym samym dla funduszy papierów skarbowych najgorszym w ostatnich pięciu latach. Słabszy kwartał odnotowały bowiem ostatnio w 2008 roku, kiedy to od początku kwietnia do końca czerwca przyniosły stratę w wysokości 0,9 proc.fot. mat. prasowe

Wyniki funduszy polskich papierów dłużnych

Średnia przecena jednostek uczestnictwa w kategorii funduszy dłużnych polskich papierów skarbowych wyniosła minus 0,6 proc. (w samym czerwcu -2,4 proc.), zaś w przypadku funduszy dłużnych polskich uniwersalnych było to minus 0,4 proc. (-1,8 proc. w czerwcu)

Wyraźne pogorszenie wyników funduszy polskich obligacji nie zostało oczywiście niezauważone przez inwestorów. W czerwcu mieliśmy do czynienia z największym od dziewięciu lat miesięcznym odpływem kapitału z tej kategorii funduszy. Wg szacunków serwisu Analizy Online, z funduszy skierowanych do klientów detalicznych wycofano 0,9 mld zł, czyli ok. 4 proc. wszystkich ulokowanych w nich pieniędzy.

Na marginesie warto zwrócić uwagę na wyniki funduszy polskich obligacji korporacyjnych, które są zgoła odmienne niż w przypadku funduszy lokujących aktywa w przeważającej części w skarbowe papiery dłużne. Pierwsze półrocze zakończyły bowiem w większości na plusie, średnio zyskując 1,3 proc. Ich lepsze wyniki szybko zostały nagrodzone. Dość powiedzieć, że w dwóch pierwszych kwartałach saldo wpłat i umorzeń w ich przypadku wyniosło ponad 2,8 mld zł, podczas gdy fundusze obligacji skarbowych zanotowały minus 1,2 mld zł, a fundusze obligacji uniwersalnych minus 480 mln zł.

fot. Sebastian Duda - Fotolia.com

Słabiutkie wyniki funduszy obligacji skarbowych

Fundusze polskich obligacji skarbowych, notując w drugim kwartale średnią stratę w wysokości 0,9 proc., zanotowały najsłabszy kwartał od pięciu lat.

Pogorszenie sytuacji na rynku polskiego długu zaczęło się już w maju, jednak w czerwcu nabrało tempa. Wyprzedaż na rynkach dotyczyła jednak nie tylko obligacji, bo akcje również parzyły inwestorów w ręce. Do bezpośrednich przyczyn takiego stanu rzeczy zalicza się zapowiedź Fed o stopniowym wycofywaniu się z polityki luzowania ilościowego, czyli zasilania gospodarki (i rynków finansowych) w pieniądze. Sytuację pogorszyły też negatywne odczyty wskaźników gospodarczych w Chinach, połączone z obawami i płynność tamtejszego sektora bankowego. Ponadto, na polskim rynku, czynnikiem o charakterze lokalnym, była zapowiedź „reformy” systemu emerytalnego. W efekcie skumulowania negatywnych czynników, rentowność polskich obligacji dziesięcioletnich wzrosła w czerwcu z 3,6 do 4,35 proc., czyli o ponad 20 proc. Jak często bywa, po gwałtownym wzroście, nadeszła równie gwałtowna korekta i ostatni tydzień czerwca o raz początek lipca przyniosły poprawę sytuacji. Rentowność dziesięciolatek ponownie spadła poniżej 4 proc. Fundusze obligacji odrobiły więc część poniesionych strat.

fot. mat. prasowe

Rentowność polskich obligacji dziesięcioletnich

W efekcie skumulowania negatywnych czynników, rentowność polskich obligacji dziesięcioletnich wzrosła w czerwcu z 3,6 do 4,35 proc., czyli o ponad 20 proc.

Na korzyść polskich obligacji przemawia ich relatywnie wyższe oprocentowanie w porównaniu z rynkami rozwiniętymi, co w dalszym ciągu może skłaniać zagranicznych inwestorów do ich kupowania. Sprzyja temu brak wyraźnych oznak ożywienia gospodarczego w Polsce, które mogłoby budzić obawy inwestorów co do podwyżek stóp procentowych przez Radę Polityki Pieniężnej. Nie bez znaczenia jest też fakt, że potrzeby pożyczkowe państwa na ten rok są już w większości zaspokojone, co eliminuje ryzyko większej podaży na rynku pierwotnym. Z drugiej strony, do czasu podjęcia przez rząd decyzji, który z proponowanych wariantów zmian w systemie emerytalnym ostatecznie zostanie wdrożony i w jakim kształcie (konsultacje mają trwać do końca sierpnia), nad rynkiem będzie wisiało widmo niewiadomej, w dodatku zależnej od widzimisię polityków, czego rynki generalnie nie lubią.

![Obligacje korporacyjne: alternatywa dla firm i inwestorów [© apops - Fotolia.com] Obligacje korporacyjne: alternatywa dla firm i inwestorów](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-alternatywa-dla-firm-i-inwestorow-135063-150x100crop.jpg) Obligacje korporacyjne: alternatywa dla firm i inwestorów

Obligacje korporacyjne: alternatywa dla firm i inwestorów

oprac. : Bernard Waszczyk / Open Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Obligacje skarbowe czy korporacyjne? [© apops - Fotolia.com] Obligacje skarbowe czy korporacyjne?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-skarbowe-czy-korporacyjne-134431-150x100crop.jpg)

![Obligacje korporacyjne: tylko dla fachowców? [© apops - Fotolia.com] Obligacje korporacyjne: tylko dla fachowców?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-tylko-dla-fachowcow-133964-150x100crop.jpg)

![Z czym się je obligacje korporacyjne? [© rangizzz - Fotolia.com] Z czym się je obligacje korporacyjne?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Z-czym-sie-je-obligacje-korporacyjne-133218-150x100crop.jpg)

![Obligacje korporacyjne: samemu czy z funduszem? [© apops - Fotolia.com] Obligacje korporacyjne: samemu czy z funduszem?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-samemu-czy-z-funduszem-126770-150x100crop.jpg)

![Na globalnym rynku obligacji hossa [© DOC RABE Media - Fotolia.com] Na globalnym rynku obligacji hossa](https://s3.egospodarka.pl/grafika2/rynek-obligacji/Na-globalnym-rynku-obligacji-hossa-226161-150x100crop.jpg)

![Fundusze obligacji korporacyjnych górą [© dianaduda - Fotolia.com] Fundusze obligacji korporacyjnych górą](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-obligacji-korporacyjnych-gora-138032-150x100crop.jpg)

![Dobry fundusz obligacji firm nie może być mały i tani [© island26 - Fotolia.com] Dobry fundusz obligacji firm nie może być mały i tani](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Dobry-fundusz-obligacji-firm-nie-moze-byc-maly-i-tani-135653-150x100crop.jpg)

![Fundusze obligacji korporacyjnych czy skarbowych? [© apops - Fotolia.com] Fundusze obligacji korporacyjnych czy skarbowych?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-obligacji-korporacyjnych-czy-skarbowych-132630-150x100crop.jpg)

![Fundusze obligacji skarbowych - inwestycja na później [© FikMik - Fotolia.com] Fundusze obligacji skarbowych - inwestycja na później](https://s3.egospodarka.pl/grafika2/obligacje/Fundusze-obligacji-skarbowych-inwestycja-na-pozniej-132241-150x100crop.jpg)

![Korporacja Budowlana KOPAHAUS SA na Catalyst [© AshDesign - Fotolia.com] Korporacja Budowlana KOPAHAUS SA na Catalyst](https://s3.egospodarka.pl/grafika2/Korporacja-Budowlana-KOPAHAUS-SA/Korporacja-Budowlana-KOPAHAUS-SA-na-Catalyst-120829-150x100crop.jpg)

![Zadłużenia i oszczędności Polaków w VI 2013 [© Magdziak Marcin - Fotolia.com] Zadłużenia i oszczędności Polaków w VI 2013](https://s3.egospodarka.pl/grafika2/lokaty/Zadluzenia-i-oszczednosci-Polakow-w-VI-2013-120894-150x100crop.jpg)

![Sankcja kredytu darmowego w rękach TSUE [© Andrey Popov - Fotolia.com] Sankcja kredytu darmowego w rękach TSUE](https://s3.egospodarka.pl/grafika2/sankcja-kredytu-darmowego/Sankcja-kredytu-darmowego-w-rekach-TSUE-264199-150x100crop.jpg)

![Renta wdowia - plusy i minusy nowego świadczenia [© Bernd Schray z Pixabay] Renta wdowia - plusy i minusy nowego świadczenia](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-plusy-i-minusy-nowego-swiadczenia-264157-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

Viva Cité od Bouygues Immobilier Polska już w sprzedaży

Viva Cité od Bouygues Immobilier Polska już w sprzedaży

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Zdolność kredytowa w XII 2024 nominalnie jest rekordowa [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa w XII 2024 nominalnie jest rekordowa](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-XII-2024-nominalnie-jest-rekordowa-263876-150x100crop.jpg)

![Podróż samolotem ze sprzętem sportowym. Co warto wiedzieć? [© Freepik] Podróż samolotem ze sprzętem sportowym. Co warto wiedzieć?](https://s3.egospodarka.pl/grafika2/podroz-samolotem/Podroz-samolotem-ze-sprzetem-sportowym-Co-warto-wiedziec-264203-150x100crop.jpg)

![Kupno samochodu: jakie kryteria są kluczowe? [© Freepik] Kupno samochodu: jakie kryteria są kluczowe?](https://s3.egospodarka.pl/grafika2/samochody/Kupno-samochodu-jakie-kryteria-sa-kluczowe-264201-150x100crop.jpg)

![Wartość inwestycji w nieruchomości komercyjne podwoiła się w 2024 roku [© moerschy z Pixabay] Wartość inwestycji w nieruchomości komercyjne podwoiła się w 2024 roku](https://s3.egospodarka.pl/grafika2/nieruchomosci-komercyjne/Wartosc-inwestycji-w-nieruchomosci-komercyjne-podwoila-sie-w-2024-roku-264189-150x100crop.jpg)

![Czterdziestolatek nie myśli o oszczędzaniu na emeryturę? [© Andrey Popov - Fotolia.com] Czterdziestolatek nie myśli o oszczędzaniu na emeryturę?](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/Czterdziestolatek-nie-mysli-o-oszczedzaniu-na-emeryture-264170-150x100crop.jpg)

![Rynek nieruchomości. Podsumowania i prognozy na 2025 [© TL_Studio - Fotolia.com] Rynek nieruchomości. Podsumowania i prognozy na 2025](https://s3.egospodarka.pl/grafika2/rynek-pierwotny/Rynek-nieruchomosci-Podsumowania-i-prognozy-na-2025-264196-150x100crop.jpg)