Debiuty giełdowe w Europie w III kw. 2013 r.

2013-10-04 11:38

Przeczytaj także: IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

W wyniku poprawy sytuacji na rynkach europejskich należy oczekiwać, że czwarty kwartał będzie cechował się dalszym wzrostem liczby spółek decydujących się na IPO. Już na początku października odnotowano debiut spółki Royal Mail, której oferta będzie najprawdopodobniej największym IPO w Europie w całym 2013 roku. Eksperci PwC odnotowują również, że wiele spółek, które w ciągu ostatnich trzech lat odłożyły decyzję o debiucie giełdowym ze względu na niekorzystną sytuację rynkową, obecnie powraca do planów przeprowadzenia IPO. Lepsze perspektywy wynikają ze stosunkowo wysokich wycen rynkowych oraz z korzystnych zmian cen akcji po debiucie w przypadku znacznej części spółek.Spółki z portfeli funduszy private equity w dalszym ciągu odpowiadały za znaczną część aktywności na rynku pierwszych ofert publicznych – przeprowadziły one dwa z pięciu największych IPO o łącznej wartości 1 mld euro. Od początku roku tego typu transakcje stanowiły ponad połowę wszystkich ofert w Europie. Eksperci PwC oczekują, że w najbliższej przyszłości spółki z portfeli funduszy będą w dalszym ciągu stanowić znaczną część rynku IPO.

fot. mat. prasowe

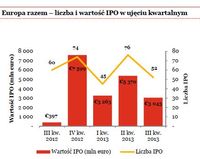

Europa razem – liczba i wartość IPO w ujęciu kwartalnym

Łączna wartość ofert w trzecim kwartale 2013 roku przekroczyła 3 mld euro, a od początku roku przekroczyła 11,7 mld euro, co stanowi wzrost względem całego 2012 roku o 0,5 mld euro.

Tomasz Konieczny, partner w zespole ds. rynków kapitałowych PwC, powiedział:

"Po ogromnych zawirowaniach na europejskim rynku IPO w ostatnich latach, perspektywy jego rozwoju w czwartym kwartale 2013 roku rysują się bardzo optymistycznie. Lista planowanych w najbliższych miesiącach ofert zapowiada się bardzo ciekawie. Dużą część wszystkich ofert stanowią IPO spółek należących do funduszy private equity, przy czym ich potencjał nie został jeszcze w pełni wykorzystany.

Ponadto w ostatnich miesiącach obserwowaliśmy wzrost indeksów na giełdach w Europie przy jednoczesnym ustabilizowaniu się indeksu zmienności rynkowej na poziomie sprzed kryzysu. Jest to szansa na wzrost aktywności na rynku IPO nie tylko w ostatnim kwartale bieżącego roku, ale również w roku 2014. Rynki wydają się być bardziej odporne na niekorzystne czynniki, które wcześniej powodowały, że liczne oferty były zawieszane”.

Pomimo tego, że łączna wartość IPO była niższa niż w trzecim kwartale 2011 roku, kiedy to odnotowano trzy duże oferty w Hiszpanii i Polsce (Jastrzębska Spółka Węglowa), w minionym kwartale odnotowano więcej ofert o wartości powyżej 250 mln euro.

W trzecim kwartale bieżącego roku dominowała giełda w Londynie – odnotowano tam ponad połowę łącznej wartości wszystkich ofert (1,7 mld euro). Pozostałe giełdy charakteryzujące się dużą aktywnością to Frankfurt (dwie oferty o łącznej wartości 500 mln euro), Oslo (oferty o łącznej wartości 409 mln euro) oraz giełda w Irlandii (jedna oferta o wartości 310 mln euro).

fot. mat. prasowe

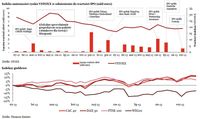

Indeks zmienności rynku VSTOXX w odniesieniu do wartości IPO (mld euro)

Niska zmienność oraz rosnące wskaźniki giełdowe na rynkach europejskich będą zachęcać do przeprowadzenia nowych ofert.

Oczekuje się, że sytuacja na rynkach w ostatnim kwartale 2013 roku nadal będzie korzystna – od początku roku do końca września odnotowano już 173 oferty o łącznej wartości 11,7 mld euro, co stanowi poziom trzykrotnie wyższy niż w analogicznym okresie 2012 roku.

Rosnąca atrakcyjność pierwszych ofert publicznych znajduje swoje odzwierciedlenie w wycenach debiutujących spółek – cztery spośród pięciu największych IPO w Londynie oraz dwa spośród pięciu największych IPO w Europie kontynentalnej zostało wycenionych na najwyższym poziomie z ustalonego przedziału cenowego, co wskazuje zarówno na rosnący popyt ze strony inwestorów, jak i bardziej realistyczne oczekiwania cenowe ze strony emitentów.

fot. mat. prasowe

Wartość IPO w podziale na giełdy w III kw. 2013 r.

Londyn zachował pozycję lidera – miało tam miejsce 56% wartości wszystkich IPO w Europie.

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg) IPO w Europie: spadek aktywności w III kwartale 2024 roku

IPO w Europie: spadek aktywności w III kwartale 2024 roku

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Debiuty giełdowe w Europie w III kw. 2013 r. [© pupunkkop - Fotolia.com] Debiuty giełdowe w Europie w III kw. 2013 r.](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Debiuty-gieldowe-w-Europie-w-III-kw-2013-r-125209-200x133crop.jpg)

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Na-rynku-IPO-w-Europie-mniej-debiutow-w-I-kw-2023-252439-150x100crop.jpg)

![Ostatni dzwonek na kredyt bez wkładu własnego [© bzyxx - Fotolia.com] Ostatni dzwonek na kredyt bez wkładu własnego](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Ostatni-dzwonek-na-kredyt-bez-wkladu-wlasnego-125153-150x100crop.jpg)

![Zyta Gilowska odwołana z RPP [© nbp.pl] Zyta Gilowska odwołana z RPP](https://s3.egospodarka.pl/grafika2/RPP/Zyta-Gilowska-odwolana-z-RPP-125241-150x100crop.jpg)

![Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca [© wygenerowane przez AI] Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca](https://s3.egospodarka.pl/grafika2/300-plus/Dobry-Start-2025-Wnioski-o-300-zl-na-wyprawke-szkolna-od-1-lipca-267391-150x100crop.png)

![Złoty najmocniejszy od lat. Wakacje wreszcie tańsze? [© wygenerowane przez AI] Złoty najmocniejszy od lat. Wakacje wreszcie tańsze?](https://s3.egospodarka.pl/grafika2/zloty/Zloty-najmocniejszy-od-lat-Wakacje-wreszcie-tansze-267376-150x100crop.png)

![Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać? [© wygenerowane przez AI] Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać?](https://s3.egospodarka.pl/grafika2/dodatek-pielegnacyjny/Dodatek-pielegnacyjny-dla-75-latkow-z-ZUS-komu-przysluguje-ile-wynosi-i-jak-go-otrzymac-267375-150x100crop.png)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2025? [© snowing na Freepik] Długie weekendy - jak wygląda kalendarz 2025?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2025-263192-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Wakacje składkowe: jak skorzystać z ulgi od składek ZUS? [© wygenerowane przez AI] Wakacje składkowe: jak skorzystać z ulgi od składek ZUS?](https://s3.egospodarka.pl/grafika2/wakacje-skladkowe/Wakacje-skladkowe-jak-skorzystac-z-ulgi-od-skladek-ZUS-267392-150x100crop.png)

![Za te auta przepłacamy. Ceny samochodów hybrydowych wyższe nawet o 10 tys. zł [© wygenerowane przez AI] Za te auta przepłacamy. Ceny samochodów hybrydowych wyższe nawet o 10 tys. zł](https://s3.egospodarka.pl/grafika2/samochody-hybrydowe/Za-te-auta-przeplacamy-Ceny-samochodow-hybrydowych-wyzsze-nawet-o-10-tys-zl-267388-150x100crop.png)

![Firmy są już zmęczone ESG? [© freepik] Firmy są już zmęczone ESG?](https://s3.egospodarka.pl/grafika2/zrownowazony-rozwoj/Firmy-sa-juz-zmeczone-ESG-267385-150x100crop.jpg)

![Dlaczego z mapy Polski znikają kolejne biurowce? [© freepik] Dlaczego z mapy Polski znikają kolejne biurowce?](https://s3.egospodarka.pl/grafika2/powierzchnie-biurowe/Dlaczego-z-mapy-Polski-znikaja-kolejne-biurowce-267384-150x100crop.jpg)

![Nowe warunki techniczne. Co zmienią w budownictwie? [© freepik] Nowe warunki techniczne. Co zmienią w budownictwie?](https://s3.egospodarka.pl/grafika2/branza-budowlana/Nowe-warunki-techniczne-Co-zmienia-w-budownictwie-267383-150x100crop.jpg)

![Jakie dotacje unijne i ulgi dla firm w 2025? Przegląd najważniejszych programów wsparcia [© wygenerowane przez AI] Jakie dotacje unijne i ulgi dla firm w 2025? Przegląd najważniejszych programów wsparcia](https://s3.egospodarka.pl/grafika2/dotacje-unijne/Jakie-dotacje-unijne-i-ulgi-dla-firm-w-2025-Przeglad-najwazniejszych-programow-wsparcia-267380-150x100crop.png)

![Funkcja dodawania załączników w KSeF miała być dla wszystkich. W praktyce skorzystają nieliczni [© wygenerowane przez AI] Funkcja dodawania załączników w KSeF miała być dla wszystkich. W praktyce skorzystają nieliczni](https://s3.egospodarka.pl/grafika2/KSeF/Funkcja-dodawania-zalacznikow-w-KSeF-miala-byc-dla-wszystkich-W-praktyce-skorzystaja-nieliczni-267379-150x100crop.png)