Fundusze nieruchomości nie zachwycają

2013-11-13 13:12

Przeczytaj także: Fundusze nieruchomości z dużym dyskontem

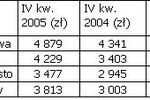

W opinii zdecydowanej większości ekonomistów gospodarczy dołek jest już za nami i teraz przyszedł czas na gospodarcze ożywienie, choć, naturalnie, oczekiwania co do jego tempa są różne. Poprawę koniunktury widać też na rynku nieruchomości. Widać to choćby po zachowaniu indeksu średnich cen transakcyjnych mieszkań, liczonego przez Open Finance i Home Broker, który od początku roku do końca października zyskał 10,1 proc.Poprawy koniunktury nie widać jeszcze specjalnie po wynikach funduszy nieruchomości, choć można znaleźć kilka rodzynek. Większość działających w Polsce funduszy nieruchomości to produkty niedostępne dla przeciętnego Kowalskiego – na blisko 30 funduszy tego typu, certyfikaty inwestycyjne mogą być nabywane przez osoby fizyczne jedynie w dziesięciu przypadkach. Ich wyniki prezentuje poniższa tabela.

fot. mat. prasowe

Stopy zwrotu funduszy nieruchomości dostępnych dla osób fizycznych

Średnia tegoroczna stopa zwrotu wynosi minus 5,5 proc., przy czym najlepszy fundusz, BPH Sektora Nieruchomości, zarobił w ciągu dziesięciu miesięcy 15,7 proc., natomiast najsłabszy, Arka Fundusz Rynku Nieruchomości, stracił 22,2 proc.

Jak widać, wyniki w tej grupie funduszy są niezwykle zróżnicowane. Średnia tegoroczna stopa zwrotu wynosi minus 5,5 proc., przy czym najlepszy fundusz, BPH Sektora Nieruchomości, zarobił w ciągu dziesięciu miesięcy 15,7 proc., natomiast najsłabszy, Arka Fundusz Rynku Nieruchomości, stracił 22,2 proc. (wszystkie stopy zwrotu podawane w tekście dotyczą zmiany wyceny wartości aktywów netto przypadających na certyfikat inwestycyjny danego funduszu). Deklarowana przez te dwa fundusze polityka inwestycyjna jest w miarą zbliżona, choć w jednym aspekcie, być może kluczowym, się różni. Otóż obydwa inwestują w nieruchomości biurowe, handlowe i magazynowe, ale o budownictwie mieszkaniowym w statucie wspomina jedynie Arka.

Inny fundusz ze stajni BPH TFI, BPH Sektora Nieruchomości 2, od początku roku zanotował stratę w wysokości 1,8 proc. Od swojego starszego o trzy lata brata różni się tym, że jego polityka inwestycyjna zakłada maksymalnie 30-proc. udział nieruchomości mieszkaniowych. Czyżby to ten segment rynku miał odpowiadać za słabsze wyniki? Stałoby to w niejakiej sprzeczności ze wspomnianym na wstępie zachowaniem indeksu średnich cen transakcyjnych mieszkań oraz wynikami funduszu BPH Sektora Nieruchomości 2 w dłuższej perspektywie (o czym poniżej). Być może więc przyczyny są innej natury. Rynek nieruchomości jest bardzo zróżnicowany i w zasadzie każdą inwestycję funduszu trzeba rozpatrywać indywidualnie.

Wyniki funduszy nieruchomości są bardzo zróżnicowane w zasadzie bez względu na okres, w jakim by je porównywać. Przykładowo na osiem funduszy działających co najmniej trzy lata, zysk przyniosły tylko dwa, za to lider, BPH Sektora Nieruchomości 2, zarobił aż 31,3 proc., a drugi, Secus InProperty, 4,2 proc. Wyniki funduszy, które odnotowały stratę, wahają się od minus 2,9 proc. (Investor Property) do minus 33,6 proc. (Skarbiec-Rynku Nieruchomości). Patrząc na wyniki na ostanie pięć lat, przepaść między najlepszym a najgorszym funduszem jest jeszcze większa – od plus 38,2 proc. (BPH Sektora Nieruchomości 2) do minus 45,9 proc. (Arka Fundusz Rynku Nieruchomości).

Nadchodzące ożywienie gospodarcze przełoży się w mniejszym lub większym stopniu na rynek nieruchomości. Można z tego skorzystać kupując certyfikaty inwestycyjne któregoś z funduszy nieruchomości. Wyniki historyczne niestety specjalnie wyboru nie ułatwiają. Oczywiście, ostatnie cztery, pięć lat upłynęło w atmosferze kryzysu, więc straty większości funduszy nie dziwią aż tak bardzo, jednak zróżnicowanie historycznych stóp zwrotu jest duże, co może skutecznie zniechęcić do tej formy inwestycji.

![Inwestowanie pieniędzy: od hurraoptymizmu po skrajny pesymizm? [© vchalup - Fotolia.com] Inwestowanie pieniędzy: od hurraoptymizmu po skrajny pesymizm?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-pieniedzy-od-hurraoptymizmu-po-skrajny-pesymizm-180391-150x100crop.jpg) Inwestowanie pieniędzy: od hurraoptymizmu po skrajny pesymizm?

Inwestowanie pieniędzy: od hurraoptymizmu po skrajny pesymizm?

oprac. : Bernard Waszczyk / Open Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Fundusze nieruchomości nie zachwycają [© rangizzz - Fotolia.com] Fundusze nieruchomości nie zachwycają](https://s3.egospodarka.pl/grafika2/inwestycje-w-nieruchomosci/Fundusze-nieruchomosci-nie-zachwycaja-127168-200x133crop.jpg)

![W co warto inwestować? Polacy stawiają na nieruchomości [© Gina Sanders - Fotolia.com] W co warto inwestować? Polacy stawiają na nieruchomości](https://s3.egospodarka.pl/grafika2/inwestycje-w-nieruchomosci/W-co-warto-inwestowac-Polacy-stawiaja-na-nieruchomosci-159152-150x100crop.jpg)

![Inwestowanie w nieruchomości sposobem na emeryturę [© goodluz - Fotolia.com] Inwestowanie w nieruchomości sposobem na emeryturę](https://s3.egospodarka.pl/grafika2/inwestycja-w-nieruchomosci/Inwestowanie-w-nieruchomosci-sposobem-na-emeryture-112831-150x100crop.jpg)

![Czy nieruchomości to nadal dobra inwestycja? [© denphumi - Fotolia.com] Czy nieruchomości to nadal dobra inwestycja?](https://s3.egospodarka.pl/grafika/inwestycje-w-nieruchomosci/Czy-nieruchomosci-to-nadal-dobra-inwestycja-iQjz5k.jpg)

![Wynagrodzenia rosną szybciej niż ceny najmu [© standret na Freepik] Wynagrodzenia rosną szybciej niż ceny najmu](https://s3.egospodarka.pl/grafika2/najem-mieszkan/Wynagrodzenia-rosna-szybciej-niz-ceny-najmu-262764-150x100crop.jpg)

![Najem zwrotny nabiera rozpędu [© Freepik] Najem zwrotny nabiera rozpędu](https://s3.egospodarka.pl/grafika2/najem-zwrotny/Najem-zwrotny-nabiera-rozpedu-261907-150x100crop.jpg)

![Inwestycje w nieruchomości komercyjne rosną o 100% [© pch.vector na Freepik] Inwestycje w nieruchomości komercyjne rosną o 100%](https://s3.egospodarka.pl/grafika2/nieruchomosci/Inwestycje-w-nieruchomosci-komercyjne-rosna-o-100-261577-150x100crop.jpg)

![Polacy a nowoczesne płatności [© ldprod - Fotolia.com] Polacy a nowoczesne płatności](https://s3.egospodarka.pl/grafika2/rynek-platnosci/Polacy-a-nowoczesne-platnosci-127154-150x100crop.jpg)

![Konto firmowe: Rachunek Partner od Alior Bank [© tankist276 - Fotolia.com] Konto firmowe: Rachunek Partner od Alior Bank](https://s3.egospodarka.pl/grafika2/oferta-bankow/Konto-firmowe-Rachunek-Partner-od-Alior-Bank-127174-150x100crop.jpg)

![Boże Narodzenie na bogato, a potem długi? [© el croos z Pixabay] Boże Narodzenie na bogato, a potem długi?](https://s3.egospodarka.pl/grafika2/Boze-Narodzenie/Boze-Narodzenie-na-bogato-a-potem-dlugi-263847-150x100crop.jpg)

![Krótsze opóźnienia w płatnościach w 2024 roku [© apops - Fotolia.com] Krótsze opóźnienia w płatnościach w 2024 roku](https://s3.egospodarka.pl/grafika2/opoznienia-w-platnosciach/Krotsze-opoznienia-w-platnosciach-w-2024-roku-263844-150x100crop.jpg)

![Boże Narodzenie 2024. Jakie produkty spożywcze zdrożały najbardziej? [© Freepik] Boże Narodzenie 2024. Jakie produkty spożywcze zdrożały najbardziej?](https://s3.egospodarka.pl/grafika2/Boze-Narodzenie/Boze-Narodzenie-2024-Jakie-produkty-spozywcze-zdrozaly-najbardziej-263841-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

![Ceny mieszkań spadają, ale na duże obniżki nie ma co liczyć [© Freepik] Ceny mieszkań spadają, ale na duże obniżki nie ma co liczyć [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-spadaja-ale-na-duze-obnizki-nie-ma-co-liczyc-263506-50x33crop.jpg) Ceny mieszkań spadają, ale na duże obniżki nie ma co liczyć

Ceny mieszkań spadają, ale na duże obniżki nie ma co liczyć

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-XI-2024-r-263459-150x100crop.jpg)

![e-Doręczenia i Publiczna Usługa Hybrydowa od 1 stycznia 2025 [© Pixabay] e-Doręczenia i Publiczna Usługa Hybrydowa od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/e-Doreczenia/e-Doreczenia-i-Publiczna-Usluga-Hybrydowa-od-1-stycznia-2025-263848-150x100crop.jpg)

![Prezenty świąteczne? Tak, ale nie na kredyt [© Bruno z Pixabay] Prezenty świąteczne? Tak, ale nie na kredyt](https://s3.egospodarka.pl/grafika2/Boze-Narodzenie/Prezenty-swiateczne-Tak-ale-nie-na-kredyt-263843-150x100crop.jpg)

![Deweloperzy, banki i rząd cieszą się, gdy ceny nieruchomości rosną powoli [© Freepik] Deweloperzy, banki i rząd cieszą się, gdy ceny nieruchomości rosną powoli](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Deweloperzy-banki-i-rzad-ciesza-sie-gdy-ceny-nieruchomosci-rosna-powoli-263842-150x100crop.jpg)

![Święta bez wędzonego łososia? Przetwórcy ryb mają problem [© Freepik] Święta bez wędzonego łososia? Przetwórcy ryb mają problem](https://s3.egospodarka.pl/grafika2/eksport-zywnosci/Swieta-bez-wedzonego-lososia-Przetworcy-ryb-maja-problem-263838-150x100crop.jpg)

![Zmiany w KSeF: niższe kary dla firm, nowy harmonogram wdrożenia [© sepy - Fotolia.com] Zmiany w KSeF: niższe kary dla firm, nowy harmonogram wdrożenia](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/Zmiany-w-KSeF-nizsze-kary-dla-firm-nowy-harmonogram-wdrozenia-263837-150x100crop.jpg)