Tajemniczy klienci ocenili placówki bankowe. Wyniki zaskakują

2016-11-23 11:24

Przeczytaj także: Tajemniczy klienci odwiedzili salony samochodowe. Który najlepszy?

Tegoroczne badanie firmy INTERNATIONAL SERVICE CHECK objęło swoim zasięgiem 60 placówek bankowych z szyldami 15-tu banków. Grupa badanych jest zatem identyczna jak w minionym roku. Tajemniczy klienci odwiedzili te same placówki bankowe ( o ile nie uległy one likwidacji), dzięki czemu uzyskane porównanie można uznać za miarodajne. Pod lupę wzięto oddziały należące do:- Alior Banku,

- Banku BPH,

- Banku Millennium,

- Banku Pekao SA,

- Banku Pocztowego,

- Banku Zachodniego WBK,

- BGŻ BNP Paribas,

- Credit Agricole,

- Deutsche Banku,

- Eurobanku,

- Getin Noble Banku,

- ING Banku Śląskiego,

- mBanku,

- PKO BP oraz

- Raiffeisen Polbanku.

Czemu przyglądali się tajemniczy klienci?

Podobnie, jak w zeszłorocznej fali badania, także tym razem tajemniczy klienci badali w głównej mierze jakość obsługi oferowanej przez oceniane placówki bankowe.

Podstawą dokonywanych ocen były rozmowy z konsultantami. Ich tematyka obejmowała kredyty lub oszczędności, a ich efektem było dokonanie zakupu, tj. otwarcie rachunku lub też rezygnacja z usługi, czyli zamknięcie konta kilka dni po podpisaniu umowy. Tajemniczy klienci przyglądali się też wyglądowi oddziału oraz prezencji zatrudnionch w nim pracowników.

Dzięki podziałowi scenariuszy, do każdego banku trafił:

- potencjalny klient ostatecznie decydujący się na zostanie klientem banku,

- klient, który rezygnuje z usług banku,

- dwóch potencjalnych klientów, zainteresowanych różnymi produktami, którzy w zależności od usłyszanych informacji i otrzymanej obsługi – zdecydują się w przyszłości na zakup produktu lub nie.

Do przeprowadzenia badania zaangażowano zarówno kobiety (53,3 proc.), jak i mężczyzn (46,7 proc.). Największą grupę stanowiły osoby w wieku 25-35 lat (61,7 proc.) oraz 36-45 lat (16,7 proc.). Mniej niż 25 lat miało 13,3 proc. badających, więcej niż 55 lat – 3,3 proc. Co 20-ty tajemniczy klient znajdował się w grupie wiekowej 46-55 lat.

Bank Millennium, Getin Bank i mBank – najlepsze banki w Polsce

Ogólny średni wynik, jaki osiągnęły wszystkie przebadane banki, wyniósł 74,2 proc. , czyli zaledwie jeden punkt procentowy więcej niż w ubiegłym roku. Co może cieszyć, tylko 22 placówki uzyskały ocenę poniżej 70 proc. (w ubiegłym roku było ich 35), w tym sześć poniżej 50 proc. (w ubiegłym roku - dziewięć). Najsłabszy bank zakończył badanie z wynikiem 46,7 proc. (w zeszłym roku 44,9 proc.). A które okazały się być najlepsze?

fot. mat. prasowe

Najlepsze banki 2016 r. – wynik ogólny

Na pietwszym miejscu Bank Millennium z wynikiem 90,6 proc.

Gdy w listopadzie 2015 roku tajemniczy klienci ocenili placówki bankowe, na podium znalazł się Bank Millennium z oceną 90,8 proc., przyznaną za rzetelną pracę doradców w zakresie oferowania produktów podstawowych oraz finalizacji rozmów. Nie inaczej było w tym roku. Znów to Bank Millennium zajął pierwsze miejsce, uzyskując wynik 90,6 proc. , już nie tylko za prezentację produktów podstawowych, ale i oferowanie produktów dodatkowych.

Zupełnie inaczej niż w ubiegłym roku przedstawiło się z kolei miejsce drugie, które z wynikiem 87,9 proc. zajął Getin Bank, skutecznie deklasyfikując ubiegłorocznego, srebrnego medalistę, czyli ING Bank Śląski. Tym razem to pracownicy Getin Banku zostali docenieni za umiejętność nawiązywania kontaktu i rozpoznawania potrzeb klienta, a dodatkowo także za idealną prezentację produktów i finalizację rozmów.

W tym roku trzecie miejsce na podium przypadło mBankowi, który osiągając wynik 87,8 proc. zrzucił z podium Deutsche Bank.

fot. mat. prasowe

Trzy najlepsze wyniki w podziale na kategorie badania

Tabela uwzględnia zakres procentowy osiągniętej oceny (tło zielone – powyżej 90 proc., żółte - 80-90 proc., czerwone – poniżej 80 proc.)

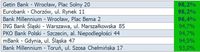

Podium dla oddziałów we Wrocławiu i Chorzowie

Analizując wyniki dla przebadanych oddziałów banków, nieprzeciętnie wysoką jakością obsługi wyróżniły się szczególnie trzy placówki. To ex aequo: Getin Bank we Wrocławiu (Plac Solny 20) oraz Eurobank w Chorzowie (ul. Rynek 11), które zdobyły 98,2 proc. , a także wrocławski Bank Millennium (Plac Bema 2), który został oceniony na 96,4 proc.

fot. mat. prasowe

Najlepsze placówki bankowe w Polsce

Na 1 miejscu ex aequo Getin Bank we Wrocławiu oraz Eurobank w Chorzowie

Jak otwierać konto albo brać kredyt to w Getin Banku, zamykać rachunek - w PKO Banku Polskim, a o oszczędzaniu najlepiej opowiedzą w Eurobanku

Jak ujawniło badanie przeprowadzone przez INTERNATIONAL SERVICE CHECK, na najlepszą obsługę przy zakładaniu nowego konta można liczyć w placówkach Getin Banku (98,2 proc.), PKO Banku Polskiego i ING Banku Śląskiego (94,7 proc.) oraz banku Millennium (93 proc.).

Z kolei wizyty, w czasie których zadaniem tajemniczego klienta było zamknięcie konta, najlepiej wypadły w PKO Banku Polskim (89,6 proc.), Banku Millennium (85,4 proc.), Raiffeisen Polbanku i mBanku (83,3 proc.).

Na podium w zakresie udzielania informacji na temat oszczędzania znalazły się: Eurobank (98,2 proc.), Bank Millennium (96,4 proc.) i mBank (94,5 proc.), natomiast w tematyce kredytowej najlepiej czuli się doradcy z Getin Banku (92,7 proc.), Banku Zachodniego WBK i ING Banku Śląskiego (91,1 proc.) oraz BGŻ BNP Paribas (89,3 proc.).

fot. mat. prasowe

Najlepsze trzy wyniki wśród banków w podziale na scenariusze badań

Na pierwszej pozycji w zakresie udzielania informacji na temat oszczędzania okazał się Eurobank

Doradcy chętnie zakładają konta, niechętnie - zamykają

Analizując scenariusze wizyt, okazało się, że doradcy najlepiej radzili sobie podczas rozmów z klientami zainteresowanymi zakupem, tj. otwarciem konta - średni wynik osiągnięty w tej kategorii wyniósł 81,1 proc. (przy czym najgorszy bank uzyskał notę na poziomie 43,9 proc.).

Zdecydowanie niższe oceny otrzymali pracownicy, którzy musieli udzielić informacji na temat planów oszczędzania. Średni wynik w tej kategorii wyniósł 74,8 proc. , a najsłabszy bank otrzymał zaledwie 32,7 proc.

Jeszcze gorzej poszło doradcom, którzy obsługiwali klientów zainteresowanych uzyskaniem kredytu. Choć banki zarabiają na tej formie wsparcia finansowego, pracownicy nie przejawiali większych zainteresowań w nakłanianiu do skorzystania z ich oferty. Średni wynik wyniósł zaledwie 72,9 proc. , a najsłabszy 30,4 proc.

Nie zmienia to faktu, że najgorzej oceniono wizyty dotyczące zamknięcia konta - średni wynik osiągnięty przez placówki to zaledwie 68,2 proc. , a najsłabszy 31,3 proc.

fot. mat. prasowe

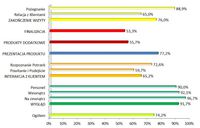

Średni wynik dla wszystkich banków z podziałem na kategorie i podkategorie

Zdecydowanie najgorzej oceniono wizyty dotyczące zamknięcia konta

Co zatem do poprawy?

Po odbyciu wizyty tajemniczy klienci zostali poproszeni o określenie w skali od 1 do 10 jak prawdopodobne jest, że polecą odwiedzony bank innym osobom. Średnia ocena wyniosła 7,2 proc. , czyli zaledwie 0,45 więcej niż w ubiegłym roku.

Interpretując ten wynik wg wskaźnika Net Promoter Score okazuje się, że promotorów było 48,3 proc. (w zeszłym roku 35 proc.), a krytyków 30 proc. (w 2015 roku – 36,7 proc.). Choć wskaźnik NPS wyniósł zatem 18,3, czyli lepiej niż w zeszłym roku, kiedy szacowany był na (minus)1,7, i tak warto sprawdzić, które aspekty związane z obsługą klienta w bankach nadal kuleją i co zrobić, by wyeliminować te problemy.

fot. mat. prasowe

Wskaźnik NPS – wyniki dla poszczególnych grup

Net Promoter Score pokazuje, że promotorów było 48,3 proc.

Po pierwsze – pierwszy kontakt

Drugi rok z rzędu najsłabszą stroną pracowników banków okazała się być tzw. Interakcja z Klientem, czyli przede wszystkim powitanie i umiejętność rozpoznania jego potrzeb. Ten element szwankował bez względu na temat rozmowy, dlatego średni ogólny wynik wyniósł jedyne 65,2 proc. (dokładnie tyle samo, co w ubiegłym roku).

Co warto podkreślić, aż 90 proc. klientów stwierdziło, że doradcy uważnie słuchali ich odpowiedzi i spostrzeżeń, utrzymując kontakt wzrokowy, potakując i notując, a także powtarzając i potwierdzając. Poza tym najlepsze wyniki uzyskali pracownicy obsługujący klientów zainteresowanych otwarciem konta (67,8 proc.), a najgorsze ci, którzy musieli zaprezentować ofertę kredytową (61,1 proc.). Często bowiem zdarzało się, że doradcy nie chcieli udzielać żadnych informacji bez przedstawienia dokumentacji o dochodach.

Dwóch na trzech klientów zostało zauważonych przez personel od razu po wejściu do oddziału. W większości z nich pracowało przynajmniej trzech doradców, dlatego aż połowa badających została obsłużona niezwłocznie po przekroczeniu progu banku. Tylko co czwarty klient czekał akceptowalne 5 minut, a co piąty – średnio 15 minut. Rzadko zdarzały się sytuacje, w których na obsługę trzeba byłoby oczekiwać od 20 do 35 minut.

Niestety, nadal wielu doradców nie wypracowało nawyku wstawania na powitanie, choć wynik okazał się lepszy niż w zeszłym roku (63,3 vs 58,3 proc. odpowiedzi pozytywnych). Co gorsza, jedynie czterech na dziesięciu pracowników przedstawiło się klientowi z imienia i nazwiska. Miłą propozycję czegoś do picia otrzymano w sześciu z piętnastu banków (Bank Millennium, Eurobank, Getin Bank, ING Bank Śląski, mBank, Raiffeisen Polbank), przy czym - tak jak w ubiegłym roku - tylko w ING Banku Śląskim taka propozycja padała przy okazji każdej wizyty, nawet tej, gdzie celem było zamknięcie konta.

Zdaniem tajemniczych klientów doradcy poprawili umiejętności w zakresie rozpoznawania potrzeb. Jedynie 15 proc. badających (w ubiegłym roku 28,9 proc.) uznało, że pracownicy zadawali niewystarczające pytania, a 9 proc., że w ogóle nie zadawali szczegółowych pytań.

W 3/4 przypadków pracownicy zainteresowali się, czy klient posiada produkty w innym banku i jakie są jego oczekiwania. Rzadko jednak pytali o wcześniejsze doświadczenia we współpracy z bankiem czy produktem, a także – w przypadku rozmów na temat oferty kredytowej – jedynie 26,7 proc. doradców zapytało o termin, na który potrzebne są pieniądze.

W przypadku wizyt, których celem było zamknięcie konta, niemal wszyscy doradcy zainteresowali się powodem takiej decyzji, ale już tylko trochę więcej niż połowa starała się ustalić, co mogłoby przekonać klienta do kontynuowania współpracy z bankiem.

Po drugie – prezentacja produktów podstawowych i dodatkowych

Najsłabiej doradcom szło prezentowanie produktów dodatkowych i alternatywnych – średni wynik w tej kategorii wyniósł 55,7 proc. Pracownicy oferowali je częściej podczas wizyt odnośnie otwarcia konta (76 proc.) i kredytu (62,7 proc. - duży, ponad 20 proc. wzrost w porównaniu z ubiegłym rokiem), niż gdy rozmowy dotyczyły oferty oszczędnościowej (56 proc. – duży, 20 proc. spadek w porównaniu z ubiegłym rokiem) czy zamknięcia konta (28 proc.). Częściej też prezentowali produkty dodatkowe niż alternatywne (61,7 vs 41,7 proc.).

Co więcej, doradcy dość słabo prezentowali też produkty podstawowe, zatem te, po które klient sam zgłosił się do placówki. Wynik w tej kategorii wyniósł zaledwie 77,2 proc. Lepiej ocenione zostało zaangażowanie doradców, których zadaniem było omówienie oferty konta bankowego (89,7 proc.) i planów oszczędnościowych (80,5 proc.) niż tych, którzy mieli sprzedać kredyt (75,4 proc.) czy zamknąć rachunek bankowy (63,3 proc.).

Tajemniczy klienci przyznali, że doradcy prezentowali produkty faktycznie odpowiadające ich potrzebom (dziewięć na dziesięć pozytywnych odpowiedzi). Z reguły szczegółowo omawiali produkt (71,1 proc.), radzili sobie z obiekcjami (80 proc.), a także potrafili dostosować wyjaśnienia do poziomu wiedzy klienta na temat produktów bankowych.

To, nad czym pracownicy muszą popracować, to umiejętności w zakresie przedstawiania korzyści wynikających ze współpracy z ich bankiem. Warto też, by nabyli nawyk pytania o opinię na temat zakupionego produktu - taką inicjatywę wykazało tylko siedmiu na dziesięciu doradców, oraz przekazywania materiałów drukowanych, które pozwolą klientowi przemyśleć ewentualny zakup w domu – jedynie 71,1 proc. wręczyło takie ulotki w sposób spontaniczny (a co szósty klient musiał o nie poprosić). Niemal 13,3 proc. ankieterów - mimo prośby - nie otrzymało ich wcale.

Co może niepokoić, wizyty, których celem było zamknięcie konta ujawniły, że doradcy rzadko podejmują walkę o klienta. Tylko 53,3 proc. przedstawiło rozwiązanie, które miało zatrzymać go w gronie stałych klientów. Nie każde było przekonujące – jedynie nieco ponad połowa badających stwierdziła, że w realnej sytuacji doradca przekonałby ich do postawienia konta.

Po trzecie – próba zamknięcia sprzedaży i finalizacji umowy

Analiza wyników badania wykazała, że doradcy nie radzą sobie z finalizowaniem sprzedaży. W zeszłym roku 2/3 klientów przeprowadzających wizyty informacyjne lub z otwarciem konta czuło, że są nienachalnie namawiani do podpisania umowy. W tegorocznym badaniu do takiego wniosku doszła mniej niż połowa badających!

Większość klientów potwierdziła, że formalności związane z założeniem czy zamknięciem konta przebiegły sprawnie, a siedmiu na dziesięciu doradców sugerowało przeczytanie dokumentów przed ich podpisaniem (w ubiegłym roku mniej niż połowa). W zeszłym roku klienci dwóch banków musieli ponieść dość wysokie opłaty przy zamknięciu konta, o których wcześniej nie zostali poinformowani. W tym roku w większości przypadków odstąpiono od opłat za zbyt szybkie zamknięcie rachunku bankowego.

Wystąpiło też kilka nieoczekiwanych zdarzeń. Dla przykładu w jednym z banków ankieterowi odradzano założenie konta w placówce, zachęcając do zrobienia tego online. Dwukrotna wizyta w oddziale, mimo usilnych prób, zakończyła się… brakiem założenia konta.

Po czwarte – zakończenie wizyty i tworzenie relacji z klientami

To praktycznie ostatni moment, gdzie doradcy mogą jeszcze zaprocentować u klienta i zapisać się w jego pamięci. Tymczasem średni wynik w tej kategorii, choć jest lepszy od ubiegłorocznego, nadal jest słaby – 76 proc.

Generalnie najlepiej z zakończaniem wizyty radzili sobie doradcy, którzy obsługiwali klientów zainteresowanych ofertą kredytową (82,9 proc.), otwarciem konta (82,2 proc.) oraz planem oszczędzania (80 proc.). Najsłabiej, czego można było się domyślić, wypadało kończenie wizyt dotyczących zamknięcia konta (71,1 proc.) – a szkoda, bo jednak dobrze by było, by doradca i bank zostawili po sobie dobre wrażenie, bo klient, może jeszcze kiedyś zechcieć wrócić.

Klienci byli żegnani w miły i uprzejmy sposób (95 proc.) i w trzech na czterech przypadkach zapraszani do ponownej wizyty. Niemal tylu samo doradców (78,3 proc.) przed zakończeniem rozmów upewniało się, czy wszystko o czym rozmawiano było dla klienta zrozumiałe.

To, co wymaga zdecydowanej poprawy, to podobnie jak w zeszłym roku - budowanie relacji z klientami – tylko połowa doradców zasugerowała kolejne spotkanie lub/i kontakt telefoniczny, a jedynie 2/3 z nich (63,3 proc.) wręczyło klientom wizytówkę.

A czego nie trzeba zbytnio poprawiać?

Wygląd placówek i pracowników to elementy, które – podobnie jak w zeszłym roku – oceniono najwyżej, na 91,7 proc.

Wygląd zewnętrzny placówek oraz otoczenie bankomatów zdobyły noty 95 proc. i 98 proc., a wnętrze oddziałów – 92 proc. Placówki były zadbane, posiadały widoczne materiały promocyjne i ulotki, odpowiednią liczbę miejsc dla oczekujących klientów, a biurka, przy których obsługiwano petentów, były uporządkowane. Praktycznie wszyscy pracownicy banków wyglądali czysto, schludnie i zdecydowana większość (85 proc.) posiadała identyfikatory. Większość z nich sprawiała wrażenie aktywnych i skupionych na pracy, a język ich ciała wyrażał pozytywne nastawienie.

Jedyny element, do którego klienci mieli zarzuty, choć nie był on punktowany w ankiecie, to kwestia braku warunków do poufnej rozmowy, na co zwróciło uwagę 2/3 badających.

Oczywiście należy pamiętać, że badanie przeprowadzone przez INTERNATIONAL SERVICE CHECK to jedynie zarys rzeczywistej sytuacji, a dla uzyskania w pełni miarodajnych wyników, należałoby tego typu wizyty powtarzać cyklicznie, przez dłuższy okres czasu, w każdej z placówek danego banku.

![Tajemniczy jak tajemniczy klient? Raczej nie [© Masson - Fotolia.com] Tajemniczy jak tajemniczy klient? Raczej nie](https://s3.egospodarka.pl/grafika2/tajemniczy-klient/Tajemniczy-jak-tajemniczy-klient-Raczej-nie-145101-150x100crop.jpg) Tajemniczy jak tajemniczy klient? Raczej nie

Tajemniczy jak tajemniczy klient? Raczej nie

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (1)

![Tajemniczy klienci ocenili placówki bankowe. Wyniki zaskakują [© Marco Scisetti - Fotolia] Tajemniczy klienci ocenili placówki bankowe. Wyniki zaskakują](https://s3.egospodarka.pl/grafika2/tajemniczy-klient/Tajemniczy-klienci-ocenili-placowki-bankowe-Wyniki-zaskakuja-184550-200x133crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Poziom satysfakcji [© alswart - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Poziom satysfakcji](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Poziom-satysfakcji-189778-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Kredyt obrotowy i inwestycyjny [© ewakubiak - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Kredyt obrotowy i inwestycyjny](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Kredyt-obrotowy-i-inwestycyjny-188906-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Jakość obsługi w bankach 2013 [© Vladislav Kochelaevs - Fotolia.com] Jakość obsługi w bankach 2013](https://s3.egospodarka.pl/grafika2/konsumenci/Jakosc-obslugi-w-bankach-2013-124417-150x100crop.jpg)

![Badanie satysfakcji klienta [© Minerva Studio - Fotolia.com] Badanie satysfakcji klienta](https://s3.egospodarka.pl/grafika/badania-marketingowe/Badanie-satysfakcji-klienta-iG7AEZ.jpg)

![Fintechy w tyle - nie ma mocnych na tradycyjną bankowość? [© AdobeStock] Fintechy w tyle - nie ma mocnych na tradycyjną bankowość?](https://s3.egospodarka.pl/grafika2/oferta-bankow/Fintechy-w-tyle-nie-ma-mocnych-na-tradycyjna-bankowosc-262681-150x100crop.jpg)

![Co musi zrobić bankowość detaliczna, żeby skutecznie konkurować? [© Vladislav Kochelaevs - Fotolia.com] Co musi zrobić bankowość detaliczna, żeby skutecznie konkurować?](https://s3.egospodarka.pl/grafika2/uslugi-bankowe/Co-musi-zrobic-bankowosc-detaliczna-zeby-skutecznie-konkurowac-245247-150x100crop.jpg)

![FinTechy liczą się coraz bardziej. Czego oczekują od nich konsumenci? [© michaklootwijk - Fotolia.com] FinTechy liczą się coraz bardziej. Czego oczekują od nich konsumenci?](https://s3.egospodarka.pl/grafika2/uslugi-finansowe/FinTechy-licza-sie-coraz-bardziej-Czego-oczekuja-od-nich-konsumenci-242465-150x100crop.jpg)

![5 sposobów na uzyskanie większych korzyści w banku [© blachowicz102 - Fotolia.com] 5 sposobów na uzyskanie większych korzyści w banku](https://s3.egospodarka.pl/grafika2/banki/5-sposobow-na-uzyskanie-wiekszych-korzysci-w-banku-237501-150x100crop.jpg)

![SEPA już w całej Europie. Przelew w euro dojdzie w 1 dzień [© vege - Fotolia] SEPA już w całej Europie. Przelew w euro dojdzie w 1 dzień](https://s3.egospodarka.pl/grafika2/przelewy-zagraniczne/SEPA-juz-w-calej-Europie-Przelew-w-euro-dojdzie-w-1-dzien-184536-150x100crop.jpg)

![PKB poniżej 2 proc.? To już nie są mrzonki [© francis bonami - Fotolia] PKB poniżej 2 proc.? To już nie są mrzonki](https://s3.egospodarka.pl/grafika2/wzrost-gospodarczy/PKB-ponizej-2-proc-To-juz-nie-sa-mrzonki-184556-150x100crop.jpg)

![Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive? [© Freepik] Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive?](https://s3.egospodarka.pl/grafika2/wakacje/Wakacje-za-14-tysiecy-Co-zrobic-gdy-budzet-domowy-nie-wytrzymuje-all-inclusive-267727-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik] Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik]](https://s3.egospodarka.pl/grafika2/korzystanie-z-internetu/Wakacyjny-detoks-cyfrowy-ilu-Polakow-rezygnuje-z-internetu-na-urlopie-267725-50x33crop.jpg) Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Nissan Qashqai e-POWER 2025: odświeżona hybryda z większą wydajnością [© Wojciech Krzemiński] Nissan Qashqai e-POWER 2025: odświeżona hybryda z większą wydajnością](https://s3.egospodarka.pl/grafika2/Nissan-Qashqai-e-POWER/Nissan-Qashqai-e-POWER-2025-odswiezona-hybryda-z-wieksza-wydajnoscia-267795-150x100crop.jpg)

![Wynagrodzenia - wiosna/lato 2025. Zarobki w Polsce według stanowisk i branż [© freepik.com] Wynagrodzenia - wiosna/lato 2025. Zarobki w Polsce według stanowisk i branż](https://s3.egospodarka.pl/grafika2/raport-placowy/Wynagrodzenia-wiosna-lato-2025-Zarobki-w-Polsce-wedlug-stanowisk-i-branz-267792-150x100crop.jpg)

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/KSeF-2-0-firmy-beda-mialy-tylko-4-miesiace-na-testy-nowego-systemu-e-Faktur-267785-150x100crop.jpg)

![Jak zmieniają się koszty budowy domu w Polsce? Prognozy na lata 2025-2026 [© wygenerowane przez AI] Jak zmieniają się koszty budowy domu w Polsce? Prognozy na lata 2025-2026](https://s3.egospodarka.pl/grafika2/budowa-domu/Jak-zmieniaja-sie-koszty-budowy-domu-w-Polsce-Prognozy-na-lata-2025-2026-267781-150x100crop.png)

![Czy zakup mieszkania z licytacji komorniczej to rzeczywiście okazja? Ekspert wyjaśnia [© free] Czy zakup mieszkania z licytacji komorniczej to rzeczywiście okazja? Ekspert wyjaśnia](https://s3.egospodarka.pl/grafika2/licytacja-komornicza/Czy-zakup-mieszkania-z-licytacji-komorniczej-to-rzeczywiscie-okazja-Ekspert-wyjasnia-267779-150x100crop.jpg)

![Nie tylko cena. Co naprawdę przyciąga klientów i buduje ich lojalność? [© Freepik] Nie tylko cena. Co naprawdę przyciąga klientów i buduje ich lojalność?](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/Nie-tylko-cena-Co-naprawde-przyciaga-klientow-i-buduje-ich-lojalnosc-267776-150x100crop.jpg)