Catalyst: kłopoty mają głównie małe emisje

2017-10-11 12:06

Przeczytaj także: Catalyst: rekordowo mało emisji bez wykupu

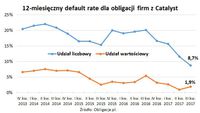

Niewykupiony w ostatnich czterech kwartałach dług wart był 143,7 mln zł, mimo że jeszcze kwartał wcześniej skumulowana 12-miesięczna wartość defaultów wynosiła 63 mln zł. Wtedy też obliczany przez Obligacje.pl Indeks Default Rate (IDR) wynosił 0,9 proc. wobec 1,9 proc. w najnowszym odczycie. Niemniej, aktualny wynik pozostaje drugim najlepszym w historii indeksu i daleko mu do problemów z lat 2013-2014, gdy IDR regularnie przekraczał 7 proc.Sam wzrost indeksu w III kwartale był skutkiem oczekiwanego od ubiegłego roku defaultu obligacji Action. Znajdująca się w postępowaniu sanacyjnym spółka nie wykupiła bowiem długu na 100 mln zł. Z jednej strony, to pierwszy raz, gdy nie spłacono tak dużej emisji, z drugiej zaś Catalyst przeżywa właśnie najlepsze chwile od czasu feralnego 2014 r., gdy defaultem kończyła się co czwarta wygasająca emisja. Teraz do braku spłaty dochodzi znacznie rzadziej. W minionym roku firmy nie wykupiły 10 serii papierów dłużnych, tj. 8,7 proc. wygasających w tym czasie emisji. I w tym względzie śmiało można mówić o najlepszym wyniku od co najmniej od 2013 r.

fot. mat. prasowe

12-miesięczny default rate dla obligacji firm z Catalyst

W minionym roku firmy nie wykupiły 10 serii papierów dłużnych, tj. 8,7 proc. wygasających w tym czasie emisji.

Problemy z lat 2013-2014 i lekcja, którą odebrali wówczas amatorzy „wysokiego zysku bez ryzyka”, to najważniejsza z dwóch przyczyn niższego, zarówno liczbowo, jak i wartościowo, udziału niewykupionych obligacji na Catalyst. Spółkom emitującym wątpliwej jakości papiery trudniej już o bezgraniczne zaufanie inwestorów. Ale to tylko część prawdy, bo rynek obligacji korporacyjnych nie uwolnił się od wpadek. Teraz jednak częściej dochodzi do nich poza Catalyst, na który wiele emisji w ogóle nie trafia. Drugi powód mniejszej liczby defaultów to poprawa ogólnej koniunktury gospodarczej, która oznacza także mniej problemów na poziomie pojedynczych podmiotów.

Technicznie, niższy udział niewykupionych obligacji, to także zasługa rekordowej wartości przypadających ostatnio wykupów. W minionych czterech kwartałach wygasały bowiem dłużne papiery korporacyjne na blisko 7,5 mld zł (bez BGK, EBI i emisji w euro). Poprzednim razem, w 12-miesięcznym okresie zakończonym w marcu 2015 r., gdy wartość niewykupionych obligacji była podobna do obecnej (ponad 143 mln zł przez rok), firmy miały do spłacenia „tylko” 2,2 mld zł.

Statystycznie najwyższym prawdopodobieństwem niewykupienia wciąż charakteryzują się najmniejsze emisje, do 10 mln zł włącznie. Chodzi więc o obligacje kierowane na ogół do inwestorów detalicznych, którym wizja wysokich odsetek nierzadko potrafi przesłonić chłodne kalkulowanie ryzyka. We wrześniu tego rodzaju papierów, uplasowanych niegdyś w ramach publicznej oferty memorandowej, nie wykupił Admiral Boats, który kilka miesięcy wcześniej złożył wniosek o ogłoszenie upadłości.

Łącznie w ostatnim roku nie spłacono dziewięciu serii obligacji do 10 mln zł stanowiących 17,6 proc. zapadających w tym czasie małych emisji. To najniższa wartość wskaźnika od co najmniej 2013 r. Dość wspomnieć, że w I kwartale 2014 r. sięgał on 30 proc. Niestety, trudniej tę poprawę dostrzec jednak w przypadku wartości defaultów wśród małych emisji. W ostatnim roku spółki nie wykupiły w sumie 43,7 mln zł w tym segmencie rynku. Do inwestorów nie wróciła więc, zgodnie z długookresową średnią, co czwarta złotówka (21 proc.).

fot. mat. prasowe

12-miesięczny default rate dla wartych do 10 mln zł obligacji firm z Catalyst

Łącznie w ostatnim roku nie spłacono dziewięciu serii obligacji do 10 mln zł stanowiących 17,6 proc. zapadających w tym czasie małych emisji.

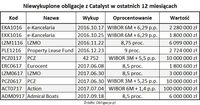

Kolejny kwartał przyniesie więcej niewykupionych emisji. Już wiadomo, że długu na 1,55 mln zł nie spłacił Polbrand, pewne są też defaulty – kolejnych już – obligacji Kerdosu i PCZ, wartych odpowiednio 13,2 oraz 10 mln zł. Wciąż niepewne pozostaje refinansowanie papierów na 40 mln zł przez Sygnity. Na korzyść indeksu działać będzie jednak wysoka wartość zapadających w IV kwartale obligacji.

fot. mat. prasowe

Niewykupione obligacje z Catalyst w ostatnich 12 miesiącach

Niewykupiony w ostatnich czterech kwartałach dług wart był 143,7 mln zł.

Jak liczymy wskaźniki?

Relacja liczby niewykupionych do zapadających serii, jak i wartość niewykupionego długu do sumy wygasających emisji, liczone są w ujęciu 12-miesięcznym. Pomijamy papiery BGK, EBI i emisje w euro.

Wskaźniki default rate liczone są w dwóch wariantach – dla całego rynku Catalyst (rynki prowadzone przez GPW oraz BondSpot), jak i dla emisji o wartości nie wyższej niż 10 mln zł (przyjmujemy, że są to oferty kierowane głównie do inwestorów indywidualnych).

By obliczyć default rate posługujemy się danymi własnymi oraz GPW. Uwzględniamy wyłącznie papiery, które były notowane na Catalyst, także jeśli zostały one wycofane z obrotu przed terminem wykupu. Liczba i wartość niewykupionego długu porównywana jest z emisjami, które powinny zapadać w danym okresie (nawet jeśli spłacono je przed czasem).

Jako default rozumiemy wyłącznie te emisje, które faktycznie nie zostały spłacone. Jeśli emitent ureguluje swoje zobowiązania z opóźnieniem, wskaźniki mogą zostać skorygowane.

Michał Sadrak,

![Catalyst podtrzymuje dobrą passę [© Freepik] Catalyst podtrzymuje dobrą passę](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-podtrzymuje-dobra-passe-265822-150x100crop.jpg) Catalyst podtrzymuje dobrą passę

Catalyst podtrzymuje dobrą passę

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Catalyst: kłopoty mają głównie małe emisje [© ekaphon - Fotolia.com] Catalyst: kłopoty mają głównie małe emisje](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-klopoty-maja-glownie-male-emisje-197861-200x133crop.jpg)

![Catalyst: Indeks Default Rate spadł do 4,2 proc. z 8,2 proc. rok wcześniej [© gustavofrazao - Fotolia.com] Catalyst: Indeks Default Rate spadł do 4,2 proc. z 8,2 proc. rok wcześniej](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-Indeks-Default-Rate-spadl-do-4-2-proc-z-8-2-proc-rok-wczesniej-264050-150x100crop.jpg)

![Wartość niewykupionych obligacji korporacyjnych spadła do 417 mln zł [© rawpixel.com na Freepik] Wartość niewykupionych obligacji korporacyjnych spadła do 417 mln zł](https://s3.egospodarka.pl/grafika2/Catalyst/Wartosc-niewykupionych-obligacji-korporacyjnych-spadla-do-417-mln-zl-262417-150x100crop.jpg)

![Wartość niewykupionych obligacji korporacyjnych wzrosła do 447 mln zł [© mkos83 - Fotolia.com] Wartość niewykupionych obligacji korporacyjnych wzrosła do 447 mln zł](https://s3.egospodarka.pl/grafika2/Catalyst/Wartosc-niewykupionych-obligacji-korporacyjnych-wzrosla-do-447-mln-zl-260580-150x100crop.jpg)

![Catalyst oazą spokoju? [© gustavofrazao - Fotolia.com] Catalyst oazą spokoju?](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-oaza-spokoju-258985-150x100crop.jpg)

![Obligacje korporacyjne spłacają się dobrze [© Piotr Adamowicz - Fotolia.com] Obligacje korporacyjne spłacają się dobrze](https://s3.egospodarka.pl/grafika2/Catalyst/Obligacje-korporacyjne-splacaja-sie-dobrze-257118-150x100crop.jpg)

![Udział niewykupionych obligacji korporacyjnych blisko rekordu [© gustavofrazao - Fotolia.com] Udział niewykupionych obligacji korporacyjnych blisko rekordu](https://s3.egospodarka.pl/grafika2/Catalyst/Udzial-niewykupionych-obligacji-korporacyjnych-blisko-rekordu-255163-150x100crop.jpg)

![Przybywa niespłaconych obligacji korporacyjnych [© gustavofrazao - Fotolia.com] Przybywa niespłaconych obligacji korporacyjnych](https://s3.egospodarka.pl/grafika2/Catalyst/Przybywa-niesplaconych-obligacji-korporacyjnych-253458-150x100crop.jpg)

![Udział niewykupionych obligacji na Catalyst zaczyna przyrastać [© gustavofrazao - Fotolia.com] Udział niewykupionych obligacji na Catalyst zaczyna przyrastać](https://s3.egospodarka.pl/grafika2/Catalyst/Udzial-niewykupionych-obligacji-na-Catalyst-zaczyna-przyrastac-251790-150x100crop.jpg)

![Obligacje na Catalyst: Indeks Default Rate odbija od dna [© gguy - Fotolia.com] Obligacje na Catalyst: Indeks Default Rate odbija od dna](https://s3.egospodarka.pl/grafika2/Catalyst/Obligacje-na-Catalyst-Indeks-Default-Rate-odbija-od-dna-249967-150x100crop.jpg)

![Płatność telefonem to już norma? [© pressmaster - Fotolia.com] Płatność telefonem to już norma?](https://s3.egospodarka.pl/grafika2/platnosci-mobilne/Platnosc-telefonem-to-juz-norma-197853-150x100crop.jpg)

![Czy warto patrzeć na rynek złota? [© Olivier Le Moal - Fotolia.com] Czy warto patrzeć na rynek złota?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-zloto/Czy-warto-patrzec-na-rynek-zlota-197902-150x100crop.jpg)

![Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive? [© Freepik] Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive?](https://s3.egospodarka.pl/grafika2/wakacje/Wakacje-za-14-tysiecy-Co-zrobic-gdy-budzet-domowy-nie-wytrzymuje-all-inclusive-267727-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik] Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik]](https://s3.egospodarka.pl/grafika2/korzystanie-z-internetu/Wakacyjny-detoks-cyfrowy-ilu-Polakow-rezygnuje-z-internetu-na-urlopie-267725-50x33crop.jpg) Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Nissan Qashqai e-POWER 2025: odświeżona hybryda z większą wydajnością [© Wojciech Krzemiński] Nissan Qashqai e-POWER 2025: odświeżona hybryda z większą wydajnością](https://s3.egospodarka.pl/grafika2/Nissan-Qashqai-e-POWER/Nissan-Qashqai-e-POWER-2025-odswiezona-hybryda-z-wieksza-wydajnoscia-267795-150x100crop.jpg)

![Wynagrodzenia - wiosna/lato 2025. Zarobki w Polsce według stanowisk i branż [© freepik.com] Wynagrodzenia - wiosna/lato 2025. Zarobki w Polsce według stanowisk i branż](https://s3.egospodarka.pl/grafika2/raport-placowy/Wynagrodzenia-wiosna-lato-2025-Zarobki-w-Polsce-wedlug-stanowisk-i-branz-267792-150x100crop.jpg)

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/KSeF-2-0-firmy-beda-mialy-tylko-4-miesiace-na-testy-nowego-systemu-e-Faktur-267785-150x100crop.jpg)

![Jak zmieniają się koszty budowy domu w Polsce? Prognozy na lata 2025-2026 [© wygenerowane przez AI] Jak zmieniają się koszty budowy domu w Polsce? Prognozy na lata 2025-2026](https://s3.egospodarka.pl/grafika2/budowa-domu/Jak-zmieniaja-sie-koszty-budowy-domu-w-Polsce-Prognozy-na-lata-2025-2026-267781-150x100crop.png)

![Czy zakup mieszkania z licytacji komorniczej to rzeczywiście okazja? Ekspert wyjaśnia [© free] Czy zakup mieszkania z licytacji komorniczej to rzeczywiście okazja? Ekspert wyjaśnia](https://s3.egospodarka.pl/grafika2/licytacja-komornicza/Czy-zakup-mieszkania-z-licytacji-komorniczej-to-rzeczywiscie-okazja-Ekspert-wyjasnia-267779-150x100crop.jpg)

![Nie tylko cena. Co naprawdę przyciąga klientów i buduje ich lojalność? [© Freepik] Nie tylko cena. Co naprawdę przyciąga klientów i buduje ich lojalność?](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/Nie-tylko-cena-Co-naprawde-przyciaga-klientow-i-buduje-ich-lojalnosc-267776-150x100crop.jpg)