Inwestowanie na giełdzie: analiza spółki PlayWay

2018-05-07 10:24

Przeczytaj także: Inwestowanie na giełdzie: analiza spółki 11 bit studios

Rodzaj działalności

PlayWay jest producentem i sprzedawcą gier wideo na komputery PC oraz Mac. PlayWay ma plany tworzenia gier także na konsole PS4 oraz XBOX ONE. Grupa sprzedaje swoje produkty przede wszystkim za pośrednictwem internetowych platform sprzedaży takich jak:

- Steam (77,5% ogółu sprzedaży w 2017 roku),

- Google Play,

- App Store,

- Amazon Appstore.

Sprzedaż odbywa się na rynku globalnym, a raporty dostarczane przez poszczególne platformy nie dają możliwości ustalenia struktury sprzedaży według obszarów geograficznych.

Skala działalności

Ciężko jest porównać skalę działalności spółek z branży gier wideo, ponieważ przede wszystkim często sprzedają one swoje gry przez wiele platform typu Steam, Gog.com, czy przez różne sklepy internetowe jak Amazon, zatem ciężko jest zidentyfikować łączną sprzedaż danej gry/gier do graczy. Ponadto, często zdarza się tak, że spółka jest jedynie wydawcą i dystrybutorem gry, a nie jej producentem lub też odwrotnie. Stąd też, aby dać obraz „Jak duży jest PlayWay?” porównałem go pod względem kapitalizacji i przychodów za 2017 rok z TOP5 polskich producentów:

fot. mat. prasowe

Przychody spółek

Ciężko jest porównać skalę działalności spółek z branży gier wideo, ponieważ przede wszystkim często sprzedają one swoje gry przez wiele platform typu Steam, Gog.com, czy przez różne sklepy internetowe jak Amazon.

Akcjonariat

Bardzo ciekawie wygląda akcjonariat spółki. Prezes Zarządu posiada aż 2 700 000 akcji, co oznacza 40,91% głosów i udziałów w kapitale podstawowym. Drugi takiej samej wielkości udział posiada podmiot zarejestrowany na Cyprze ACRX Investments Limited. Do pozostałych inwestorów należy zaledwie 1 200 000 akcji, które stanowią 18,18% udziału w kapitale podstawowym. Freefloat oscyluje na bezpiecznym poziomie, nie istnieje zatem ryzyko wrogiego przejęcia.

fot. mat. prasowe

Akcjonariat PlayWay

Prezes Zarządu posiada aż 2 700 000 akcji, co oznacza 40,91% głosów i udziałów w kapitale podstawowym.

Ryzyko

Ryzyko dla spółki stanowi zawieszenie sprzedaży jednej z gier - "Farm Managera 2018". Powodem tego zawieszenia jest trwający od kilku lat spór pomiędzy UIG a PlayWay. Sprawa jest obecnie badana przez Steam, ale dla jasności aby każdy wiedział o co chodzi w tym całym zamieszaniu – krok po kroku:

- PlayWay podpisał z UIG umowę licencyjną na grę "Professional Farmer 2014";

- w umowie jest zapis, że PlayWay nie może produkować gier z tego samego gatunku co "Professional Farmer 2014" (gry, którą PlayWay wyprodukowało dla UIG);

- pierwsza warstwa sporu dotyczy samej definicji słowa gatunek - gra "Farm Manager 2018" (gatunek: manager - city-builder) to gra z innego gatunku niż "Professional Farmer 2014" (symulator maszyn rolniczych) – jest to stanowisko PlayWay. UIG natomiast twierdzi, że PlayWay nie może produkować gier o tematyce rolniczej (lub jak kto woli z gatunku rolniczych);

- druga kwestia to spór o słowo produkować – wg PlayWay spółka jedynie dystrybuuje grę, a producentem jest Cleversan Software sp. z o.o. UIG z kolei twierdzi, że zakaz obejmuje zarówno produkcję jak i dystrybucję;

- trzecia i ostatnia warstwa sporu to nieważność umowy – PlayWay twierdzi, że umowa została wypowiedziana i jej postanowienia nie dotyczą danej sprawy. UIG natomiast uważa, że PlayWay nie miał podstaw do wypowiedzenia umowy i było ono bezskuteczne.

Poza powyższym ryzykiem, które tak naprawdę jest trudne do oszacowania, bo nie znamy finału tego sporu, spółka narażona jest na:

- spadek przychodów w 2019 roku ze względu na małą liczbę planowanych debiutów,

- duże rozdrobnienie i „masówka” gier może przełożyć się na ich jakość,

- niepowodzenia/opóźnienia premier.

Kierunki rozwoju Grupy

Grupa kapitałowa PlayWay S.A. ma bardzo ciekawy model biznesowy. Biorąc pod uwagę producentów gier wideo z polskiego rynku można ich powiązać zazwyczaj z jednym konkretnym tytułem:

- CD Projekt – Wiedźmin

- CI Games – Sniper: Ghost Warrior

- 11Bit Studios – This War of Mine

Spółki wymienione wyżej skupiają się zazwyczaj na jednym większym tytule, na który przeznaczają bardzo istotne nakłady. Nie jest to w żadnym wypadku zły model, ale ma pewną wadę. W przypadku nieudanej produkcji i słabej sprzedaży danej gry – odbija się to na kursie.

Przykład udanej produkcji:

fot. mat. prasowe

Przykład nieudanej produkcji:

fot. mat. prasowe

Przykład nieudanej produkcji

Przykład nieudanej produkcji: CITIGAMES

PlayWay znacząco różni się od takich producentów jak CI Games. Model biznesowy spółki polega na przejmowaniu mniejszych spółek produkujących gry wideo i udział w zyskach ze sprzedaży. Większość z gier będzie wydana przy użyciu kanałów dystrybucji i marketingu PlayWay S.A. co zapewni obniżenie kosztów i szybszy zwrot z inwestycji – można przeczytać w liście do akcjonariuszy. Dzięki takiemu podejściu spółka minimalizuje ryzyko nieudanego tytułu, a ponadto zwiększa prawdopodobieństwo wydania hitu przy niskich nakładach inwestycyjnych.

Dywidenda

Zarząd PlayWay ogłosił także niedawno nową politykę dywidendową, która chyba przeszła najśmielsze oczekiwania wielu analityków. Spółka chce dokonywać wypłaty dywidendy na poziomie minimum 90% zysków netto przy spełnieniu poniższych warunków:

- planowane wpływy ze sprzedaży gier w bieżącym roku są większe niż planowane potencjalne inwestycje i koszty tworzenia gier w bieżącym roku;

- po wypłacie dywidendy w kasie Spółki pozostanie minimum 15 mln zł gotówki.

Mając powyższe założenia na uwadze Zarząd PlayWay zarekomenduje WZA wypłatę dywidendy za 2017 r. w wysokości 2,38 zł na jedną akcję, co daje stopę dywidendy przy obecnym kursie (111,50 zł/akcję) na poziomie 2,13% przed opodatkowaniem.

Kalendarz premier

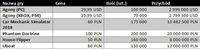

Część, która jest chyba najważniejszą podczas analizy spółek z branży gier wideo, a więc – kalendarz premier. Spółka 3 maja 2018 roku ogłosiła planowane premiery w ciągu najbliższych 6 miesięcy od dnia wydania raportu, a więc do 3 listopada 2018 roku wszystkie poniższe tytuły powinny być już w sprzedaży. Dla niektórych z gier zostały już ogłoszone oficjalne dni premiery, dla pozostałych nie. Poniżej pełne zestawienie:

- Agony (Xbox One, Playstation 4, PC) 29 maja 2018;

- Car Mechanic Simulator 2018 (Xbox One, Playstation 4);

- Phantom Doctrine (PC, Xbox One, Playstation 4);

- House Flipper (PC) 17 maja 2018;

- Uboat (PC) sierpień 2018;

- The Works of Mercy (PC);

- Diesel Brothers – The Game (PC);

- Contraband Police (PC) 21 czerwca 2018;

- JunkYard Simulator (PC);

- Thief Simulator (PC) październik 2018.

Ponadto w liście do akcjonariuszy Zarząd wskazuje na dwie produkcje, które ujrzą światło dzienne w 2019 roku, a pracują nad nimi spółki zależne:

- Pyramid Games Sp. z o.o. – tworzy grę Occupy Mars;

- Woodland Games Sp. z o.o. – tworzy grę Non;

- Duality S.A - tworzy grę Unholy.

Co nam dają te informacje? Krótko mówiąc – w 2018 roku spółka powinna wygenerować znacznie wyższe przychody niż w roku 2017, ponieważ wchodzi na rynek z wieloma tytułami. Spółka posiada już pewną renomę na rynku i jest rozpoznawalna m.in. dzięki takim tytułom jak CMS 2018 czy Farm Manager 2018 (obecnie zawieszony w sprzedaży) co zapewne przełoży się na zainteresowanie graczy nowymi tytułami.

Przychody

Pokusiłem się o obliczenie przychodów za rok 2018 na podstawie planowanych premier oraz na bazie ostatniego raportu spółki, który wskazuje potencjał sprzedażowym portfela wydanych i planowanych do wydania gier, poprzez opublikowanie liczby graczy oczekujących na zakup gier na tzw. „Steam Whishlist”.

Ceny zaczerpnięte są z raportów spółki, danych ze sklepów (pre-order) oraz własnych szacunkach na bazie gier podobnych gatunkowo i tematycznie.

Ilość bazuje na danych z listy życzeń Steam oraz na moich szacunkach biorąc pod uwagę gry podobne gatunkowo i tematycznie oraz sprzedawane dotychczas przez PlayWay.

fot. mat. prasowe

Sprzedaż

Ceny zaczerpnięte są z raportów spółki, danych ze sklepów (pre-order) oraz własnych szacunkach na bazie gier podobnych gatunkowo i tematycznie.

Pozostałe 5 produkcji to mniejsze projekty, które bardzo szacunkowo przyjąłem, że wygenerują po 5 mln zł przychodów każda. Łącznie zatem w 2018 roku spółka ma potencjał aby wygenerować ok. 95 mln zł przychodu. Przyjmijmy jednak, że najbardziej dochodowa gra jak np. Agony okaże się klapą sprzedażową i wygeneruje zaledwie 20% szacunków. Wówczas przychody spółki osiągną ok. 79 mln zł.

Ponadto w 2019 roku czeka nas mniej premier (przynajmniej na tą chwilę tylko tyle jest zapowiedzianych), a co za tym idzie powinien za tym pójść spadek przychodów. Zakładam poziom o 30% niższy niż w 2018 roku. Tylko tyle ponieważ spodziewam się, że firma wyda sequele chociażby CMS’a lub House Flippera (swoją drogą uważam, że to może być bardzo ciekawa gra, która stanie się sprzedażowym hitem). W 2019 roku firma powinna wygenerować 55 mln zł.

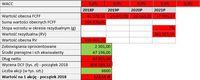

Wycena metodą DCF

Biorąc pod uwagę powyższe wyliczenia przychodowe skonstruowałem model DCF, w którym umieściłem dane historyczne oraz prognozy na najbliższe 3 lata. Przychody po 2019 roku rosną w tempie 7%, współczynnik beta wynosi 1,5.

fot. mat. prasowe

DCF

Przychody po 2019 roku rosną w tempie 7%, współczynnik beta wynosi 1,5.

Biorąc powyższe pod uwagę, fundamentalna wycena spółki PlayWay metodą DCF przy wyżej wymienionych założeniach wynosi ok. 808 mln zł., co z kolei przy 6,6 mln sztuk akcji daje wartość 122,51 zł/akcję.

fot. mat. prasowe

DCF 2

Fundamentalna wycena spółki PlayWay metodą DCF przy wyżej wymienionych założeniach wynosi ok. 808 mln zł., co z kolei przy 6,6 mln sztuk akcji daje wartość 122,51 zł/akcję.

Podsumowanie

PlayWay to spółka z bardzo ciekawym modelem biznesowym, który wyróżnia się na tle pozostałych podmiotów. Spółka kupuje inne przedsiębiorstwa, tworzy zespoły projektowe i wydaje wiele mniejszych tytułów minimalizując tym samym ryzyko niepowodzenia jednego większego projektu. Faktem jest też to, że mniejsze tytuły nie będą sprzedawać się w takich nakładach jak Wiedźmin, czy Frostpunk, ale biorąc pod uwagę ilość premier można się spodziewać całkiem przyzwoitych przychodów, a za nimi również zysków. Osobiście uważam, że spółka ta jest godna uwagi, szczególnie dlatego, że w maju będą miały miejsce, aż dwie ciekawe premiery, które mogą wynieść kurs akcji na nowe maksima.

Krzysztof Strauchmann,

![Inwestowanie na giełdzie: analiza spółki Orlen [© Andrey Popov - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Orlen](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Orlen-217549-150x100crop.jpg) Inwestowanie na giełdzie: analiza spółki Orlen

Inwestowanie na giełdzie: analiza spółki Orlen

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Inwestowanie na giełdzie: analiza spółki PlayWay [© Kaspars Grinvalds - Fotolia.com] Inwestowanie na giełdzie: analiza spółki PlayWay](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-PlayWay-205388-200x133crop.jpg)

![Inwestowanie na giełdzie: analiza spółki Tauron Polska Energia [© Ngampol - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Tauron Polska Energia](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Tauron-Polska-Energia-213986-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki ATM Grupa [© Witthaya - Fotolia.com] Inwestowanie na giełdzie: analiza spółki ATM Grupa](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-ATM-Grupa-211188-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki CCC [© leszekglasner - Fotolia.com] Inwestowanie na giełdzie: analiza spółki CCC](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-CCC-206077-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki OEX [© junce11 - Fotolia.com] Inwestowanie na giełdzie: analiza spółki OEX](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-OEX-205959-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki Grupa Azoty [© Drobot Dean - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Grupa Azoty](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Grupa-Azoty-205896-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki ERGIS [© SrbDroid - Fotolia.com] Inwestowanie na giełdzie: analiza spółki ERGIS](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-ERGIS-205079-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki Livechat [© sergey_p - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Livechat](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Livechat-202942-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki Orbis [© whyframeshot - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Orbis](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Orbis-202862-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki Ambra [© Dan Race - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Ambra](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Ambra-202738-150x100crop.jpg)

![Inwestowanie na giełdzie - maj 2018 [© REDPIXEL - Fotolia.com] Inwestowanie na giełdzie - maj 2018](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-maj-2018-205308-150x100crop.jpg)

![Nie stać cię na studia? Pomoże kredyt studencki [© designer491 - Fotolia.com] Nie stać cię na studia? Pomoże kredyt studencki](https://s3.egospodarka.pl/grafika2/pieniadze-na-studia/Nie-stac-cie-na-studia-Pomoze-kredyt-studencki-205756-150x100crop.jpg)

![Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca [© wygenerowane przez AI] Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca](https://s3.egospodarka.pl/grafika2/300-plus/Dobry-Start-2025-Wnioski-o-300-zl-na-wyprawke-szkolna-od-1-lipca-267391-150x100crop.png)

![Złoty najmocniejszy od lat. Wakacje wreszcie tańsze? [© wygenerowane przez AI] Złoty najmocniejszy od lat. Wakacje wreszcie tańsze?](https://s3.egospodarka.pl/grafika2/zloty/Zloty-najmocniejszy-od-lat-Wakacje-wreszcie-tansze-267376-150x100crop.png)

![Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać? [© wygenerowane przez AI] Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać?](https://s3.egospodarka.pl/grafika2/dodatek-pielegnacyjny/Dodatek-pielegnacyjny-dla-75-latkow-z-ZUS-komu-przysluguje-ile-wynosi-i-jak-go-otrzymac-267375-150x100crop.png)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Kontrola podatkowa 5 lat wstecz. Podatnik wygrał sprawę o 84 tys. zł, bo urzędnicy nie dotrzymali terminów [© wygenerowane przez AI] Kontrola podatkowa 5 lat wstecz. Podatnik wygrał sprawę o 84 tys. zł, bo urzędnicy nie dotrzymali terminów](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Kontrola-podatkowa-5-lat-wstecz-Podatnik-wygral-sprawe-o-84-tys-zl-bo-urzednicy-nie-dotrzymali-terminow-267406-150x100crop.png)

![1,2 mln używanych aut w Polsce miało cofnięty licznik przebiegu. Prawie 3/4 z nich to samochody z importu [© wygenerowane przez AI] 1,2 mln używanych aut w Polsce miało cofnięty licznik przebiegu. Prawie 3/4 z nich to samochody z importu](https://s3.egospodarka.pl/grafika2/cofanie-licznika/1-2-mln-uzywanych-aut-w-Polsce-mialo-cofniety-licznik-przebiegu-Prawie-3-4-z-nich-to-samochody-z-importu-267405-150x100crop.png)

![AI zmanipulowane przez złośliwe oprogramowanie. Czy to nowa era cyberataków? [© wygenerowane przez AI] AI zmanipulowane przez złośliwe oprogramowanie. Czy to nowa era cyberataków?](https://s3.egospodarka.pl/grafika2/AI/AI-zmanipulowane-przez-zlosliwe-oprogramowanie-Czy-to-nowa-era-cyberatakow-267404-150x100crop.png)

![Kontrola podatkowa. Co każdy przedsiębiorca powinien wiedzieć? [© wygenerowane przez AI] Kontrola podatkowa. Co każdy przedsiębiorca powinien wiedzieć?](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Kontrola-podatkowa-Co-kazdy-przedsiebiorca-powinien-wiedziec-267403-150x100crop.png)

![Po co Kowalskiemu Data Center? [© freepik] Po co Kowalskiemu Data Center?](https://s3.egospodarka.pl/grafika2/Data-Center/Po-co-Kowalskiemu-Data-Center-267399-150x100crop.jpg)

![Czego o rynku nieruchomości nie powie ci kandydat na prezydenta? [© Freepik] Czego o rynku nieruchomości nie powie ci kandydat na prezydenta?](https://s3.egospodarka.pl/grafika2/wybory-prezydenckie/Czego-o-rynku-nieruchomosci-nie-powie-ci-kandydat-na-prezydenta-267402-150x100crop.jpg)