Saxo Bank: jakie akcje będą przynosić zyski?

2019-12-29 00:33

Przeczytaj także: Małe i średnie spółki - większy potencjał niż myślisz

Od tego czasu trwała huśtawka w postaci chińsko-amerykańskiej wojny handlowej, w efekcie której sytuację na rynkach kształtowały tweety i doniesienia medialne na temat handlu międzynarodowego, co stanowiło przedmiot frustracji uczestników rynku. W drugim półroczu wiele krajów (Korea Południowa, Japonia, Holandia itp.) planowało podwyższenie wydatków fiskalnych w 2020 r. W efekcie bodźców ze strony banków centralnych i rządów momentum światowych akcji uległo przedłużeniu pomimo spadku tempa wzrostu zysków, które jest obecnie ujemne w przypadku spółek z rynków wschodzących, a 22 grudnia indeks NASDAQ 100 zyskał aż 39,5% pod względem ogólnej stopy zwrotu z akcji. Ta imponująca hossa w sektorze technologicznym odpowiada również za krótkotrwałą przewagę akcji wartościowych, która miała miejsce w tym roku. W środowisku niskich stóp i niskiego wzrostu preferowanym segmentem są spółki technologiczne funkcjonujące jako monopolista. Trend ten może jednak łatwo się odwrócić, jak wspominamy w naszej prognozie na 2020 r.Jednym z najciekawszych zjawisk w ubiegłym miesiącu był mocny wzrost amerykańskiej krzywej dochodowości (10-2 lata) do najwyższych poziomów odnotowanych w 2019 r. Wzrost krzywej dochodowości można rozłożyć na szereg elementów; jednym z nich są oczekiwania inflacyjne – ten właśnie czynnik w kontekście wartości progowych stanowi wytłumaczenie powyższego zjawiska. Ole S. Hansen, nasz dyrektor ds. strategii rynków towarowych, wspominał niedawno, że również w wielu kategoriach produktów żywnościowych można zaobserwować inflację. Co ostateczny wzrost inflacji oznacza dla inwestorów?

Jeżeli 2020 r. okaże się rokiem wyższej inflacji i nominalnego wzrostu, dobrym wyznacznikiem może być funkcja ostatnich reakcji w okresie przyspieszenia nominalnego wzrostu w latach 2016-2018. W okresie tym nominalny wzrost w Stanach Zjednoczonych z 2,3% r/r/ osiągnął 6% r/r, a dziesięcioletnia rentowność wzrosła z około 1,5% do 3,1%, zanim w IV kwartale 2018 r. nie nastąpiło hamowanie. Jeżeli teraz będziemy mieli do czynienia z podobnym scenariuszem z tą różnicą, że Fed będzie mieć krótszy koniec krzywej pod kontrolą pomimo wzrostu deficytów fiskalnych, krzywa dochodowości pójdzie ostro w górę. Inwestorzy powinni wówczas wybierać głównie spółki finansowe, a w przypadku strategii wykorzystującej wzrost inflacji (inflation trade) – sektor materiałowy.

fot. mat. prasowe

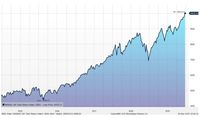

Indeks NASDAQ 100

22 grudnia indeks NASDAQ 100 zyskał aż 39,5% pod względem ogólnej stopy zwrotu z akcji.

Jedna rzecz jest pewna w odniesieniu do 2020 r.: światowe akcje zdyskontowały istotne ożywienie aktywności gospodarczej i zysków, zawyżając wyceny akcji do najwyższych poziomów w ujęciu historycznym. Oznacza to, że nawet w przypadku optymalnych warunków w 2020 r. zwrot z akcji może być ograniczony pomimo większej aktywności w realnej gospodarce. Jedyną szansą na ponowne dwucyfrowe zyski z akcji w przyszłym roku byłaby nieoczekiwana znaczna poprawa wyników akcji, podobnie jak miało to miejsce w 2000 r.

Jak już ostatnio wspominaliśmy, globalne wskaźniki wyprzedzające koniunktury przyjęte przez OECD w grudniu wykazały, że światowa gospodarka w październiku dokonała zwrotu, wkraczając w fazę ożywienia. W kontekście historycznym faza ta była zawsze najbardziej korzystna dla akcji w ujęciu względnym w porównaniu z obligacjami. Nadwyżka ogólnej stopy zwrotu w USD w cyklu koniunkturalnym wyniosła 9,4%. W przyszłym roku jednym ze scenariuszy dotyczących tej historycznej relacji może być spadek obligacji o 10% w okresie ożywienia, przy niezmienionych wynikach akcji. Scenariusz ten jest możliwy, ponieważ oczekiwania inflacyjne powoli rosną, a wraz z nimi – rentowności. To z kolei doprowadziłoby do punktu zwrotnego, w którym ucierpiałyby wyceny aktywów wzrostowych o długim czasie trwania, takich jak akcje spółek technologicznych, ponieważ stopa dyskonta nieoczekiwanie stałaby się zbyt wysoka, aby uzasadniać wyceny.

Jak widać na naszej mapie cyklu koniunkturalnego, w tym momencie najlepiej inwestować w akcje spółek z rynków wschodzących i przedsiębiorstw azjatyckich. Tego rodzaju inwestycje są również korzystne w okresach niższego kursu USD, ponieważ Fed robi wszystko, aby utrzymać stopy procentowe na niskim poziomie pomimo wzrostu amerykańskiego deficytu, który naturalnie prowadzi do kolejnej rundy luzowania ilościowego i rozszerzania bilansu. Na poziomie sektorowym inwestorzy powinni wybierać akcje cykliczne, a dżokerem w tej talii może okazać się sektor energetyczny, ponieważ ograniczenia podaży mogą w przyszłym roku doprowadzić do wzrostu cen ropy, przy czym opinia ta nie stanowi bynajmniej konsensusu.

fot. mat. prasowe

Mapa cyklu koniunkturalnego

W tym momencie najlepiej inwestować w akcje spółek z rynków wschodzących i przedsiębiorstw azjatyckich.

Peter Garnry, dyrektor ds. strategii rynków akcji w

![Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić [© Andrey Popov - Fotolia.com] Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić](https://s3.egospodarka.pl/grafika2/inwestowanie-w-nieruchomosci/Inwestowanie-w-nieruchomosci-akcje-i-zloto-Sprawdz-ile-mozesz-stracic-247866-150x100crop.jpg) Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić

Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Saxo Bank: jakie akcje będą przynosić zyski? [© kasto - Fotolia.com] Saxo Bank: jakie akcje będą przynosić zyski?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-akcje/Saxo-Bank-jakie-akcje-beda-przynosic-zyski-225805-200x133crop.jpg)

![3 powody, aby zainteresować się spółkami z coraz wyższą dywidendą [© Andrey Popov - Fotolia.com] 3 powody, aby zainteresować się spółkami z coraz wyższą dywidendą](https://s3.egospodarka.pl/grafika2/jak-inwestowac/3-powody-aby-zainteresowac-sie-spolkami-z-coraz-wyzsza-dywidenda-222395-150x100crop.jpg)

![Dywidendowe akcje vs obligacje tych samych firm. Co lepsze? [© chinnarach - Fotolia.com] Dywidendowe akcje vs obligacje tych samych firm. Co lepsze?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-akcje/Dywidendowe-akcje-vs-obligacje-tych-samych-firm-Co-lepsze-209092-150x100crop.jpg)

![Małe spółki z rynków wschodzących: inwestować czy nie? [© REDPIXEL - Fotolia.com] Małe spółki z rynków wschodzących: inwestować czy nie?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-akcje/Male-spolki-z-rynkow-wschodzacych-inwestowac-czy-nie-206102-150x100crop.jpg)

![Inwestowanie w akcje: PKN Orlen, KGHM czy Apple? [© denisismagilov - Fotolia.com] Inwestowanie w akcje: PKN Orlen, KGHM czy Apple?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-akcje/Inwestowanie-w-akcje-PKN-Orlen-KGHM-czy-Apple-156042-150x100crop.jpg)

![Inwestowanie w akcje i obligacje. Jak nie stracić? [© pixabay.com] Inwestowanie w akcje i obligacje. Jak nie stracić?](https://s3.egospodarka.pl/grafika2/ochrona-konsumentow/Inwestowanie-w-akcje-i-obligacje-Jak-nie-stracic-240327-150x100crop.jpg)

![W co inwestować? Polak wybiera inwestycje w nieruchomości albo lokaty [© Andrey Popov - Fotolia.com] W co inwestować? Polak wybiera inwestycje w nieruchomości albo lokaty](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/W-co-inwestowac-Polak-wybiera-inwestycje-w-nieruchomosci-albo-lokaty-233893-150x100crop.jpg)

![Inwestycja w mieszkanie na wynajem: czy pandemia to dobry moment? [© maselkoo99 - Fotolia.com] Inwestycja w mieszkanie na wynajem: czy pandemia to dobry moment?](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Inwestycja-w-mieszkanie-na-wynajem-czy-pandemia-to-dobry-moment-233883-150x100crop.jpg)

![Inwestowanie w kryptowaluty: czy bitcoin ma sens? [© ZoomTeam - Fotolia.com] Inwestowanie w kryptowaluty: czy bitcoin ma sens?](https://s3.egospodarka.pl/grafika2/Bitcoin/Inwestowanie-w-kryptowaluty-czy-bitcoin-ma-sens-229971-150x100crop.jpg)

![Inwestorzy: jak było? co ich czeka w 2020 roku? [© Andrey Popov - Fotolia.com] Inwestorzy: jak było? co ich czeka w 2020 roku?](https://s3.egospodarka.pl/grafika2/rynek-akcji/Inwestorzy-jak-bylo-co-ich-czeka-w-2020-roku-225807-150x100crop.jpg)

![Pracownicze Plany Kapitałowe a plany emerytalne w innych krajach [© contrastwerkstatt - Fotolia.com] Pracownicze Plany Kapitałowe a plany emerytalne w innych krajach](https://s3.egospodarka.pl/grafika2/Pracownicze-Plany-Kapitalowe/Pracownicze-Plany-Kapitalowe-a-plany-emerytalne-w-innych-krajach-225638-150x100crop.jpg)

![Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive? [© Freepik] Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive?](https://s3.egospodarka.pl/grafika2/wakacje/Wakacje-za-14-tysiecy-Co-zrobic-gdy-budzet-domowy-nie-wytrzymuje-all-inclusive-267727-150x100crop.jpg)

![Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię? [© Freepik] Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Baby-Bonds-jak-obligacje-dzieciece-moga-wspierac-oszczedzanie-i-ratowac-demografie-267694-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Ile można dorobić do emerytury? Od 1 września 2024 mniej [© DC Studio na Freepik] Ile można dorobić do emerytury? Od 1 września 2024 mniej](https://s3.egospodarka.pl/grafika2/emerytura/Ile-mozna-dorobic-do-emerytury-Od-1-wrzesnia-2024-mniej-261890-150x100crop.jpg)

![Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik] Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik]](https://s3.egospodarka.pl/grafika2/korzystanie-z-internetu/Wakacyjny-detoks-cyfrowy-ilu-Polakow-rezygnuje-z-internetu-na-urlopie-267725-50x33crop.jpg) Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Inflacja nieznacznie przyspieszyła, ale w kolejnych miesiącach będzie spadać [© wygenerowane przez AI] Inflacja nieznacznie przyspieszyła, ale w kolejnych miesiącach będzie spadać](https://s3.egospodarka.pl/grafika2/wzrost-inflacji/Inflacja-nieznacznie-przyspieszyla-ale-w-kolejnych-miesiacach-bedzie-spadac-267772-150x100crop.png)

![DeepSeek zagrożeniem dla prywatności? Europa blokuje chińską aplikację AI, Polska czeka, eksperci ostrzegają [© wygenerowane przez AI] DeepSeek zagrożeniem dla prywatności? Europa blokuje chińską aplikację AI, Polska czeka, eksperci ostrzegają](https://s3.egospodarka.pl/grafika2/DeepSeek/DeepSeek-zagrozeniem-dla-prywatnosci-Europa-blokuje-chinska-aplikacje-AI-Polska-czeka-eksperci-ostrzegaja-267771-150x100crop.png)

![Złośliwe PDF-y: Jak cyberprzestępcy wykorzystują popularny format do phishingu? [© wygenerowane przez AI] Złośliwe PDF-y: Jak cyberprzestępcy wykorzystują popularny format do phishingu?](https://s3.egospodarka.pl/grafika2/phishing/Zlosliwe-PDF-y-Jak-cyberprzestepcy-wykorzystuja-popularny-format-do-phishingu-267770-150x100crop.png)

![Liczba eksmisji w Polsce maleje, ale kolejka oczekujących jest coraz dłuższa [© wygenerowane przez AI] Liczba eksmisji w Polsce maleje, ale kolejka oczekujących jest coraz dłuższa](https://s3.egospodarka.pl/grafika2/eksmisja/Liczba-eksmisji-w-Polsce-maleje-ale-kolejka-oczekujacych-jest-coraz-dluzsza-267769-150x100crop.png)

![Samodzielność czy mikrozarządzanie: jak styl zarządzania wpływa na rozwój pracowników? [© freepik] Samodzielność czy mikrozarządzanie: jak styl zarządzania wpływa na rozwój pracowników?](https://s3.egospodarka.pl/grafika2/zarzadzanie-pracownikami/Samodzielnosc-czy-mikrozarzadzanie-jak-styl-zarzadzania-wplywa-na-rozwoj-pracownikow-267762-150x100crop.jpg)

![Eksport UE bez USA? Unia ma remedium na rosnące cła [© Freepik] Eksport UE bez USA? Unia ma remedium na rosnące cła](https://s3.egospodarka.pl/grafika2/rynek-pracy/Eksport-UE-bez-USA-Unia-ma-remedium-na-rosnace-cla-267760-150x100crop.jpg)