KRD: upadłość konsumencka nie przychodzi nagle

2020-08-20 12:09

![KRD: upadłość konsumencka nie przychodzi nagle [© katarinagondova - Fotolia.com] KRD: upadłość konsumencka nie przychodzi nagle](https://s3.egospodarka.pl/grafika2/dlugi/KRD-upadlosc-konsumencka-nie-przychodzi-nagle-231841-200x133crop.jpg)

Prawie 4 000 osób zbankrutowało w I połowie 2020 r. © katarinagondova - Fotolia.com

Przeczytaj także: Upadłość konsumencką można przewidzieć

Emeryci z największym zadłużeniem

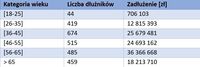

W I połowie br. rodzime sądy ogłosiły upadłość konsumencką 3996 osób. Jak wynika z danych KRD, największą wśród bankrutów ilość nieuregulowanych rachunków, rat kredytowych itp. miały osoby pomiędzy 36. a 45. rokiem życia. Z kolei najwyższa kwota zadłużenia, przeszło 36 mln zł, dotyczyła osób w wieku 56. a 65. rokiem życia. Jeśli dodać do tego 18 mln zł, na które zadłużeni byli Polacy 65+, to wyraźnie dostrzegalne stanie się, jak duże problemy ze spłatą zobowiązań mają emeryci i ludzie w wieku przedemerytalnym.

KRD podkreśla przy tym, że upadłość konsumencka nie jest przeważnie czymś, czego nie można się było spodziewać Okazuje się bowiem, że 51% bankrutów z I poł. br była notowana w rejestrze dłużników już na 12 miesięcy przed ogłoszeniem upadłości. Pół roku przed tym w rejestrze widniały nazwiska prawie 57% przyszłych bankrutów, a w dniu ogłoszenia upadłości przez sąd 65% z nich.

- W KRD średnie zadłużenie osób między 56 a 65 rokiem życia, które ogłosiły bankructwo, to prawie 75 tys. zł. To sporo. Nie dziwi zatem decyzja o tym, żeby sięgać po takie rozwiązanie, jak upadłość konsumencka. Jest ono powszechnie stosowane w krajach zachodnich w sytuacji, w której ktoś nie jest w stanie spłacić swoich zobowiązań. Trzeba jednak pamiętać i o drugiej stronie medalu, że te osoby utracą swój majątek, w tym mieszkania, który zostanie przeznaczony na spłatę długu - mówi Adam Łącki, prezes Zarządu Krajowego Rejestru Długów Biura Informacji Gospodarczej SA.

Miliony długów w sektorze finansowym

Ogłoszenie upadłości przez konsumentów spowodowało, że swoje pieniądze straciło 324 firm i konsumentów. Na każdego bankruta przypadało średnio ponad dwóch wierzycieli.

Najwięcej do odzyskania miały banki i instytucje finansowe (59,7 mln zł) oraz przedstawiciele firm zarządzających wierzytelnościami (53,2 mln zł), którzy kupują długi głównie właśnie od banków, operatorów telekomunikacyjnych i ubezpieczycieli. Zadłużenie względem nich to 94% wszystkich zobowiązań osób, które w pierwszej połowie 2020 r. ogłosiły upadłość. Następni w kolejce do odzyskania pieniędzy byli przedstawiciele administracji państwowej i samorządowej (2,7 mln zł, z czego 1,5 mln zł to zaległe alimenty), firmy telekomunikacyjne (1,4 mln zł) oraz rolnicy (1 mln zł).

fot. mat. prasowe

Dłużnicy wg wieku

Upadłość konsumencką ogłaszają najczęściej osoby w wieku 36-45 lat.

Od stycznia do czerwca 2020 r. najczęściej upadłość ogłaszali mieszkańcy miast. To ponad 80% wszystkich bankrutów. Liderami tej niechlubnej klasyfikacji są Warszawa, Kraków i Wrocław. Połowa całego zadłużenia przypadła w udziale bankrutom z województw: mazowieckiego (20,4 mln zł), dolnośląskiego (18,8 mln zł) i śląskiego (18,7 mln zł). Na drugim biegunie znaleźli się mieszkańcy województwa lubuskiego (2 mln zł), Lubelszczyzny (2,1 mln zł) i Opolszczyzny (2,7 mln zł).

Wśród konsumentów, którzy w minionym półroczu ogłosili upadłość, 55% stanowiły kobiety (2 212 do 1 784 mężczyzn). Jak wynika z danych KRD, panie zaciągnęły też większą liczbę zobowiązań (4 195 do 3 597). Porównując już jednak wysokość zadłużenia, widać, że to mężczyźni mieli więcej do oddania. Suma ich zobowiązań to prawie 66 mln zł względem 52,6 mln zł, które obciążały kobiety.

- Przewaga kobiet w tej statystyce to ciekawe zjawisko, ponieważ w bazie danych Krajowego Rejestru Długów od lat przeważają mężczyźni, którzy stanowią 63% wszystkich notowanych dłużników. To, że panowie rzadziej niż kobiety decydują się na ogłoszenie bankructwa, może świadczyć o tym, że być może ich problemy finansowe mają charakter tymczasowy, podczas gdy u pań jest to zjawisko o charakterze trwałym – dodaje Adam Łącki.

Upadłość konsumencka z rekordami

Od 2015 r. liczba upadłości konsumenckich sukcesywnie rośnie. Wzrost jest widoczny również w bieżącym roku. Rekordowy pod względem osób, które ogłosiły bankructwo, był czerwiec (1 116 osób). Wpływ na to miały wprowadzone zmiany w prawie upadłościowym.

- Po zmianach w przepisach liczba upadłości konsumenckich na pewno wzrośnie. Mimo że nowelizacja wprowadziła wiele ułatwień, należy pamiętać, że ogłoszenie bankructwa nie wiążę się z całkowitym umorzeniem długów, a dłużnik, którego to dotyczy, traci wszelkie prawo do zarządzania swoim majątkiem. Dlatego decyzja o tym powinna być ostatecznością. Zawsze warto wcześniej spróbować porozumieć się z wierzycielami. Trzeba też pamiętać o tym, że pozostaną zobowiązania, które nie podlegają przedawnieniu, czyli alimenty, renty odszkodowawcze oraz sądowe kary grzywny – mówi Jakub Kostecki, prezes Zarządu firmy windykacyjnej Kaczmarski Inkasso.

24 marca 2020 r. w życie weszły nowe przepisy dotyczące upadłości konsumenckiej, które umożliwią staranie się o jej ogłoszenie również osobom, które przyczyniły się do powstania należności oraz dłużnikom prowadzących jednoosobową działalność gospodarczą. Do tej pory było to niemożliwe. Zrezygnowano również z badania przez sąd przyczyn niewypłacalności wnioskodawcy na etapie ogłaszania upadłości. Teraz będzie to badane w momencie ustalania planu spłaty.

![Upadłość konsumencka: dziennie przybywa 45 bankrutów [© Photographee.eu - Fotolia.com] Upadłość konsumencka: dziennie przybywa 45 bankrutów](https://s3.egospodarka.pl/grafika2/dlugi/Upadlosc-konsumencka-dziennie-przybywa-45-bankrutow-239733-150x100crop.jpg) Upadłość konsumencka: dziennie przybywa 45 bankrutów

Upadłość konsumencka: dziennie przybywa 45 bankrutów

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Upadłość konsumencka jest kobietą z wielkiego miasta [© Taras_Muroslavovuch - Fotolia.com] Upadłość konsumencka jest kobietą z wielkiego miasta](https://s3.egospodarka.pl/grafika2/dlugi/Upadlosc-konsumencka-jest-kobieta-z-wielkiego-miasta-218193-150x100crop.jpg)

![Upadłość konsumencka nadchodzi powoli [© Piotr Marcinski - Fotolia.com] Upadłość konsumencka nadchodzi powoli](https://s3.egospodarka.pl/grafika2/dlugi/Upadlosc-konsumencka-nadchodzi-powoli-212302-150x100crop.jpg)

![Upadłość konsumencka a alimenty i odszkodowania [© Darko Djurin z Pixabay] Upadłość konsumencka a alimenty i odszkodowania](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-a-alimenty-i-odszkodowania-266536-150x100crop.jpg)

![Upadłość konsumencka z majątkiem i bez majątku - różnice i podobieństwa [© Freepik] Upadłość konsumencka z majątkiem i bez majątku - różnice i podobieństwa](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-z-majatkiem-i-bez-majatku-roznice-i-podobienstwa-266024-150x100crop.jpg)

![Upadłość konsumencka i jej konsekwencje dla współmałżonka [© Freepik] Upadłość konsumencka i jej konsekwencje dla współmałżonka](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-i-jej-konsekwencje-dla-wspolmalzonka-266023-150x100crop.jpg)

![Dla kogo upadłość konsumencka? [© Freepik] Dla kogo upadłość konsumencka?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Dla-kogo-upadlosc-konsumencka-265945-150x100crop.jpg)

![10,8 tys. upadłości konsumenckich w I połowie 2024 roku [© wayhomestudio na Freepik] 10,8 tys. upadłości konsumenckich w I połowie 2024 roku](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/10-8-tys-upadlosci-konsumenckich-w-I-polowie-2024-roku-261221-150x100crop.jpg)

![Ile gotówki potrzebne na wkład własny i wykończenie mieszkania? [© Andrey Popov - Fotolia.com] Ile gotówki potrzebne na wkład własny i wykończenie mieszkania?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Ile-gotowki-potrzebne-na-wklad-wlasny-i-wykonczenie-mieszkania-231842-150x100crop.jpg)

![Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive? [© Freepik] Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive?](https://s3.egospodarka.pl/grafika2/wakacje/Wakacje-za-14-tysiecy-Co-zrobic-gdy-budzet-domowy-nie-wytrzymuje-all-inclusive-267727-150x100crop.jpg)

![Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię? [© Freepik] Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Baby-Bonds-jak-obligacje-dzieciece-moga-wspierac-oszczedzanie-i-ratowac-demografie-267694-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Ile można dorobić do emerytury? Od 1 września 2024 mniej [© DC Studio na Freepik] Ile można dorobić do emerytury? Od 1 września 2024 mniej](https://s3.egospodarka.pl/grafika2/emerytura/Ile-mozna-dorobic-do-emerytury-Od-1-wrzesnia-2024-mniej-261890-150x100crop.jpg)

![Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik] Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik]](https://s3.egospodarka.pl/grafika2/korzystanie-z-internetu/Wakacyjny-detoks-cyfrowy-ilu-Polakow-rezygnuje-z-internetu-na-urlopie-267725-50x33crop.jpg) Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Inflacja nieznacznie przyspieszyła, ale w kolejnych miesiącach będzie spadać [© wygenerowane przez AI] Inflacja nieznacznie przyspieszyła, ale w kolejnych miesiącach będzie spadać](https://s3.egospodarka.pl/grafika2/wzrost-inflacji/Inflacja-nieznacznie-przyspieszyla-ale-w-kolejnych-miesiacach-bedzie-spadac-267772-150x100crop.png)

![DeepSeek zagrożeniem dla prywatności? Europa blokuje chińską aplikację AI, Polska czeka, eksperci ostrzegają [© wygenerowane przez AI] DeepSeek zagrożeniem dla prywatności? Europa blokuje chińską aplikację AI, Polska czeka, eksperci ostrzegają](https://s3.egospodarka.pl/grafika2/DeepSeek/DeepSeek-zagrozeniem-dla-prywatnosci-Europa-blokuje-chinska-aplikacje-AI-Polska-czeka-eksperci-ostrzegaja-267771-150x100crop.png)

![Złośliwe PDF-y: Jak cyberprzestępcy wykorzystują popularny format do phishingu? [© wygenerowane przez AI] Złośliwe PDF-y: Jak cyberprzestępcy wykorzystują popularny format do phishingu?](https://s3.egospodarka.pl/grafika2/phishing/Zlosliwe-PDF-y-Jak-cyberprzestepcy-wykorzystuja-popularny-format-do-phishingu-267770-150x100crop.png)

![Liczba eksmisji w Polsce maleje, ale kolejka oczekujących jest coraz dłuższa [© wygenerowane przez AI] Liczba eksmisji w Polsce maleje, ale kolejka oczekujących jest coraz dłuższa](https://s3.egospodarka.pl/grafika2/eksmisja/Liczba-eksmisji-w-Polsce-maleje-ale-kolejka-oczekujacych-jest-coraz-dluzsza-267769-150x100crop.png)

![Samodzielność czy mikrozarządzanie: jak styl zarządzania wpływa na rozwój pracowników? [© freepik] Samodzielność czy mikrozarządzanie: jak styl zarządzania wpływa na rozwój pracowników?](https://s3.egospodarka.pl/grafika2/zarzadzanie-pracownikami/Samodzielnosc-czy-mikrozarzadzanie-jak-styl-zarzadzania-wplywa-na-rozwoj-pracownikow-267762-150x100crop.jpg)

![Eksport UE bez USA? Unia ma remedium na rosnące cła [© Freepik] Eksport UE bez USA? Unia ma remedium na rosnące cła](https://s3.egospodarka.pl/grafika2/rynek-pracy/Eksport-UE-bez-USA-Unia-ma-remedium-na-rosnace-cla-267760-150x100crop.jpg)