Jakie mieszkanie na kredyt może kupić dziś średnio zarabiająca rodzina?

2022-05-18 11:26

![Jakie mieszkanie na kredyt może kupić dziś średnio zarabiająca rodzina? [© alexkich - Fotolia.com] Jakie mieszkanie na kredyt może kupić dziś średnio zarabiająca rodzina?](https://s3.egospodarka.pl/grafika2/mieszkanie-na-kredyt/Jakie-mieszkanie-na-kredyt-moze-kupic-dzis-srednio-zarabiajaca-rodzina-245252-200x133crop.jpg)

Jakie mieszkanie na kredyt może kupić dziś średnio zarabiająca rodzina? © alexkich - Fotolia.com

Przeczytaj także: Zakup mieszkania coraz łatwiejszy w 2025 roku?

Sprawie przyjrzeli się analitycy PKO BP. Wzrost kosztów kredytowania w pierwszym kwartale roku wyraźnie przełożył się na spadek akcji kredytowej. W lutym liczba wniosków kredytowych spadła aż o 36,3% r/r, a w marcu o 5,9% r/r. Eksperci nie mają jednak wątpliwości, że lepsze wyniki marcowe, to nie efekt odbicia, i że w związku z kolejnymi wzrostami stóp procentowych, liczba i wartość nowych wniosków kredytowych będzie mocno spadać w porównaniu do rekordowego roku 2021.Zdolność kredytowa modelowej rodziny

Analitycy PKO BP porównali zdolność kredytową średnio zarabiającej rodziny z jednym dzieckiem z czasów przed podwyżkami stóp procentowych, a więc do jesieni zeszłego roku, oraz obecnie. Eksperci zbadali zdolność kredytową modelowej rodziny w poszczególnych miastach wojewódzkich przyjmując, że jej dochód to dwukrotność przeciętnego wynagrodzenia dla danego miasta. Zdolność kredytową wyliczono dla umowy na 25 lat.

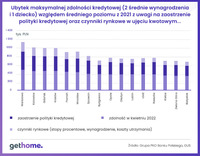

Porównanie pokazuje zdolność kredytową modelowej rodziny w kwietniu 2022 względem średniego poziomu z roku zeszłego. Wnioski są ponure dla kredytobiorców. Zdolność kredytowa zmniejszyła się, aż o ponad połowę w porównaniu do minionych 12 miesięcy, z czego w 2/3 odpowiada za to wzrost stóp procentowych, a w 1/3 rekomendowane bankom przez KNF zasady wyliczania tejże zdolności.

Z danych banku wynika, że kwotowo największy kredyt mogą uzyskać mieszkańcy Warszawy. Modelowa, średnio zarabiająca rodzina z dzieckiem, gdyby obecnie złożyła wniosek kredytowy, może liczyć na nieco ponad 400 tys. zł. Z danych ekspertów PKO BP wynika jednak, że jeszcze w zeszłym roku miałaby szansę na ponad 1,1 mln zł.

fot. mat. prasowe

Ubytek maksymalnej zdolności kredytowej względem poziomu z 2021 roku w ujęciu kwotowym

Modelowa, średnio zarabiająca rodzina z dzieckiem, gdyby obecnie złożyła wniosek kredytowy, może liczyć na nieco ponad 400 tys. zł.

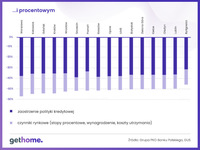

Podobny rząd wielkości, jeśli chodzi o kwoty dostępne w ramach kredytowania z banków dotyczą i innych miast wojewódzkich. W Katowicach, czy Krakowie w zeszłym roku średnio zarabiająca rodzina z dzieckiem mogła dostać nawet 1 mln zł kredytu na 25 lat. Teraz jest to 400 tys. W ujęciu procentowym zdolność kredytowa dla mieszkańców tych miast spadła o ponad 50 proc. W Warszawie spadek jest blisko 60 – procentowy.

fot. mat. prasowe

Ubytek maksymalnej zdolności kredytowej względem poziomu z 2021 roku w ujęciu procentowym

W Katowicach, czy Krakowie w zeszłym roku średnio zarabiająca rodzina z dzieckiem mogła dostać nawet 1 mln zł kredytu na 25 lat. Teraz jest to 400 tys. W ujęciu procentowym zdolność kredytowa dla mieszkańców tych miast spadła o ponad 50 proc.

Najniższą zdolność kredytową mają osoby zatrudnione w Kielcach, Zielonej Górze czy Białymstoku. Nie znaczy to jednak automatycznie, że mogą sobie pozwolić na mniejsze mieszkania. Analitycy skorelowali wysokość możliwego finansowania z banków z cenami mieszkań na lokalnych rynkach.

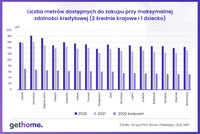

Ile m2 za kredyt w 2022 r.?

Przeciętnie zarabiająca rodzina dziś z kredytu bankowego, zaciągniętego na 25 lat może sobie pozwolić na kupno mieszkania o metrażu 50 – 70 m2. Jeszcze rok temu w grę wchodził nawet zakup 120 do 160 m2. W porównaniu do roku 2020, gdy ceny mieszkań były niższe, spadek możliwości zakupowych wyrażonych w metrach kwadratowych jest jeszcze wyraźniejszy.

Z danych analityków PKO BP wynika, że na największe mieszkania kupione na kredyt mogą sobie pozwolić mieszkańcy Opola, Katowic i Zielonej Góry. Tu relacja zdolności kredytowej do średniej ceny m2 jest najkorzystniejsza – pozwala na zakup ponad 65 m2. Z kolei na najmniej metrów kwadratowych mogą sobie pozwolić średnio zarabiające rodziny w Szczecinie, Gdańsku i Warszawie. W grę wchodzi nieco ponad 50 mkw.

fot. mat. prasowe

Liczba metrów dostępnych do zakupu przy maksymalnej zdolności kredytowej

Przeciętnie zarabiająca rodzina dziś z kredytu bankowego, zaciągniętego na 25 lat może sobie pozwolić na kupno mieszkania o metrażu 50 – 70 m2.

Co dalej?

W ostatnim czasie ponad 60 proc. zakupów na rynku mieszkaniowym dokonywanych było na kredyt. Chodzi głównie o zakupy na własny użytek. Eksperci nie mają wątpliwości, że mocny zjazd zdolności kredytowej Polaków musi przełożyć się na mocny spadek liczby i wartości nowych wniosków kredytowych, a tym samym na spadek popytu na mieszkania.

„Szacujemy, że wartość udzielonych kredytów może spaść w 2022 do 60 mld zł z 85,7 mld zł w 2021, a ich liczba do 170 tys. z ponad 250 tys. w roku ubiegłym” - piszą autorzy raportu PKO BP.

Podkreślają również, że należy się spodziewać spadku popytu inwestycyjnego. „Wobec słabnącej strony popytowej inwestor kalkuluje bowiem coraz wyższe ryzyko spadku cen mieszkań. W tej sytuacji może on kierować się w stronę alternatywnych, bezpiecznych form lokowania środków, które zaczynają się pojawiać w warunkach wyższych stóp procentowych. Popyt inwestycyjny ma większe szanse utrzymać się w dużych miastach, gdzie obserwujemy silną presję na wzrost stawek najmu oraz zainteresowanie ze strony funduszy PRS” - zaznaczają autorzy raportu.

Warto tu zaznaczyć, że badanie PKO BP przeprowadzono pod koniec kwietnia, tymczasem już w maju stopy procentowe znów wzrosły (stopa referencyjna o 0,75 p.b. , do poziomu 5,25 proc.). Tak więc aktualnie porównanie zdolności kredytowej Polaków z zeszłego roku do obecnej wypadłoby jeszcze mniej korzystnie.

Marcin Moneta, ekspert portalu

![Ile mkw. mieszkania na kredyt w 2025 roku? [© Freepik] Ile mkw. mieszkania na kredyt w 2025 roku?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Ile-mkw-mieszkania-na-kredyt-w-2025-roku-264904-150x100crop.jpg) Ile mkw. mieszkania na kredyt w 2025 roku?

Ile mkw. mieszkania na kredyt w 2025 roku?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (1)

-

nikka22 / 2022-06-27 08:48:56

Wiadomo że ceny zależą od lokalizacji osiedla a do ceny dopasowuje się kredyt. Dla mnie to osiedle Bursztynowa Zatoka jest godne uwagi, to dość mocno rozbudowująca się część miasta, ale dla mnie najważniejsze że osiedle położone jest niezbyt daleko od plaży, po to się w końcu przeprowadzam do Trójmiasta żeby z tego korzystać [ odpowiedz ] [ cytuj ]

![Zakup mieszkania na kredyt łatwiejszy [© Freepik] Zakup mieszkania na kredyt łatwiejszy](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-na-kredyt-latwiejszy-263382-150x100crop.jpg)

![Jakie mieszkanie kupimy przy obecnej zdolności kredytowej? [© Freepik] Jakie mieszkanie kupimy przy obecnej zdolności kredytowej?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jakie-mieszkanie-kupimy-przy-obecnej-zdolnosci-kredytowej-267301-150x100crop.jpg)

![Zakup mieszkania w kwietniu 2025. Na co stać singla, parę i rodzinę z dzieckiem? [© Freepik] Zakup mieszkania w kwietniu 2025. Na co stać singla, parę i rodzinę z dzieckiem?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-w-kwietniu-2025-Na-co-stac-singla-pare-i-rodzine-z-dzieckiem-266647-150x100crop.jpg)

![Zakup mieszkania w marcu 2025. Na co stać singla, parę i rodzinę z dzieckiem? [© Freepik] Zakup mieszkania w marcu 2025. Na co stać singla, parę i rodzinę z dzieckiem?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-w-marcu-2025-Na-co-stac-singla-pare-i-rodzine-z-dzieckiem-266360-150x100crop.jpg)

![Zakup mieszkania w lutym 2025. Na co stać singla, parę i rodzinę z dzieckiem? [© Piotr Adamowicz - Fotolia.com] Zakup mieszkania w lutym 2025. Na co stać singla, parę i rodzinę z dzieckiem?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-w-lutym-2025-Na-co-stac-singla-pare-i-rodzine-z-dzieckiem-265498-150x100crop.jpg)

![Zakup mieszkania w styczniu 2025. Na co stać singla, parę i rodzinę z dzieckiem? [© detailblick - Fotolia.com] Zakup mieszkania w styczniu 2025. Na co stać singla, parę i rodzinę z dzieckiem?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-w-styczniu-2025-Na-co-stac-singla-pare-i-rodzine-z-dzieckiem-265138-150x100crop.jpg)

![Dwupokojowe mieszkanie na kredyt w zasięgu 35% pracujących par [© contrastwerkstatt - Fotolia.com] Dwupokojowe mieszkanie na kredyt w zasięgu 35% pracujących par](https://s3.egospodarka.pl/grafika2/dostepnosc-mieszkan/Dwupokojowe-mieszkanie-na-kredyt-w-zasiegu-35-pracujacych-par-264790-150x100crop.jpg)

![Zakup mieszkania w 2024. Na co stać singla, parę i rodzinę z dzieckiem? [© drubig-photo - Fotolia.com] Zakup mieszkania w 2024. Na co stać singla, parę i rodzinę z dzieckiem?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-w-2024-Na-co-stac-singla-pare-i-rodzine-z-dzieckiem-264482-150x100crop.jpg)

![5 powodów dla których popyt na mieszkania może w 2025 roku wzrosnąć [© Freepik] 5 powodów dla których popyt na mieszkania może w 2025 roku wzrosnąć](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/5-powodow-dla-ktorych-popyt-na-mieszkania-moze-w-2025-roku-wzrosnac-264414-150x100crop.jpg)

![Co musi zrobić bankowość detaliczna, żeby skutecznie konkurować? [© Vladislav Kochelaevs - Fotolia.com] Co musi zrobić bankowość detaliczna, żeby skutecznie konkurować?](https://s3.egospodarka.pl/grafika2/uslugi-bankowe/Co-musi-zrobic-bankowosc-detaliczna-zeby-skutecznie-konkurowac-245247-150x100crop.jpg)

!["Mieszkanie bez wkładu własnego": limity mają wzrosnąć [© Syda Productions - Fotolia.com] "Mieszkanie bez wkładu własnego": limity mają wzrosnąć](https://s3.egospodarka.pl/grafika2/Mieszkanie-bez-wkladu-wlasnego/Mieszkanie-bez-wkladu-wlasnego-limity-maja-wzrosnac-245256-150x100crop.jpg)

![Renta wdowia - komu ZUS odmówi wypłaty i dlaczego? [© shurkin_son Freepik] Renta wdowia - komu ZUS odmówi wypłaty i dlaczego?](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-komu-ZUS-odmowi-wyplaty-i-dlaczego-267800-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Ranking najlepszych kont osobistych [© wygenerowane przez AI] Ranking najlepszych kont osobistych](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-najlepszych-kont-osobistych-267141-150x100crop.png)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku? [© Sergey Nivens - Fotolia.com] Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku?](https://s3.egospodarka.pl/grafika2/maly-ZUS/Ile-wyniosa-skladki-Maly-ZUS-i-Duzy-ZUS-w-2024-roku-257052-150x100crop.jpg)

![Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik] Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik]](https://s3.egospodarka.pl/grafika2/korzystanie-z-internetu/Wakacyjny-detoks-cyfrowy-ilu-Polakow-rezygnuje-z-internetu-na-urlopie-267725-50x33crop.jpg) Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Nissan Qashqai e-POWER 2025: odświeżona hybryda z większą wydajnością [© Wojciech Krzemiński] Nissan Qashqai e-POWER 2025: odświeżona hybryda z większą wydajnością](https://s3.egospodarka.pl/grafika2/Nissan-Qashqai-e-POWER/Nissan-Qashqai-e-POWER-2025-odswiezona-hybryda-z-wieksza-wydajnoscia-267795-150x100crop.jpg)

![Wynagrodzenia - wiosna/lato 2025. Zarobki w Polsce według stanowisk i branż [© freepik.com] Wynagrodzenia - wiosna/lato 2025. Zarobki w Polsce według stanowisk i branż](https://s3.egospodarka.pl/grafika2/raport-placowy/Wynagrodzenia-wiosna-lato-2025-Zarobki-w-Polsce-wedlug-stanowisk-i-branz-267792-150x100crop.jpg)

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/KSeF-2-0-firmy-beda-mialy-tylko-4-miesiace-na-testy-nowego-systemu-e-Faktur-267785-150x100crop.jpg)

![Jak zmieniają się koszty budowy domu w Polsce? Prognozy na lata 2025-2026 [© wygenerowane przez AI] Jak zmieniają się koszty budowy domu w Polsce? Prognozy na lata 2025-2026](https://s3.egospodarka.pl/grafika2/budowa-domu/Jak-zmieniaja-sie-koszty-budowy-domu-w-Polsce-Prognozy-na-lata-2025-2026-267781-150x100crop.png)

![Czy zakup mieszkania z licytacji komorniczej to rzeczywiście okazja? Ekspert wyjaśnia [© free] Czy zakup mieszkania z licytacji komorniczej to rzeczywiście okazja? Ekspert wyjaśnia](https://s3.egospodarka.pl/grafika2/licytacja-komornicza/Czy-zakup-mieszkania-z-licytacji-komorniczej-to-rzeczywiscie-okazja-Ekspert-wyjasnia-267779-150x100crop.jpg)

![Nie tylko cena. Co naprawdę przyciąga klientów i buduje ich lojalność? [© Freepik] Nie tylko cena. Co naprawdę przyciąga klientów i buduje ich lojalność?](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/Nie-tylko-cena-Co-naprawde-przyciaga-klientow-i-buduje-ich-lojalnosc-267776-150x100crop.jpg)