Rating funduszy inwestycyjnych - sierpień 2008

2008-09-09 13:48

Przeczytaj także: Rating funduszy inwestycyjnych - lipiec 2008

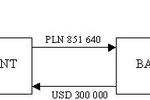

Dla wspomnianych już wcześniej kredytobiorców zadłużonych w walucie sytuacja, w której złoty się osłabia, rodzi niestety dodatkowe koszty w postaci zwiększających się miesięcznych rat. Ciekawym pomysłem na ograniczenie tego ryzyka, może być np. ulokowanie odpowiedniej kwoty w funduszu inwestującym w papiery nominowane w określonej walucie. Dobrym przykładem jest np. PKO/Credit Suisse Światowy Fundusz Walutowy – Subfundusz Papierów Dłużnych CHF. W sierpniu, podczas gdy frank umocnił się względem złotego o 5,75 proc., jednostka uczestnictwa tego funduszu zyskała 6,4 proc. Uwzględniając 1,5-proc. opłatę dystrybucyjną przy zakupie jednostek funduszu o wartości do 5000 zł, zysk wyniósłby 4,8 proc., a to w znacznej części pokryłoby wzrost wysokości raty. Sytuacja oczywiście byłaby odwrotna w przypadku umocnienia złotego – stracilibyśmy na funduszu, ale zyskalibyśmy płacąc mniejszą ratę kredytu.

Podobny efekt możemy osiągnąć zwyczajnie kupując walutę w kantorze. Koszt takiej transakcji będzie jednak sporo wyższy, bo fundusz dokonuje przeliczeń walutowych po kursie średnim NBP, a kantory czy banki dodają do tego jeszcze swoją prowizję. Osoby potencjalnie zainteresowane takim pomysłem muszą też pamiętać o ryzyku spadku wartości lokat funduszu, które może uszczuplić zysk lub powiększyć stratę. Negatywnie na wycenę obligacji w portfelu funduszu mogą bowiem wpłynąć podwyżki stóp procentowych (lub tylko ich zapowiedź).

fot. mat. prasowe

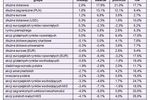

Stopy zwrotu funduszy obligacji w sierpniu – najlepsi i najgorsi

Stopy zwrotu funduszy obligacji w sierpniu – najlepsi i najgorsi

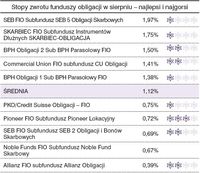

Fundamentalnie na rynku obligacji w ciągu ostatniego miesiąca zmieniło się niewiele. O przynajmniej jednej możliwej podwyżce stóp procentowych przez Radę Polityki Pieniężnej we wrześniu bądź październiku mówi się już od pewnego czasu. Po ostatnim posiedzeniu RPP pod koniec sierpnia jastrzębie wypowiedzi jej członków poniekąd utwierdziły rynek co do takiego scenariusza, dlatego zareagował na to lekką zwyżką rentowności obligacji, spadły zatem ich ceny i w konsekwencji obniżyły się nieco wyceny funduszy. Ten ruch w dół należy traktować jako korektę i najlepiej wykorzystać jako okazję do dokupienia nieco tańszych jednostek.

Rating funduszy inwestycyjnych VI 2010

Rating funduszy inwestycyjnych VI 2010

oprac. : Open Finance

![Fundusze obligacji = atrakcyjna inwestycja [© denphumi - Fotolia.com] Fundusze obligacji = atrakcyjna inwestycja](https://s3.egospodarka.pl/grafika/fundusze-obligacji/Fundusze-obligacji-atrakcyjna-inwestycja-iQjz5k.jpg)

![KNF: sektor bankowy I-VI 2008 [© denphumi - Fotolia.com] KNF: sektor bankowy I-VI 2008](https://s3.egospodarka.pl/grafika/polski-sektor-bankowy/KNF-sektor-bankowy-I-VI-2008-iQjz5k.jpg)

![Ile mkw. mieszkania na kredyt w 2025 roku? [© Freepik] Ile mkw. mieszkania na kredyt w 2025 roku?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Ile-mkw-mieszkania-na-kredyt-w-2025-roku-264904-150x100crop.jpg)

![Na Walentynki 2025 wydamy średnio 426 zł. Jest drogo, jak nigdy dotąd [© Freepik] Na Walentynki 2025 wydamy średnio 426 zł. Jest drogo, jak nigdy dotąd](https://s3.egospodarka.pl/grafika2/Walentynki/Na-Walentynki-2025-wydamy-srednio-426-zl-Jest-drogo-jak-nigdy-dotad-264903-150x100crop.jpg)

![Jak złagodzić spory o finanse w związku? [© highwaystarz - Fotolia.com] Jak złagodzić spory o finanse w związku?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Jak-zlagodzic-spory-o-finanse-w-zwiazku-264898-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania? [© Africa Studio - Fotolia.com] Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-wynajmu-mieszkania-2023-jakie-stawki-i-formy-opodatkowania-249032-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Ustawa o jawności wynagrodzeń może wstrząsnąć pracodawcami [© Freepik] Ustawa o jawności wynagrodzeń może wstrząsnąć pracodawcami](https://s3.egospodarka.pl/grafika2/jawnosc-wynagrodzen/Ustawa-o-jawnosci-wynagrodzen-moze-wstrzasnac-pracodawcami-264871-150x100crop.jpg)

![3 główne wyzwania liderów w zarządzaniu zespołem [© Dragen Zigic na Freepik] 3 główne wyzwania liderów w zarządzaniu zespołem](https://s3.egospodarka.pl/grafika2/zarzadzanie-pracownikami/3-glowne-wyzwania-liderow-w-zarzadzaniu-zespolem-264847-150x100crop.jpg)

![Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r [© Krasimira Nevenova - Fotolia.com] Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-XII-2024-Eksport-spadl-o-6-3-a-import-o-3-8-r-r-264906-150x100crop.jpg)

![Parki handlowe to 3/4 realizowanych na rynku inwestycji [© radesigns z Pixabay] Parki handlowe to 3/4 realizowanych na rynku inwestycji](https://s3.egospodarka.pl/grafika2/galerie-handlowe/Parki-handlowe-to-3-4-realizowanych-na-rynku-inwestycji-264902-150x100crop.jpg)