Rajd Świętego Mikołaja i efekt stycznia

2009-12-01 13:56

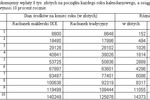

Stopy zwrotu w ciągu roku. Średnia dla lat 1995-2008 © fot. mat. prasowe

Przeczytaj także: GPW: efekt stycznia a stopy zwrotu

Superfund TFI SA podaje, iż rajd Świętego Mikołaja i efekt stycznia to dwa tematy, które rok w rok powracają na usta inwestorów liczących na zyski na przełomie roku. Niestety, ostatnie lata nie przyniosły najlepszych doświadczeń pod tym względem. W grudniu 2008 WIG zaledwie utrzymał się na tym samym poziomie, natomiast w styczniu zanotował sromotny spadek o niemal 10 proc. Zawiódł również przełom lat 2007/08. Gdzie podziewa się Święty Mikołaj? Przyjrzymy się odrobinę bliżej grudniowo-styczniowym anomaliom.Historycznie najstarszy jest efekt stycznia, którego inwestorzy zza oceanu dopatrzyli się już w latach ’80 dwudziestego wieku. Od tego czasu temat ten zyskał na tyle dużą popularność, że stał się nie tylko źródłem inspiracji dla giełdowych techników, ale również obiektem badań czołowych światowych uniwersytetów. Analizy stóp zwrotu w Stanach Zjednoczonych pokazują, że w styczniu inwestorzy mogli zarobić statystycznie dużo więcej niż w pozostałych miesiącach roku. Średni „styczniowy zysk” inwestora w latach 1927-2001 to niemal 4 proc., podczas gdy w pozostałych miesiącach stopy zwrotu wynosiły niecały 1 proc.

Czas małych spółek

Superfund TFI SA podaje, iż zainteresowanie naukowców pozwoliło rzucić więcej światła na tajemniczy efekt stycznia. Po pierwsze okazało się, ze właściwie całość styczniowych wzrostów można przypisać dwu pierwszym tygodniom miesiąca. Po drugie, wyliczenia pokazały, że nie wszystkie akcje zyskują w styczniu na wartości równomiernie. Noworoczna zwyżka jest o wiele wyraźniejsza dla spółek małych, aniżeli dla dużych. Jeżeli przyjąć, że small-capy przynoszą wyższe stopy zwrotu niż large-capy, to połowę tej różnicy zarabia się w zaledwie kilka pierwszych dni roku. Co więcej, historycznie w styczniu najwięcej zyskiwały walory firm ryzykownych, czyli takich, których ceny charakteryzuje wysoka zmienność. Istnienie anomalii potwierdziły także analizy przeprowadzone na innych rynkach zagranicznych, od Kanady po Japonię.

Nowszym okryciem wśród finansistów jest rajd Świętego Mikołaja, czyli wzrosty indeksów w ostatnim miesiącu (a właściwie w ostatnich dniach) roku. Grudniowa anomalia nie doczekała się póki co badań w skali podobnej, jak efekt stycznia.

Podatki i window-dressing

Styczniowe zwyżki dorobiły się już wielu tłumaczeń, ale zdaniem Superfund TFI SA tylko kilka z nich jest wartych większej uwagi. Najpopularniejsze wyjaśnienie dotyczy kwestii podatkowych. Mówi się, że inwestorzy pragnąc „zoptymalizować” wysokość płaconych podatków, sprzedają przed końcem roku papiery, na których ponieśli stratę, a następnie odkupują je na początku stycznia, pchając ceny w górę. Wyjaśnienie to jest o tyle trafne, że tłumaczyłoby również efekt stycznia. Skoro na przykład w Polsce rozliczanie transakcji trwa trzy dni robocze, inwestorzy muszą sprzedawać je praktycznie jeszcze przed Bożym Narodzeniem, a następnie mogą odkupywać je jeszcze w samej końcówce grudnia, powodując zwyżki cen akcji. Niestety, wspomniane wyjaśnienie ma jedną poważną wadę. Efekt stycznia zaobserwowano też na przykład w Australii, która posiada zupełnie inny rok podatkowy.

fot. mat. prasowe

Średnie miesięczne stopy zwrotu z WIG (1995-2008)

Średnie miesięczne stopy zwrotu z WIG (1995-2008)

Superfund TFI SA zauważa, że obie anomalie nie są obce krajowym graczom giełdowym. Rzućmy okiem na trochę statystyki. Średnia grudniowa stopa zwrotu z WIG w latach 1995-2008 wynosiła 3,4 proc., a analogiczna wartość dla stycznia 4 proc. To dość dużo, biorąc pod uwagę, że średnia stopa zwrotu we wszystkich miesiącach to zaledwie 0,8 proc. Co ciekawe, w naszym rodzimym ogródku małe spółki zwykle zachowywały się grudniu i styczniu gorzej niż duże.

Kalendarzowe strategie giełdowe warte uwagi?

Kalendarzowe strategie giełdowe warte uwagi?

oprac. : Regina Anam / eGospodarka.pl

![Psychologia inwestowania: pułapki [© tanatat - Fotolia.com] Psychologia inwestowania: pułapki](https://s3.egospodarka.pl/grafika2/psychologia-inwestowania/Psychologia-inwestowania-pulapki-109256-150x100crop.jpg)

![Rok 2023 na giełdzie pełen niespodzianek [© pixabay.com] Rok 2023 na giełdzie pełen niespodzianek](https://s3.egospodarka.pl/grafika2/rok-2023/Rok-2023-na-gieldzie-pelen-niespodzianek-256343-150x100crop.jpg)

![Inwestowanie na giełdzie: niszowe branże to zysk, ale i ryzyko [© pixbox77 - Fotolia.com] Inwestowanie na giełdzie: niszowe branże to zysk, ale i ryzyko](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-niszowe-branze-to-zysk-ale-i-ryzyko-143791-150x100crop.jpg)

![Zmiany w OFE zaszkodziły GPW [© leungchopan - Fotolia.com] Zmiany w OFE zaszkodziły GPW](https://s3.egospodarka.pl/grafika2/GPW/Zmiany-w-OFE-zaszkodzily-GPW-140329-150x100crop.jpg)

![Letnie inwestowanie na giełdzie [© sergey_p - Fotolia.com] Letnie inwestowanie na giełdzie](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Letnie-inwestowanie-na-gieldzie-139334-150x100crop.jpg)

![Giełdy światowe: 2013 rokiem dwóch prędkości [© sergey_p - Fotolia.com] Giełdy światowe: 2013 rokiem dwóch prędkości](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-2013-rokiem-dwoch-predkosci-129710-150x100crop.jpg)

![Giełdy światowe: rosyjski RTS osłabiony [© 3dmentat - Fotolia.com] Giełdy światowe: rosyjski RTS osłabiony](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-rosyjski-RTS-oslabiony-128339-150x100crop.jpg)

![Giełdy światowe: Merval zaskakuje [© tokujiro - Fotolia.com] Giełdy światowe: Merval zaskakuje](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-Merval-zaskakuje-125243-150x100crop.jpg)

![Jakie oprocentowanie kredytu hipotecznego wybrać w 2025 roku: stałe czy zmienne? [© wygenerowane przez AI] Jakie oprocentowanie kredytu hipotecznego wybrać w 2025 roku: stałe czy zmienne?](https://s3.egospodarka.pl/grafika2/oprocentowanie-kredytow-hipotecznych/Jakie-oprocentowanie-kredytu-hipotecznego-wybrac-w-2025-roku-stale-czy-zmienne-267430-150x100crop.png)

![Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca [© wygenerowane przez AI] Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca](https://s3.egospodarka.pl/grafika2/300-plus/Dobry-Start-2025-Wnioski-o-300-zl-na-wyprawke-szkolna-od-1-lipca-267391-150x100crop.png)

![Złoty najmocniejszy od lat. Wakacje wreszcie tańsze? [© wygenerowane przez AI] Złoty najmocniejszy od lat. Wakacje wreszcie tańsze?](https://s3.egospodarka.pl/grafika2/zloty/Zloty-najmocniejszy-od-lat-Wakacje-wreszcie-tansze-267376-150x100crop.png)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej? [© Dimitris Vetsikas z Pixabay] Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Podatek-od-nieruchomosci-2025-czy-wlasciciele-i-najemcy-centrow-handlowych-zaplaca-wiecej-263510-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Omoda 9 Super Hybrid - premiera w Polsce [© Wojciech Krzemiński] Omoda 9 Super Hybrid - premiera w Polsce](https://s3.egospodarka.pl/grafika2/Omoda-9-Super-Hybrid/Omoda-9-Super-Hybrid-premiera-w-Polsce-267434-150x100crop.jpg)

![Jakie znaczenie ma etyczny PR i jak go budować? [© freepik] Jakie znaczenie ma etyczny PR i jak go budować?](https://s3.egospodarka.pl/grafika2/media-relations/Jakie-znaczenie-ma-etyczny-PR-i-jak-go-budowac-267446-150x100crop.jpg)

![Jakie utrudnienia na drogach w drodze na wakacje? [© freepik] Jakie utrudnienia na drogach w drodze na wakacje?](https://s3.egospodarka.pl/grafika2/podroze-Polakow/Jakie-utrudnienia-na-drogach-w-drodze-na-wakacje-267445-150x100crop.jpg)