Partie i ich pomysły na kredyty walutowe

2011-06-30 11:11

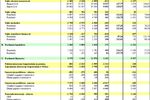

Wysokość raty kredytu w zależności od wysokości spreadu walutowego © fot. mat. prasowe

Przeczytaj także: Rata kredytu we frankach wyższa niż złotowego

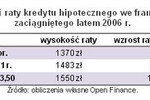

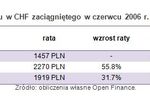

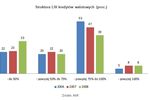

Jak podaje Home Broker, zaciągnięcie kredytu walutowego wiąże się z ponoszeniem ryzyka kredytowego. Boleśnie przekonały się o tym osoby, które w trzecim kwartale 2008 roku zaciągnęły kredyt w szwajcarskiej walucie. Po blisko trzech latach jego spłacania mają obecnie salda kredytów o ponad 50% wyższe niż w momencie zadłużania się. Był to bowiem jeden z najgorszych momentów na zaciągnięcie kredytu hipotecznego we franku, co tym bardziej razi w zestawieniu z jego ówczesną - rekordową popularnością. W trzecim kwartale 2008 roku udzielono bowiem w szwajcarskiej walucie ponad 78% z pokaźnej liczby 83 tys. kredytów hipotecznych – wynika z danych ZBP i SARFiN. W sumie problem wyższego salda kredytu niż wartość nieruchomości dotyczy dziś około 110 tys. umów kredytowych – szacuje Home Broker.Wzrost spreadu uderza w kredytobiorcę

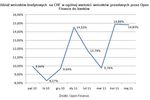

Kością niezgody stał się jednak obecnie głównie spread walutowy. Podczas gdy pod koniec 2007 roku przeciętna różnica między kursem sprzedaży i kupna szwajcarskiej waluty wynosiła ponad 4%, to obecnie przekracza ona 6%. Taka różnica potęguje i tak już znaczną podwyżkę miesięcznej raty kredytu, co związane jest ze wzrostem notowań franka. Przykład? Gdyby obecnie zaciągnąć kredyt w CHF na 30 lat i kwotę 300 tys. zł, należałoby liczyć się z ratą na poziomie 1519 zł, gdyby spread wynosił 6% i 1490 zł gdyby spread był o 2 pp. niższy.

fot. mat. prasowe

Wysokość raty kredytu w zależności od wysokości spreadu walutowego

Wysokość raty kredytu w zależności od wysokości spreadu walutowego

PSL chce likwidacji spreadu

Gdyby natomiast różnica między kursem sprzedaży i zakupu waluty zniknęła, rata kredytu wyniosłaby 1432 zł. Taki postulat podnosi PSL. Wydaje się jednak, że jest to propozycja trudna do przeforsowania. Banki kupują na rynku walutę ponosząc koszty spreadu oraz koszt ryzyka walutowego poprzez dokonywanie transakcji relatywnie małymi pakietami. Zgodnie jednak z szacunkami ministerstwa gospodarki na spreadach banki zarabiają od 1 do 1,5 miliarda rocznie. Gdyby musiały z tego zysku zrezygnować i pozwolić na spłatę kredytu po średnim kursie NBP, mogłyby sięgnąć do kieszeni kredytobiorców w inny sposób. W efekcie likwidacji spreadów możliwe byłoby więc podniesienie opłat, prowizji, a w przypadku nowych umów kredytowych także marż.

Ludowcy proponują także, aby w ustawodawstwie znalazł się zapis o możliwości spłaty kredytu w faktycznie posiadanej walucie – na przykład kupionej w kantorze, gdzie spread jest dwukrotnie niższy. Takie uprawnienie daje już jednak rekomendacja Komisji Nadzoru Finansowego. Doświadczenie pokazuje, że to rozwiązanie jest bardzo mało popularne, gdyż wymaga od kredytobiorcy faktycznej wymiany waluty i wpłaty w kasie banku.

Zysk z takiego rozwiązania jest niewielki – często rzędu kilkunastu złotych miesięcznie, a zachodu dużo. Potencjalny zysk pomniejszają także opłaty za aneks, który trzeba z bankiem podpisać, aby spłacać kredyt w walucie. Opłaty te mogą być wyrażone kwotowo lub procentowo. W przypadku przeciętnego kredytu ich wysokość zazwyczaj nie przekracza jednak znacznie kwoty tysiąca złotych. Ponadto trzeba zauważyć, że gra toczy się tu zazwyczaj jedynie o połowę spreadu. Banki wypłacając kredyt przeliczają bowiem kwotę długu po kursie niższym od średniego.

Kredyt w złotówkach już nie jest najdroższy

Kredyt w złotówkach już nie jest najdroższy

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

![Raty kredytów we frankach stabilne [© denphumi - Fotolia.com] Raty kredytów we frankach stabilne](https://s3.egospodarka.pl/grafika/rynek-kredytow-hipotecznych/Raty-kredytow-we-frankach-stabilne-iQjz5k.jpg)

![Navimor-Invest SA na NewConnect [© denphumi - Fotolia.com] Navimor-Invest SA na NewConnect](https://s3.egospodarka.pl/grafika/NewConnect/Navimor-Invest-SA-na-NewConnect-iQjz5k.jpg)

![Sustainability-Linked Loans coraz popularniejsze dzięki nowym wytycznym Loan Market Association [© Freepik] Sustainability-Linked Loans coraz popularniejsze dzięki nowym wytycznym Loan Market Association](https://s3.egospodarka.pl/grafika2/Loan-Market-Association/Sustainability-Linked-Loans-coraz-popularniejsze-dzieki-nowym-wytycznym-Loan-Market-Association-267008-150x100crop.jpg)

![Świętokrzyskie liderem rzetelności płatniczej [© Freepik] Świętokrzyskie liderem rzetelności płatniczej](https://s3.egospodarka.pl/grafika2/rzetelnosc-platnicza/Swietokrzyskie-liderem-rzetelnosci-platniczej-267049-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone [© virtua73 - Fotolia.com] Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone](https://s3.egospodarka.pl/grafika2/kodeks-pracy/Dodatkowy-urlop-opiekunczy-i-nowe-umowy-na-okres-probny-Zmiany-w-Kodeksie-pracy-uchwalone-250696-150x100crop.jpg)

![Jak wysokie bloki budują deweloperzy? [© Freepik] Jak wysokie bloki budują deweloperzy? [© Freepik]](https://s3.egospodarka.pl/grafika2/deweloperzy/Jak-wysokie-bloki-buduja-deweloperzy-266981-50x33crop.jpg) Jak wysokie bloki budują deweloperzy?

Jak wysokie bloki budują deweloperzy?

![Jakie inwestycje alternatywne najbardziej opłacalne? [© panoKreativ - Fotolia.com] Jakie inwestycje alternatywne najbardziej opłacalne?](https://s3.egospodarka.pl/grafika2/inwestowanie/Jakie-inwestycje-alternatywne-najbardziej-oplacalne-140226-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![5 najlepszych i najgorszych zawodów dla córek i synów [© Freepik] 5 najlepszych i najgorszych zawodów dla córek i synów](https://s3.egospodarka.pl/grafika2/zawod/5-najlepszych-i-najgorszych-zawodow-dla-corek-i-synow-267046-150x100crop.jpg)

![Dzień Dziecka. Który Smerf na górze listy płac? [© Ralph z Pixabay] Dzień Dziecka. Który Smerf na górze listy płac?](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Dzien-Dziecka-Ktory-Smerf-na-gorze-listy-plac-267020-150x100crop.jpg)

![Polska w TOP10 eksporterów zabawek na świecie [© Freepik] Polska w TOP10 eksporterów zabawek na świecie](https://s3.egospodarka.pl/grafika2/zabawki/Polska-w-TOP10-eksporterow-zabawek-na-swiecie-267024-150x100crop.jpg)

![15% Polaków na wakacje 2025 nie chce wydać ani złotówki [© Freepik] 15% Polaków na wakacje 2025 nie chce wydać ani złotówki](https://s3.egospodarka.pl/grafika2/wakacje/15-Polakow-na-wakacje-2025-nie-chce-wydac-ani-zlotowki-267045-150x100crop.jpg)

![Zmiany w zatrudnianiu cudzoziemców od 1 czerwca [© Freepik] Zmiany w zatrudnianiu cudzoziemców od 1 czerwca](https://s3.egospodarka.pl/grafika2/zatrudnianie-cudzoziemcow/Zmiany-w-zatrudnianiu-cudzoziemcow-od-1-czerwca-267022-150x100crop.jpg)

![Piątnica najczęściej wybieraną przez Polaków marką FMCG [© Freepik] Piątnica najczęściej wybieraną przez Polaków marką FMCG](https://s3.egospodarka.pl/grafika2/FMCG/Piatnica-najczesciej-wybierana-przez-Polakow-marka-FMCG-267054-150x100crop.jpg)