Kupno obligacji sposobem na wysokie ceny akcji

2012-01-23 12:31

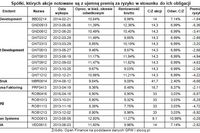

Spółki, których akcje notowane są z ujemną premią za ryzyko w stosunku do ich obligacji © fot. mat. prasowe

Przeczytaj także: Niższe stopy procentowe to mniejszy zysk z obligacji

Wśród spółek notowanych równocześnie na rynku obligacji Catalyst i rynku głównym GPW lub NewConnect nietrudno znaleźć podmioty, w przypadku których hipotetyczna inwestycja w akcje charakteryzuje się niższą rentownością niż zakup obligacji. Premia za podjęcie ryzyka inwestycji w akcje może być bliska zera, a w skrajnych przypadkach przekracza ona minus 6 pkt proc. Dzieje się tak głównie przy najbardziej przewartościowanych spółkach.Aby porównać ze sobą atrakcyjność zakupu papierów dłużnych i udziałowych, można posłużyć się rentownością obligacji oraz odwróconym wskaźnikiem ceny do zysku (C/Z lub Price Earnings Ratio – P/E) dla danej spółki. O ile tradycyjny wskaźnik C/Z informuje inwestorów o tym, ile złotych należy zapłacić za złotówkę zysku przedsiębiorstwa podczas zakupu akcji, to jego odwrotność jest miarą służącą do porównań z papierami dłużnymi. Zestawiając odwrócony C/Z z rentownością obligacji inwestor ma możliwość dowiedzieć się ile wynosi premia za podjęcie ryzyka inwestycji w papiery udziałowe. Przykładowo, kupując akcje spółki ze wskaźnikiem C/Z równym 8 należy wiedzieć, że spółka jest wyceniana przez rynek na ośmiokrotność rocznego zysku netto. Jej odwrócony wskaźnik C/Z wynosi zatem 12,5 proc. Porównując go z rentownością obligacji na poziomie 8 proc. można mówić o 4,5 pkt proc. premii względem instrumentów dłużnych, które co prawda nie są pozbawione ryzyka ale są bezpieczniejsze niż akacje (w razie upadłości emitenta obligatariusze spłacani są przed akcjonariuszami). Jeśli zaś premia jest ujemna, to rozsądniejszym rozwiązaniem wydaje się zakup papierów dłużnych.

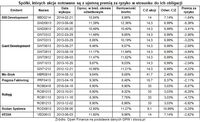

W celu porównania atrakcyjności inwestycji w akcje i obligacje wybrano spółki, dla których możliwe jest policzenie wskaźnika C/Z (niezbędna jest roczna historia wyników finansowych, a wynik netto musi być wyższy od zera). Po odrzuceniu spółek, w których za złotówkę zysku trzeba zapłacić ponad 100 zł oraz niemożliwe jest policzenie rentowności brutto obligacji (ze względu na brak transakcji), pozostało 20 przedsiębiorstw, które wyemitowały łącznie 48 serii papierów dłużnych. Pięć z nich to spółki z NewConnect, pozostałe notowane są na głównym parkiecie. Przeciętna rentowność brutto ich obligacji wynosi 9,32 proc., a średnia wartość odwróconego wskaźnika ceny do zysku dla akcji, to 13,73 proc. Premia za zakup udziałów wynosi zatem 4,41 pkt proc. Lecz na korzyść tej statystyki wpływa spółka MCI Management, której relacja ceny do zysku wynosi 2,6. Daje to wysoki odwrócony C/Z i w efekcie ponad 30 pkt proc. premii wobec obligacji, które handlowane są z rentownością 7,97-8,23 proc. Swoim niskim wskaźnikiem C/Z statystykę premii za ryzyko zawyża również spółka MEW oraz Rank Progress.

fot. mat. prasowe

Spółki, których akcje notowane są z ujemną premią za ryzyko w stosunku do ich obligacji

Największą ujemną premię względem obligacji zanotowały akcje Mo-Bruk

Małą atrakcyjność inwestycji w akcje względem obligacji wykazują głównie spółki, których wskaźnik ceny do zysku przekracza 10. Powoduje on, że instrumenty dłużne znacznie lepiej wypadają na tle papierów udziałowych, w przypadku których ujemna premia wynosi przeciętnie minus 3,88 pkt proc. Problem ten dotyczy zarówno spółek z głównego parkietu GPW, jak i mniejszych przedsiębiorstw z rynku NewConnect.

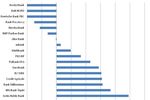

Wyższe zyski z obligacji niż hipotetyczna rentowność inwestycji w akcje zdarzają się nie tylko na wciąż mało płynnym rynku Catalyst. Jeśli do porównania przyjąć odwrócony C/Z indeksu WIG z rentownością skarbowych dziesięciolatek, to taka sytuacja w ostatnich trzech latach utrzymywała się na rynku trzykrotnie po kilka miesięcy z rzędu na rynku.

fot. mat. prasowe

Porównanie rentowności dziesięciolatek z odwróconym C/Z dla indeksu WIG

Wyższe zyski mogą generować również obligacje skarbowe

Porównując rentowność inwestycji w akcje i obligacje według przedstawionej metody należy brać pod uwagę, iż wskaźnik C/Z (który jest podstawą) opiera się na historycznych wynikach finansowych spółek i ich bieżącej wycenie giełdowej. Relacja ceny do zysku może być więc różna w zależności od branży, powtarzalności wyników, etapu rozwoju przedsiębiorstwa, otoczenia makroekonomicznego i wielu innych czynników. Niemniej pozwala ona w pewnym przybliżeniu określić, jak wygląda atrakcyjność akcji na tle papierów dłużnych, tak aby nie ograniczać się wyłącznie do porównania stóp zwrotu z przeszłości.

![Inwestowanie pieniędzy nie lubi stereotypów [© Sashkin - Fotolia.com] Inwestowanie pieniędzy nie lubi stereotypów](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-pieniedzy-nie-lubi-stereotypow-186065-150x100crop.jpg) Inwestowanie pieniędzy nie lubi stereotypów

Inwestowanie pieniędzy nie lubi stereotypów

oprac. : Michał Sadrak / Open Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Inwestowanie w akcje ma potencjał [© Jacek Michiej - Fotolia.com] Inwestowanie w akcje ma potencjał](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-w-akcje-ma-potencjal-114190-150x100crop.jpg)

![4 kluczowe kwestie przed inwestycją w obligacje korporacyjne [© apops - Fotolia.com] 4 kluczowe kwestie przed inwestycją w obligacje korporacyjne](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/4-kluczowe-kwestie-przed-inwestycja-w-obligacje-korporacyjne-250970-150x100crop.jpg)

![Nowe obligacje skarbowe (prawie) ochronią przed inflacją [© Magdziak Marcin - Fotolia.com] Nowe obligacje skarbowe (prawie) ochronią przed inflacją](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Nowe-obligacje-skarbowe-prawie-ochronia-przed-inflacja-245434-150x100crop.jpg)

![Będą kolejne podwyżki oprocentowania obligacji? [© Jakub Krechowicz - Fotolia.com] Będą kolejne podwyżki oprocentowania obligacji?](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Beda-kolejne-podwyzki-oprocentowania-obligacji-243505-150x100crop.jpg)

![3 powody, aby nie kupować obligacji skarbowych [© Maciej - Fotolia.com] 3 powody, aby nie kupować obligacji skarbowych](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/3-powody-aby-nie-kupowac-obligacji-skarbowych-242665-150x100crop.jpg)

![Oprocentowanie obligacji skarbowych powinno pójść w górę [© Agnieszka - Fotolia.com] Oprocentowanie obligacji skarbowych powinno pójść w górę](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Oprocentowanie-obligacji-skarbowych-powinno-pojsc-w-gore-241265-150x100crop.jpg)

![Nawet obligacje skarbowe nie dają dziś realnie zarobić [© Agnieszka - Fotolia.com] Nawet obligacje skarbowe nie dają dziś realnie zarobić](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Nawet-obligacje-skarbowe-nie-daja-dzis-realnie-zarobic-240760-150x100crop.jpg)

![Inwestowanie w akcje i obligacje. Jak nie stracić? [© pixabay.com] Inwestowanie w akcje i obligacje. Jak nie stracić?](https://s3.egospodarka.pl/grafika2/ochrona-konsumentow/Inwestowanie-w-akcje-i-obligacje-Jak-nie-stracic-240327-150x100crop.jpg)

![McDonald's - nie tylko fast food, ale potęga nieruchomości i dywidend [© wygenerowane przez AI] McDonald's - nie tylko fast food, ale potęga nieruchomości i dywidend](https://s3.egospodarka.pl/grafika2/McDonald-s/McDonald-s-nie-tylko-fast-food-ale-potega-nieruchomosci-i-dywidend-268006-150x100crop.png)

![Wymiana waluty przed urlopem – 5 zasad, które pomogą zaoszczędzić kilkaset złotych [© Freepik] Wymiana waluty przed urlopem – 5 zasad, które pomogą zaoszczędzić kilkaset złotych](https://s3.egospodarka.pl/grafika2/wakacje-za-granica/Wymiana-waluty-przed-urlopem-5-zasad-ktore-pomoga-zaoszczedzic-kilkaset-zlotych-267989-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Radom zamiast Warszawy: Wizz Air zmienia lotniska bez zgody pasażerów [© Freepik] Radom zamiast Warszawy: Wizz Air zmienia lotniska bez zgody pasażerów](https://s3.egospodarka.pl/grafika2/Wizzair/Radom-zamiast-Warszawy-Wizz-Air-zmienia-lotniska-bez-zgody-pasazerow-268049-150x100crop.jpg)

![Zaświadczenie z ZUS przez aplikację mZUS? Nowe funkcje już dostępne [© Freepik] Zaświadczenie z ZUS przez aplikację mZUS? Nowe funkcje już dostępne](https://s3.egospodarka.pl/grafika2/aplikacja-mobilna/Zaswiadczenie-z-ZUS-przez-aplikacje-mZUS-Nowe-funkcje-juz-dostepne-268048-150x100crop.jpg)

![Pasażerska infolinia kolejowa 19 757 przestaje działać – kto przejmie jej rolę? [© Freepik] Pasażerska infolinia kolejowa 19 757 przestaje działać – kto przejmie jej rolę?](https://s3.egospodarka.pl/grafika2/podroz-pociagiem/Pasazerska-infolinia-kolejowa-19-757-przestaje-dzialac-kto-przejmie-jej-role-268047-150x100crop.jpg)

![Zadłużenie spółek giełdowych wzrosło o 144% - kto zalega z płatnościami? [© wygenerowane przez AI] Zadłużenie spółek giełdowych wzrosło o 144% - kto zalega z płatnościami?](https://s3.egospodarka.pl/grafika2/zadluzenie-spolek-gieldowych/Zadluzenie-spolek-gieldowych-wzroslo-o-144-kto-zalega-z-platnosciami-268045-150x100crop.png)

![Myślisz, że to problem gwiazd? Deepfake porno dotyka już zwykłych ludzi [© wygenerowane przez AI] Myślisz, że to problem gwiazd? Deepfake porno dotyka już zwykłych ludzi](https://s3.egospodarka.pl/grafika2/deepfake/Myslisz-ze-to-problem-gwiazd-Deepfake-porno-dotyka-juz-zwyklych-ludzi-268044-150x100crop.png)

![Wybierasz się na motocyklową wyprawę? Koniecznie sprawdź opony [© wygenerowane przez AI] Wybierasz się na motocyklową wyprawę? Koniecznie sprawdź opony](https://s3.egospodarka.pl/grafika2/opony-motocyklowe/Wybierasz-sie-na-motocyklowa-wyprawe-Koniecznie-sprawdz-opony-268034-150x100crop.png)

![Ekościema? Prezes UOKiK stawia zarzuty Allegro, DHL, DPD i InPost [© wygenerowane przez AI] Ekościema? Prezes UOKiK stawia zarzuty Allegro, DHL, DPD i InPost](https://s3.egospodarka.pl/grafika2/greenwashing/Ekosciema-Prezes-UOKiK-stawia-zarzuty-Allegro-DHL-DPD-i-InPost-268040-150x100crop.png)