Zniżki na Wall Street

2013-04-16 12:36

Przeczytaj także: Słabsze dane z Chin i spadek cen złota

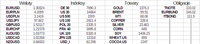

Rynki zareagowały jednak wyprzedażą ryzyka. Impetu spadkom dodał atak terrorystyczny w Bostonie, choć swą skalą nie przypominał oczywiście wydarzeń z 11 września. Spadał eurodolar, surowce (w tym złoto i srebro, gdzie skala spadków sięgała przeszło 10%), a przede wszystkim amerykańskie akcje. US500 (S&P500) stracił na wartości ponad 2%, podobnie zachowała się reszta amerykańskich indeksów. Przypomnijmy, że w USA trwa sezon publikacji wyników spółek. Jeśli kolejne raporty będą gorsze od konsensusu, długo oczekiwana korekta nadejdzie szybciej, niż można było się spodziewać.Opublikowany dziś w nocy raport z posiedzenia Rezerwy Banku Australii wskazał, że sektory gospodarki wrażliwe na zmiany stóp procentowych reagują pozytywnie, ale słabe odczyty inwestycji górniczych, wysoki kurs dolara australijskiego oraz konsolidacja fiskalna pozostają głównymi czynnikami ryzyka w najbliższych okresach. W obliczu takiego otoczenia, Komitet uważa, że polityka monetarna powinna pozostać „luźna”. W porównaniu do marcowych minutek, zabrakło stwierdzenia, iż prawdopodobnie będą potrzebne kolejne cięcia stóp, co można odbierać jako raport mniej gołębi. Rynek zareagował jednak przeceną dolara australijskiego. Wraz z przeceną Australijczyka spadał także NZD oraz CAD, zatem za spadkami AUD stoi raczej sytuacja na rynku towarowym oraz historycznie silna korelacja z cenami złota.

Dzisiejszy kalendarz wygląda znacznie ciekawiej. O 10:30 poznamy odczyt inflacji w brytyjskiej gospodarce (patrz „Odczyt inflacji może zaważyć o przyszłości funta”). Kluczowe dane ze Strefy Euro , czyli niemiecki wskaźnik Instytutu ZEW poznamy o 11:00. Przypomnijmy, że większość ekonomistów przewiduje słabszy odczyt (konsensus na poziomie 41.5).

O 14:30 publikowane będą dane z Ameryki Północnej. Warto zwrócić uwagę na inflację bazową oraz pozwolenia na budowę w USA.

O 15:00 przemawia w Sztrasburgu Mario Draghi. Nie jest to kluczowy event dzisiejszego dnia, jednak doświadczenie uczy, że każde słowo szefa EBC może powodować silne ruchy na EUR/USD.

fot. mat. prasowe

EUR/USD, interwał czterogodzinny

EUR/USD, interwał czterogodzinny

Spoglądając na najważniejszą parę walutową (EUR/USD), kierunek na dzisiejszą sesję zapewne wyznaczy ZEW. Trudno spekulować, czy odczyt będzie lepszy, czy gorszy od konsensusu, chociaż kilka ostatnich odczytów było zdecydowanie lepszych od prognoz. Jeśli nadal utrzyma się ten schemat, możliwy byłby poziom 1.3115. Najbliższe wsparcie znajduje się przy 1.3027.

fot. mat. prasowe

Odczyt inflacji może zaważyć o przyszłości funta

fot. mat. prasowe

Jak wskazują ekonomiści zwiększona globalna płynność wspiera część gospodarek europejskich, czy to poprzez zmniejszenie kosztów finansowania wydatków rządowych (za przykład może służyć portugalski rynek długu), czy też stanowiąc zastrzyk kapitału na rynki akcji. Gospodarka Wielkiej Brytanii nie należy jednak do grona beneficjentów zwiększonej płynności.

Za główne przyczyny takiego stanu rzeczy odpowiada m.in. niemrawy rynek kapitałowy, oraz pogorszające się perspektywy dla rynku stopy procentowej (ze względu na relatywnie wysoką inflacje, realne stopy procentowe mogą być ujemne).

Opisywany przez nas we wczorajszej analizie mechanizm odpływu kapitałów z bezpiecznych przystani, a za takową tradycyjnie uważany był funt brytyjski, może w krótkim okresie pogłębić jego deprecjację na rzecz walut oferujących większe możliwości „kupowania ryzyka”. Taką walutą jest z pewnością euro, które nie dość, że oferuje wysokie rentowności dla instrumentów dłużnych (zwłaszcza w krajach peryferyjnych) to dotychczas pozostaje poza głównym zainteresowaniem japońskich inwestorów.

W powyższym kontekście niezwykle ważny może okazać się dzisiejszy odczyt inflacji konsumenckiej CPI oraz inflacji producenckiej PPI za marzec dla Wielkiej Brytanii: jeżeli wartości powyższych wskaźników okażą się wysokie (pamiętajmy, że BoE zapowiedział tolerancyjne stanowisko wobec inflacji) należy spodziewać się odpływu części kapitału z Wysp i w konsekwencji deprecjację funta.

USD/CAD zmaga się z 38.2 zniesieniem Fibo

fot. mat. prasowe

Szwedzka korona ulegała aprecjacji prawie nieprzerwanie od początku roku względem koszyka walut G10 i należy do tych walut spośród krajów wysokorozwiniętych, które umocniły się najbardziej. Za przykład skali zjawiska, można podać fakt, iż I kw. 2013 r. SEK umocnił się względem euro o ponad 3%.

Pomimo braku konsensu analityków odnośnie decyzji Riksbanku ws. poziomu stóp procentowych (obrady zaplanowane na najbliższą środę, tj. 17.04.2013), rynek wycenia, iż bank centralny Szwecji najprawdopodobniej podejmie decyzję o pozostawieniu stóp na dotychczasowym poziomie. Powyższy scenariusz wsparty jest optymistycznymi danymi spływającymi ze szwedzkiej gospodarki: produkcja przemysłowa 1.1 p.b. powyżej prognozy, PMI dla przemysłu 52.1. Powyższe odczyty sprawiają, iż Szwecja zdecydowanie wyróżnia się spośród innych gospodarek europejskich.

Bezpośrednio po ogłoszeniu decyzji banku Szwecji spodziewać się można ruchów o dużej amplitudzie, ew. deprecjacja korony szwedzkiej względem korony norweskiej dawałby szansę na kupno SEK’a, bowiem w średnim terminie waluta ta ma znaczący potencjał wzrostowy. Kluczem do przyszłości SEK’a będzie jednak stosunek Riksbanku do umacniającej się waluty, dotychczas bank centralny Szwecji był jednym bankiem centralnym, który komfortowo czuł się z drożejącą walutą.

Scenariusz w którym Riksbank wyraża zaniepokojenie kursem SEK’a, jest mało prawdopodobny, lecz w wypadku jego realizacji należy spodziewać się krótkoterminowej wyprzedaży szwedzkiej korony.

Ostatnie wydarzenia

- Australia: opublikowany został mniej gołębi protokół z posiedzenia RBA

Kalendarz na najbliższe godziny

PLN Dzień bez sesji na GPW.

GBP 10:30 Inflacja konsumencka CPI za marzec, prognoza 2.8% (r/r), poprzednio 2.8% (r/r)

GBP 10:30 Inflacja producencka PPI za marzec, prognoza 2.0% (r/r), poprzednio 2.3% (r/r)

EUR 11:00 Indeks instytutu ZEW za kwiecień, prognoza 41.5, poprzednio 48.5

PLN 14:00 Wskaźniki inflacji bazowej za marzec, np. inflacja bez cen żywności i energii: prognoza 1% (r/r), poprzednio 1.1% (r/r)

USD 14:30 Inflacja konsumencka CPI za marzec, prognoza 0.2% (m/m), poprzednio 0.2% (m/m)

USD 14:30 Pozwolenia na budowę domów za marzec, prognoza 943 tys., poprzednio 939 tys.

USD 15:15 Produkcja przemysłowa za marzec, prognoza 0.2 (m/m), poprzednio 0.7%

Wszystkie opinie i prognozy przedstawione w niniejszym opracowaniu są jedynie wyrazem opinii autorów w dniu publikacji.

Cisza przed burzą na rynkach finansowych w końcówce tygodnia

Cisza przed burzą na rynkach finansowych w końcówce tygodnia

oprac. : Dominik Rożko, Wojciech Stokowiec / BRE FOREX ECN

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Jakie oprocentowanie kredytu hipotecznego wybrać w 2025 roku: stałe czy zmienne? [© wygenerowane przez AI] Jakie oprocentowanie kredytu hipotecznego wybrać w 2025 roku: stałe czy zmienne?](https://s3.egospodarka.pl/grafika2/oprocentowanie-kredytow-hipotecznych/Jakie-oprocentowanie-kredytu-hipotecznego-wybrac-w-2025-roku-stale-czy-zmienne-267430-150x100crop.png)

![Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca [© wygenerowane przez AI] Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca](https://s3.egospodarka.pl/grafika2/300-plus/Dobry-Start-2025-Wnioski-o-300-zl-na-wyprawke-szkolna-od-1-lipca-267391-150x100crop.png)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Nowe Isuzu D-Max 1.9 TD - test pick-upa po liftingu: cena, osiągi, opinie [© Wojciech Krzemiński] Nowe Isuzu D-Max 1.9 TD - test pick-upa po liftingu: cena, osiągi, opinie](https://s3.egospodarka.pl/grafika2/Isuzu-D-Max/Nowe-Isuzu-D-Max-1-9-TD-test-pick-upa-po-liftingu-cena-osiagi-opinie-267461-150x100crop.jpg)

![Magazyny w Polsce, czyli stabilizacja i kurs na self storage [© Freepik] Magazyny w Polsce, czyli stabilizacja i kurs na self storage](https://s3.egospodarka.pl/grafika2/rynek-powierzchni-magazynowych/Magazyny-w-Polsce-czyli-stabilizacja-i-kurs-na-self-storage-267456-150x100crop.jpg)

![Boty w dziale obsługi klienta: oswojone czy nie? [© freepik] Boty w dziale obsługi klienta: oswojone czy nie?](https://s3.egospodarka.pl/grafika2/boty/Boty-w-dziale-obslugi-klienta-oswojone-czy-nie-267451-150x100crop.jpg)

![Pierwsza potwierdzona śmierć pacjenta w wyniku cyberataku [© Freepik] Pierwsza potwierdzona śmierć pacjenta w wyniku cyberataku](https://s3.egospodarka.pl/grafika2/cyberataki/Pierwsza-potwierdzona-smierc-pacjenta-w-wyniku-cyberataku-267455-150x100crop.jpg)